Horizontal aterriza y le pone números a la propuesta para mejorar las pensiones vía consumo

La iniciativa introduce el concepto de Valor Previsional Agregado (VPA), el que implicaría que un punto porcentual del citado tributo -actualmente en 19%- se destine al ahorro para la vejez.

- T+

- T-

Más allá del aspecto sanitario, la pandemia puso de relieve una gran preocupación de la ciudadanía: el reto de mejorar las pensiones en el país y, en paralelo, ampliar la cobertura del sistema previsional.

Ya no es obvio que baste sólo con subir el porcentaje del sueldo que cada trabajador destina al ahorro para la jubilación que plantea la reforma previsional que discute el Congreso y aumentar la edad no parece una opción políticamente viable.

En línea con lo deslizado por el ministro de Hacienda, Ignacio Briones, el think tank Horizontal -ligado a Evópoli, tienda donde milita el secretario de Estado- plantea ahorrar a partir del consumo y, por esa vía, aumentar las jubilaciones.

El director ejecutivo del centro de estudios, Sebastián Izquierdo, explica que la idea pasa por mantener o reducir transitoriamente el Impuesto al Valor Agregado (IVA) en un punto -actualmente en 19%-, pero creando una nueva categoría de ahorro-recaudación por la misma cuantía bajo el nombre de “Valor Previsional Agregado” (VPA).

¿Cómo opera?

De acuerdo con la propuesta de Horizontal, mensualmente los contribuyentes -tanto empresas como personas- deberían pagar al Fisco el IVA y el VPA.

Este último será cancelado a través del Formulario 294 (F29) a la Tesorería (TGR), indicando a su vez la identidad y el monto pagado por el consumidor.

La Tesorería transferirá los montos recaudados bajo la nómina VPA a las AFP con los respectivos RUT, para que las administradoras depositen el total en la cuenta individual obligatoria del afiliado.

Izquierdo explica que realizaron dos simulaciones en esta materia: una, manteniendo el IVA y agregando el VPA; y, otra, disminuyendo un punto del IVA, reemplazándolo por el VPA.

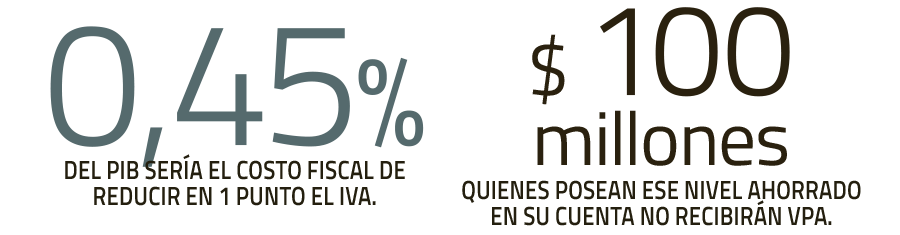

“En el primer caso, el costo fiscal sería de 0,18% del PIB. En el segundo, asciende a 0,45%. Sin embargo, dichos costos son sin contemplar la mayor recaudación obtenida por la formalización del comercio que este mecanismo impulsaría”, aclara.

Bonificación fiscal por quintil

A pesar de que la medida permitiría abarcar a todos los trabajadores (formales, informales o por cuenta propia), en la discusión pública se ha criticado que ahorrar vía consumo sería regresivo.

Ante ello, la propuesta establece que en el caso de que el trabajador posea ingresos dentro de los cuatro quintiles de menores ingresos, el Estado bonifique la cotización multiplicando el VPA, según el segmento al que pertenezca la persona.

Para quienes pertenezcan al primer quintil (el más pobre), su cotización por consumo se multiplicará por 2,5; al segundo, por 2; al tercer por 1,75; y al cuarto por 1,5. Esto se realizará cuando el VPA sea traspasado de la Tesorería a la AFP.

Izquierdo precisa que dicha bonificación “tiene un costo mayor a lo que se recaudará por VPA, pero al mismo tiempo se compensaría gracias a la formalización del comercio que esta medida impulsaría. Con todo, dependerá de si se decide reemplazar un punto del IVA por el VPA, o bien subir el IVA, junto con implementar un VPA”, señala.

Sumado esto, la iniciativa plantea topes de transferencia. Así, el monto mensual del VPA recaudado no podrá exceder los $ 20 mil y no se realizarán transferencias a personas con ahorros superiores a los $ 100 millones. Cuando se den cualquiera de estos dos casos, el Estado recaudará el 1% asociado al VPA, como si fuera un impuesto. “Deberá haber una coordinación entre las AFP y la TGR.

Las administradoras tendrán la obligación de informar a la TGR cuando el afiliado posea más de $ 100 millones en su cuenta de ahorro individual”, dice Izquierdo.

Retiro de ahorros: más de 944 mil solicitudes no han sido aprobadas

De acuerdo al último balance que publicó la Superintendencia de Pensiones (SP), las solicitudes de retiro del 10% de ahorro previsional suman 10.392.628, de las cuales el 9,1% (944.799) no ha sido acogido a trámite al 27 de agosto.

¿La razón? La demora en la validación de datos proporcionados por las personas y otras causales.

En términos generales, 9.301.007 afiliados y beneficiarios han ingresado sus peticiones de retiro de fondos desde sus cuentas de capitalización individual obligatorias en los 29 días de vigencia de la nueva normativa, lo que representa el 85% del total.

Como parte del proceso, las administradoras de fondos de pensiones cursaron pagos para 8.316.431 personas, por un total de US$ 11.288 millones, correspondientes a la primera cuota de pagos.

El monto promedio por persona asciende a $ 1.064.712.

El viernes pasado, AFP Habitat informó que inició de manera anticipada el proceso de pago de la segunda cuota del retiro del 10% con el objetivo de que sus afiliados puedan contar con sus ahorros antes de lo previsto.

Cuenta de ahorro previsional para menores de 14 años

En el documento, Horizontal detalla que en promedio el porcentaje de los ingresos que se dedica al pago del IVA es prácticamente parejo a través de quintiles, fluctuando entre el 13,4% y el 13,7%.

En particular, la medida permitiría una contribución de entre $ 4.357 y $ 20 mil al mes, dependiendo del consumo, lo que se encuentra estrechamente asociado al quintil de ingreso. Anualmente, con subsidio incluido, esto equivale a un ahorro que va entre los $ 52.286 y $ 240 mil.

En la propuesta, se señala que el efecto sobre la pensión autofinanciada dependerá de las lagunas previsionales que posea la persona. Por ejemplo, alguien con un 75% de lagunas previsionales, el aumento sobre la pensión autofinanciada podría llegar a ser de un 30%. A la inversa, en el caso de una persona con un 38% de lagunas previsionales, su pensión autofinanciada aumentaría en un 4%.

Estas cifras podrían ser incluso mayores si se considera que las personas podrían comenzar a cotizar desde los 14 años.

Y es que la idea busca además que los menores de edad también puedan ahorrar. Para eso se propone la creación de la Cuenta Individual de Ahorro para Pensión para Menores de 14 años en el fondo A.

"Los padres o el representante del menor de edad podrán solicitar el depósito en otra administradora a la seleccionada por defecto. Al momento de ingresar a trabajar, dicho ahorro pasará directamente a la cuenta de ahorro individual", precisan.

IVA debería volver a 19%

Por otra parte, el centro de estudios reconoce que en el caso de reducir el IVA al 18% y establecer un VPA del 1%, habrá menor recaudación por parte del Fisco y un gasto adicional por la bonificación que se entregará a los cuatro primeros quintiles.

"Una vez que el país se recupere económicamente, el IVA deberá volver al 19% original, pero se mantendrá el VPA, por lo que en la práctica a futuro tendremos un impuesto al consumo de un 20% (19% IVA y 1% VPA). Con todo, el objetivo de este documento no es definir si subir o bajar el IVA, sino establecer un mecanismo de cotización a través del consumo", indican.