Avanza en Chile la “banca en la sombra” y Central advierte riesgos

Fuentes del sector indican que la desbancarización, por efecto TMC, ha impulsado que segmentos más bajos busquen financiamiento informal.

- T+

- T-

La desbancarización, por efecto de la Tasa Máxima Convencional (TMC), junto a la desaceleración económica, han impulsado el avance del crédito informal y también del financiamiento mediante intermediarios financieros no bancarios, catalogados como shadow banking o "bancos en la sombra".

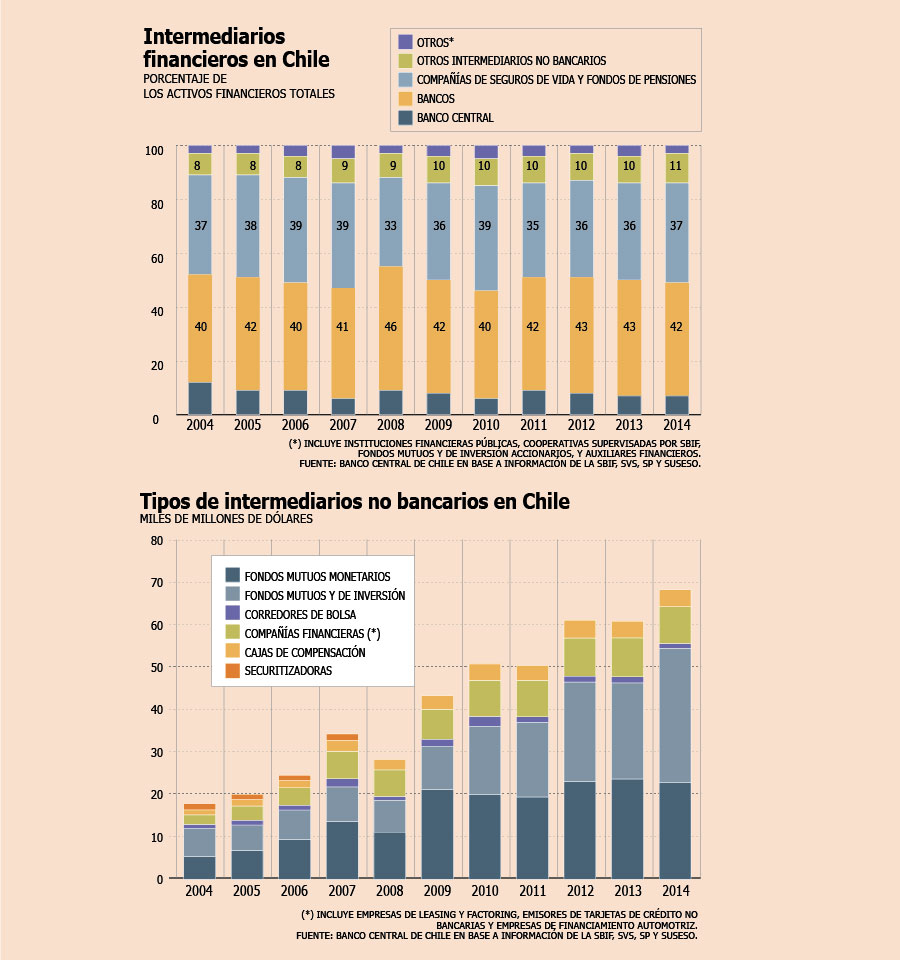

Así lo advierte en el caso el Banco Central, que en su último Informe de Estabilidad Financiera (IEF) detalla que a diciembre de 2014, estos intermediarios acumularon activos por US$ 68 mil millones (11,2% de los activos financieros totales de la economía), siendo superados en importancia por los bancos y los inversionistas institucionales.

Sin embargo, en los últimos años se ha registrado que mientras la banca viene cayendo en su participación, este sector ha venido aumentando sostenidamente desde hace diez años.

En Chile, según explica una alta fuente del sector, los intermediarios no bancarios o shadow banking abarca el mundo de activos financieros de fondos mutuos monetarios, fondos mutuos no monetarios y fondos de inversión, vehículos financieros estructurados, corredores de bolsa, compañías financieras y cajas de compensación.

Estas entidades realizan actividades crediticias y están expuestas a algunos de los riesgos enfrentados por los bancos tradicionales, en particular: riesgo de crédito, riesgo de liquidez y madurez. Adicionalmente, algunas de ellas también usan apalancamiento. Sin embargo, tienen una regulación distinta a la de los bancos y, en general, carecen de una red de seguridad formal, tales como líneas de liquidez o seguros de depósito.

Riesgos del shadow banking

El Banco Central indica en su último IEF que una característica del shadow banking es su método de valoración a costo histórico, lo que puede originar revalorizaciones discretas y no esperadas del portafolio. "Esta característica, al igual que en la industria bancaria, aumenta el riesgo de corridas de aportantes en caso de esperar un cambio significativo en el valor de la cuota del fondo, que obligue a la liquidación forzosa de los instrumentos de inversión, e introduce volatilidad en el precio de los activos financieros transados en el mercado monetario. Este riesgo es más relevante en los fondos mutuos, debido a que mantienen una regulación de capital y soporte de liquidez más débil que la bancaria", consigna el documento.

Los riesgos anteriores pueden transmitirse y/o amplificarse en la medida que estos fondos tengan elevados vínculos con el sistema financiero. A diciembre de 2014, el financiamiento de la banca, proveniente del total de intermediarios no bancarios, alcanzó 12% de sus activos, explicado casi íntegramente por los fondos mutuos. "Esta exposición resulta elevada en un contexto internacional, por cuanto el promedio de exposición en un conjunto de países avanzados y emergentes alcanza a 6% de los activos bancarios", dice el IEF. Con todo, desde el BCCh, afirman que el aumento del shadow banking "no necesariamente representa una amenaza", pues esgrimen que podría fomentar mayor competencia en el sistema financiero.

Aumento de crédito informal

El "banco en las sombras" en su estado más puro, es el financiamiento informal y no regulado.

Diversas fuentes consultadas de la banca, asimismo como un reciente informe de la Asociación de Bancos, señalan que tras el proceso de implementación de la Tasa Máxima Convencional, una cantidad creciente de personas se han fugado de la formalidad del crédito.

En el informe de implementación de la TMC de la SBIF, se indica que en un caso máximo, al cabo del primer año de la TMC, la desbancarización llegaría a 100 mil personas. Dentro de esta cantidad, las razones de salida de la formalidad no sólo sería por la nueva tasa, sino también por la desaceleración económica y cambios en políticas comerciales de los bancos.

Por otro lado, en anuncios de diversos sitios en internet, se han identificado decenas de anuncios de prestamistas que ofrecen créditos en menos de 24 horas, sin necesidad de revisar el historial de Dicom.

Mejoras en la regulación

El superintendente de Bancos e Instituciones Financieras (SBIF), Eric Parrado, detalla que actualmente el Banco Central y los reguladores financieros en conjunto están trabajando en contextualizar el mercado del shadow banking, "es por ello que al interior de Consejo de Estabilidad Financiero existe un grupo de trabajo que está abordando este tema".

En concreto, Parrado indica que "se están realizando esfuerzos conjuntos en materia de shadow banking para contar con una cuantificación precisa del mercado, de acuerdo con nuestras características y regulación financiera. Por otra parte, aún cuando estas entidades son pequeñas, podrían llegar a ser relevantes respecto del total de activos financieros. Por ello, posteriormente se deberán realizar esfuerzos para monitorear los riesgos a los cuales están expuestos, desde una perspectiva de estabilidad financiera. Otro aspecto relevante, es que existen intermediarios financieros no regulados, que sin duda es necesario incorporarlos a futuro".

Respecto a este último tema, Felipe Bravo, economista del departamento de Estudios y Políticas Públicas de Santander, expresa que "debería haber una superintendencia de créditos, pero también hay que considerar los tamaños relativos. No me imagino a la SBIF regulando si los compradores y vendedores de oro en la calle se ajustan a la TMC".