El coronavirus valida la “profecía” de Horst Paulmann sobre solidez de los supermercados frente a las crisis

Paulmann siempre destacó a ese rubro como un puntal de su grupo, estrategia que el mercado y las clasificadoras valoran en contraste con otras compañías.

- T+

- T-

Horst Paulmann (85 años) abrió el primer hipermercado del país en Las Condes, Santiago, en 1976. Le puso Jumbo, como el elefante. "Porque pisa fuerte. Es un animal con mucha resistencia, muy inteligente", ha dicho el empresario.

Ese fue el inicio de Cencosud, que siempre ha tenido el foco en los supermercados. Si bien sumó nuevos países -partió en Chile y siguió en Argentina, Perú, Colombia y Brasil- e ingresó a nuevos negocios (centros comerciales, tiendas de mejoramiento del hogar y multitiendas), Paulmann siempre ha apostado por la venta de alimentos y artículos de higiene, negocio que representa más del 70% de los ingresos del holding.

"Supermercados es nuestro negocio, somos gente de alimentos, lo tenemos en el alma", dijo Paulmann tras ganar el premio al "mejor empresario" en 2012. "Si hay crisis, la gente no compra auto, ni TV, ni zapatos, pero sí comida todos los días. Así que supermercados es lo mejor que hay en el mundo, porque entra platita todos los días, es lo más sano", añadió.

En la actual crisis sanitaria, las clasificadoras le han dado la razón al empresario chileno-alemán."El fuerte de la compañía se encuentra en el segmento de supermercado, que no debería verse afectado por las condiciones actuales, permitiéndole mitigar, en parte, los efectos de la coyuntura", dijo Feller Rate.

Para Humphreys, la sociedad mantiene una liquidez adecuada para enfrentar la crisis de los meses venideros considerando, además, que el negocio de supermercados será intensivo en ventas mientras se mantengan las expectativas de prohibición al desplazamiento de la población.

Pocos se hubieran imaginado este nuevo escenario hace unos meses, cuando se destacaba que el archirrival de Cencosud, Falabella, vendía menos y ganaba más, pues su apuesta son las multitiendas (TV, zapatos y todo tipo de bienes durables), centros comerciales (Mall Plaza) y tiendas de artículos para el mejoramiento del hogar y ferretería. Todo para potenciar su negocio estrella: su tarjeta de crédito CMR. Una estrategia que por años le dio resultado, hasta que llegó la pandemia.

S&P dio la primera alerta: rebajó la calificación de largo plazo de Falabella, y puso su perspectiva en revisión negativa: "Es probable que bajemos nuestras calificaciones si las tiendas y los centros comerciales están cerrados por más tiempo de lo que esperamos"

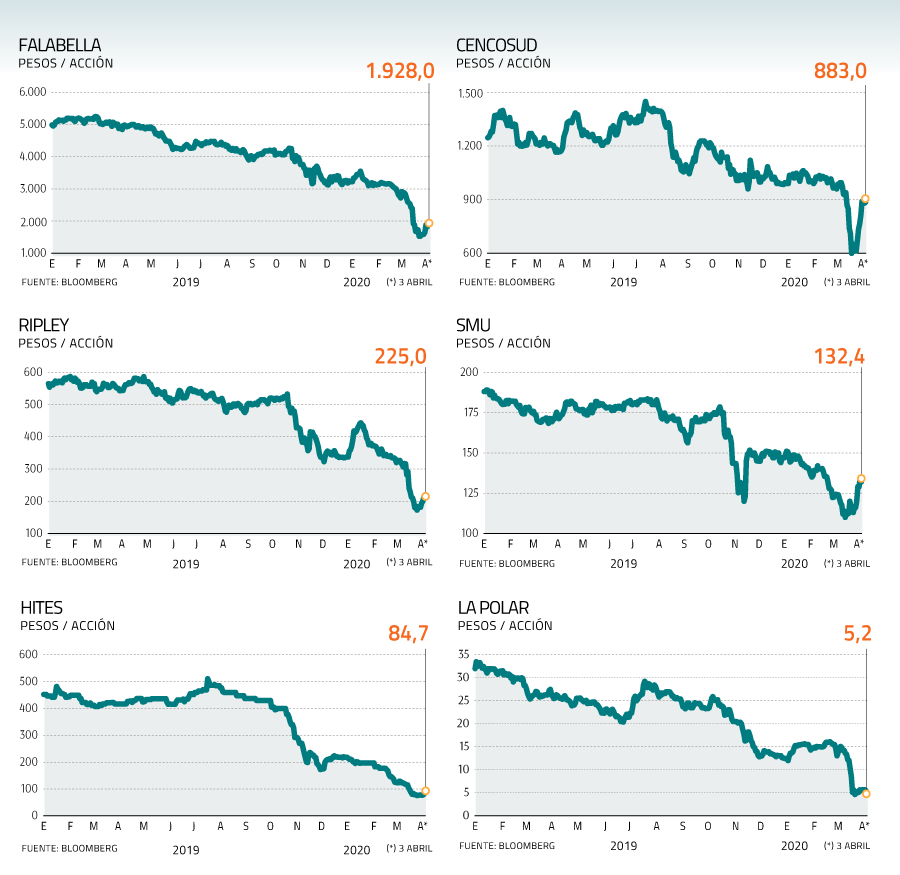

Estas diferencias de enfoque han hecho que, en la bolsa, Cencosud mire ahora por el espejo retrovisor a Falabella. En lo que va del año, la acción de la primera ha caído un 11%, mientras los papeles de la segunda se han derrumbado 40%.

El fenómeno es global: en Estados Unidos, las acciones de la mayor supermercadista del mundo, Walmart, acumulan un alza de 0,18% en lo que va del año, mientras el índice Dow Jones cayó 26% en el periodo.

Todo gracias al aumento de la demanda por los títulos de la compañía luego que los compradores cambiaran drásticamente sus prioridades de gasto hacia alimentos y otras necesidades domésticas.

En Europa se repite el escenario, con fuertes alzas en acciones de cadenas de supermercados. Los títulos de la firma española Dia se dispararon 10% luego que anunciara que convertirá ocho de sus tiendas en plataformas para el reparto a domicilio. Precisamente, las ventas a través de internet han potenciado a la industria de los supermercados a nivel global, y en Chile también. Hay cadenas que han cuadruplicando sus ventas online por el miedo de los ciudadanos a salir de la casa. Por el contrario, hay retailers, sobre todo del mundo textil, que han visto caer la demanda por este canal.

La compañía ligada a las familias Solari y Del Río participa en el negocio de los supermercados con la marca Tottus, pero es una división aún pequeña dentro del grupo, que –en medio de la crisis- quiere potenciar. En Perú, donde debutó en este nicho, maneja 78 salas y proyecta abrir 30 al 2023.

Punto muerto

En 2007, el empresario Alvaro Saieh ingresó a la industria al comprar la cadena Unimarc. Y tras esta operación sumó decenas de otras adquisiciones hasta crear al tercer actor de la industria, SMU, que se posiciona tras Walmart Chile (Lider Ekono y Acuenta) y Cencosud (Jumbo y Santa Isabel).

Pese a que Saieh estuvo en conversaciones para formar un grupo multiformato (se supo de conversaciones con los controladores de las multitiendas La Polar y Ripley para fusionarse), finalmente optó por dedicarse por completo al negocio de supermercados, lo que hoy es valorado por el mercado. Pese al desplome de la bolsa, la acción de SMU "sólo" ha caído 8% este año.

En la otra vereda, las cadenas de moda y las multitiendas han sido muy castigadas, pues el coronavirus ha llevado los negocios a un punto muerto.

Más aún, en España, los centros comerciales pidieron a la autoridad abrir todos los domingos y festivos de este año y el que viene, algo que sería inédito en ese país. También se solicitó la puesta en marcha de un periodo especial de promoción de un mes, para la recuperación de las actividades comerciales, de ocio y de restaurantes, en los que se puedan realizar ventas sin IVA.

En Chile, los ojos están puestos en las tiendas por departamento. Feller Rate dijo sobre Ripley: "Mantiene una dependencia de sus operaciones en tiendas por departamento, el que prevemos se verá afectado de forma relevante por el menor consumo y el cierre de operaciones físicas en algunos establecimientos".

ICR, que puso a AD Retail (ABC Din) en observación y a Empresas Hites y La Polar con perspectivas negativas, dijo que el desincentivo de las actividades sociales masivas podría mermar las ventas en locales físicos del sector, el que venía debilitado incluso antes del COVID-19 y del estallido social. "Si bien las ventas online son un mitigante natural para la eventual baja de clientes en tiendas físicas, en Chile el canal se encuentra en etapa incipiente", sostuvo.

Humphreys es más categórico: a su juicio, La Polar necesitará inyección de recursos para financiar el capital de trabajo para más allá de los próximos tres meses. Y sobre Hites, señaló que su gran desafío es conseguir fuentes de financiamiento que le permitan una situación relativamente holgada para el período 2020-2021, en donde es esperable que el consumo de los productos "no comestibles" continúe débil.