Alto Maipo tendría apoyo inicial de más de 75% de los acreedores en reorganización en EEUU

Tras meses de negociaciones, la firma decidió acogerse al Capítulo 11 para reestructurar pasivos por unos US$ 1.800 millones. Se espera que el proceso sea expedito, pero debería tomar unos tres meses. Este jueves será la primera audiencia, a las 13 horas de Chile.

- T+

- T-

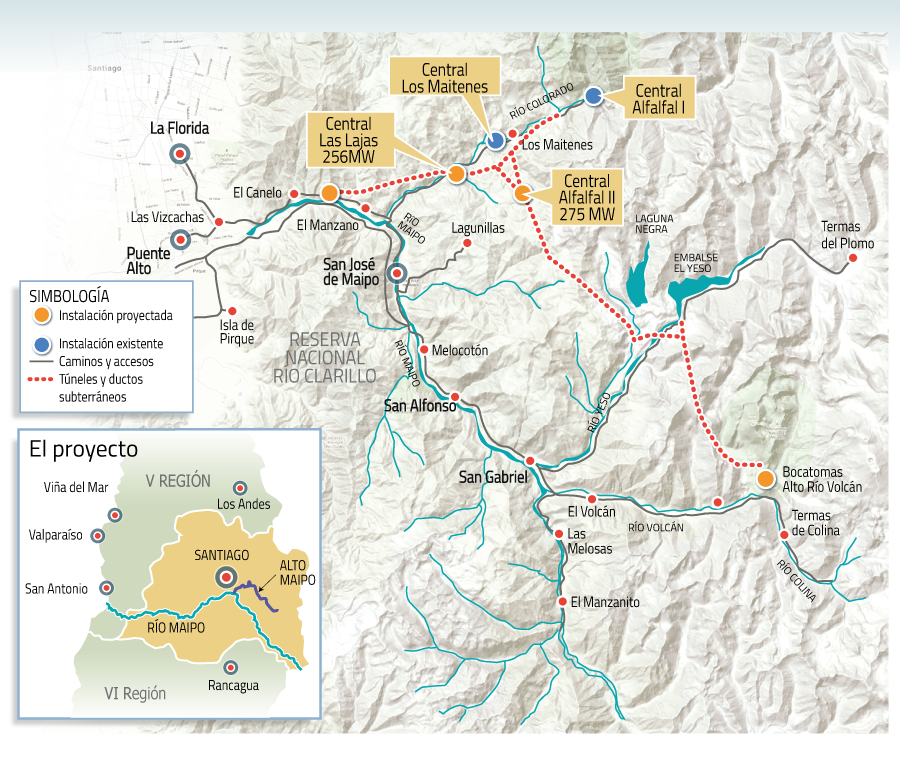

Con un avance de 100% en la excavación de sus túneles y un 99% a nivel general, el proyecto hidroeléctrico Alto Maipo no solo se prepara para comenzar hacia finales de marzo del próximo año su operación comercial, también la sociedad alcanzó un pre-acuerdo de reestructuración financiera con sus acreedores para dar inicio a un proceso de reorganización bajo el Capítulo 11 de la Ley de Quiebras de Estados Unidos.

Así, luego de que a fines de agosto se informara el inicio de un proceso de negociación con sus acreedores, este miércoles AES Andes informó la fórmula elegida, recalcando que este proceso busca crear una estructura de capital sostenible en el largo plazo, maximizando la recuperación para todos sus acreedores y asegurando la liquidez necesaria para cumplir con las obligaciones de corto plazo para la puesta en marcha del proyecto.

Este proceso se activó cuando la compañía actualizó su presupuesto final de construcción y su plan de negocio de largo plazo, recibiendo estudios y proyecciones de mercado e hidrologías.

En estos, se estima una reducción de más del 50% en el precio de la energía en distintos escenarios, considerando la incorporación de múltiples proyectos renovables al sistema eléctrico y en un tiempo que no estaba previsto años atrás.

Asimismo, se registró una baja considerable de la hidrología en los últimos 10 años, comparado con el promedio histórico, lo que podría significar una reducción en la generación anual esperada del proyecto. Estos factores podrían reducir los flujos de caja futuros y la capacidad de pago de deuda.

Según precisó la compañía en un comunicado, AES Andes ha aportado US$ 1.016 millones para la construcción y desarrollo del proyecto hasta la fecha, lo que incluye el último aporte de US$ 46 millones realizado el mes pasado.

Aunque Latam, Enjoy y Gildemaister también se acogieron al denominado Capítulo 11, la acción de Alto Maipo involucra un procedimiento similar a la vivida por la automotora basada en un pre-acuerdo, el que luego se lleva al Tribunal para conseguir su aprobación.

Según comentan fuentes, éste no se alcanzó con todos los financistas, pero sí -aseguran- con el quórum suficiente como para aprobarlo, que es el 75%. De esta manera, aunque una opción era la reestructuración directa, la que pasa por un acuerdo unánime, finalmente tuvo sentido ir al Capítulo 11.

Trascendió que en estos meses de negociación hubo consenso en que el valor final de la construcción de la planta fue casi tres veces y que los lineamientos planteados al principio no se pudieron cumplir.

Y al igual que Latam y Gildemeister, dado que permite contar con recursos mientras se reestructura la deuda, se contempla en este caso un financiamiento DIP por hasta US$ 50 millones de AES Andes.

En definitiva, fuentes cercanas, comentan que el proceso como tal no debiese durar más allá de tres meses. De hecho, habría convicción en que sería rápido de resolver. De hecho, para este jueves se fijó la primer audiencia, a las 13 horas de Chile.

El directorio que definió el camino

A eso de las 17:00 horas del martes, y a través de medios remotos, se realizó la sesión de directorio clave del proyecto Alto Maipo, en la que participaron los directores Javier Dib, Alfredo del Carril y Roberto Salazar, así como el gerente general, Luis Urrejola, y otros ejecutivos.

También estuvieron presentes asesores de Lazard como Ari Lefkovits, Santiago Alsina, Haley Tiller, Lee West, Brett Murray y Alexis Galindo. También concurrió Luke Barefoot, miembro del estudio norteamericano Cleary Gottlieb, y Nelson Contador e Iván Caldery.

Las materias de esta instancia eran claves. Una de ellas era revisar el estado de avance de las negociaciones entre la sociedad y sus acreedores senior, y decidir acerca de la conveniencia de que la empresa iniciara un procedimiento de reorganización bajo el Capítulo 11.

Así, se recapitularon los principales hitos del procedimiento que la firma ha impulsado en la segunda mitad del año.

Se recordó, por ejemplo, que el 10 de septiembre la firma presentó a sus financistas múltiples propuestas de restructuración de su financiamiento. Eso sí, se añade que mientras Alto Maipo y los financistas continúan en discusiones y han progresado en torno a los términos para la restructuración de las obligaciones de la firma, las partes no han alcanzado aún un acuerdo definitivo en relación a los términos de un contrato de apoyo a la restructuración.

Asimismo, se acordó convocar a junta extraordinaria de accionistas para el 26 de noviembre.

La segunda materia del encuentro era someter a consideración los términos y condiciones del contrato de financiamiento DIP en el contexto del procedimiento del Capítulo 11 que Alto Maipo ha estado negociando. Sobre este tema, y como fuere discutido por el directorio el 30 de septiembre, se recomendó que, en caso de optarse por el inicio de un procedimiento bajo la norma de EEUU, se contara con un financiamiento DIP pre acordado con uno o más acreedores de la sociedad. El otorgamiento del financiamiento DIP otorgará los recursos para cubrir gastos operacionales durante la tramitación del proceso en el Capítulo 11.

Los principales acreedores

De acuerdo a los documentos de la compañía, figuran 27 acreedores. Los 10 principales que figuran en el listado son la constructora austriaca Strabag (que está a cargo de la iniciativa y que fue parte de la fórmula de financiamiento en la última reestructuración, en 2018), la empresa de origen alemán Voith Hydro, Seguros Generales Suramericana S.A; Andritz Hydro GMBH y la Tesorería General de la República. La lista continúa con Voith Hydro Ltda., Andritz Chile Limitada, Claro Chile S.A., el estudio de abogados Vergara Galindo Correa y Seguros de Vida Suramericana. S.A.

Acción de AES Andes reaccionó con

volatilidad y terminó cerrando al alza

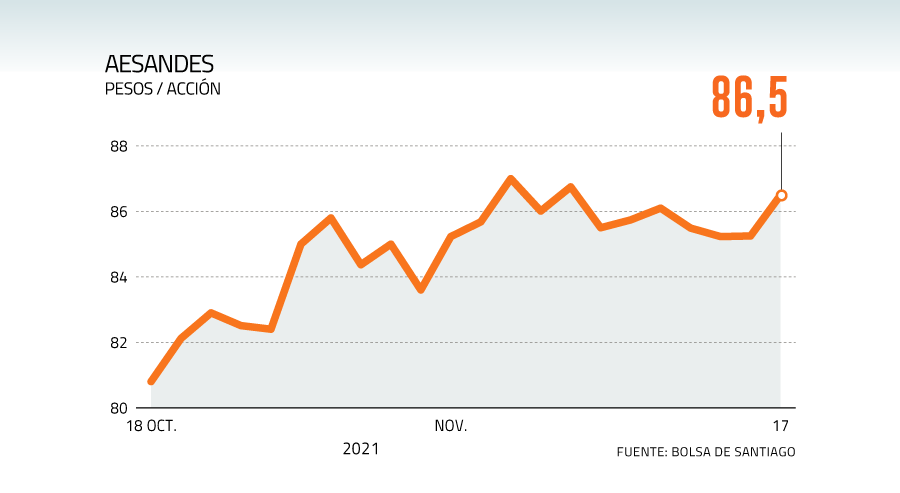

La noticia de que Alto Maipo se acogerá al Capítulo 11 de la Ley de Quiebras en Estados Unidos generó volatilidad en la acción de su matriz, AES Andes, en la Bolsa de Comercio de Santiago.

Los títulos de la sociedad llegaron a caer más de 5% en las primeras transacciones de la mañana de este miércoles, y posteriormente, repuntaron para terminar la jornada con un alza de 1,47% a $ 86,5. En tanto, el S&P IPSA culminó la sesión con una baja de 0,27%.

AES Andes, al informar de su ingreso al proceso de reorganización en EEUU, detalló que "desconsolidará de sus estados financieros la filial Alto Maipo SpA" y hará un castigo de aproximadamente US$ 1.100 millones en los resultados del cuarto trimestre de 2021. La firma dijo que no tiene contemplado recibir dividendos materiales de Alto Maipo y la deuda financiera de Alto Maipo es sin recurso a AES Andes.