Generadoras cierran financiamiento por US$ 450 millones para compensar fondo de estabilización de precios de la luz

En paralelo, Enel Generación Chile, AES Gener y Engie Energía Chile mantienen conversaciones activas con el BID.

- T+

- T-

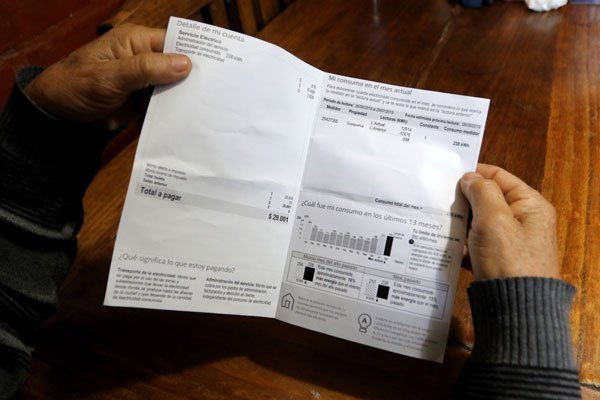

Un paso concreto materializaron las principales generadoras del país para enfrentar la carga financiera que ha implicado el denominado mecanismo de estabilización de las tarifas eléctricas (Ley PEC) con el cual -en plena crisis social- se buscó anular un alza en torno al 9% en las cuentas de la luz.

El mecanismo establecía un fondo con un techo de hasta US$ 1.350 millones que serían percibidos por las generadoras y que se devolverán a futuro manteniendo controladas las cuentas de la luz. Según se contempló, este se extenderá hasta 2023 o hasta que el sistema acumule saldos por sobre el monto estipulado, lo que depende de las variaciones del precio del dólar.

Enel Generación Chile, AES Gener y Engie Energía Chile informaron hoy miércoles que alcanzaron un acuerdo con Goldman Sachs & Co. y Goldman Sachs Lending Partners, para financiar la venta y cesión de saldos generados a favor de las respectivas generadoras por la aplicación del mecanismo transitorio de estabilización de precios de la energía eléctrica.

Según detallaron las firmas en hechos esenciales a la Comisión para el Mercado Financiero (CMF), venderán las cuentas por cobrar a una entidad no relacionada y especialmente constituida por Goldman Sachs a ese efecto, denominada Chile Electricity PEC. Así, comentan fuentes conocedoras del acuerdo, tras vender el paquete de compras a esta sociedad, a partir de 2023 las distribuidoras pagarán directamente a esta nueva firma. En concreto, la fórmula operaría como una especie de factoring.

En el caso de Enel Generación Chile, "la compañía pretende vender saldos por un valor nominal de aproximadamente US$ 200 millones". Mientras AES Gener declaró que venderá a Chile Electricity PEC "que se obliga a comprar cuentas por cobrar en contra de diversas empresas de distribución eléctrica por un monto comprometido de hasta US$ 90,11 millones".

En tanto, Engie detalló que el acuerdo permite vender gradualmente a esta nueva entidad, según se publiquen los decretos de Precio de Nudo Promedio con sus correspondientes cuadros de saldos de pago, las cuentas por cobrar a distribuidoras de las que son titulares actualmente o que podrían llegar a serlo en virtual de la regulación del mecanismo hasta por un monto total comprometido de hasta US$ 162 millones.

Fuentes comentan que se tendrían que publicar entre cinco y seis decretos de precio nudo para que esta nueva entidad pague todo el paquete.

Así, en total, ya estaría cerrado el financiamiento por US$ 452,11 millones, aunque este monto debería engrosarse posteriormente.

Según las estimaciones de la francesa, el monto de cuentas por cobrar a distribuidoras en virtud de la regulación del mecanismo podría alcanzar hasta US$ 266 millones, no solo para la firma sino también para Eólica Monte Redondo (filial de Engie) conjuntamente, entre el presente y la fecha en que se alcance el límite estipulado para saldos no recaudados establecido, lo que no podrá ocurrir después de julio de 2023.

A su vez, según trascendió, Chile Electricity PEC irá a buscar financiamiento con un bono en el extranjero.

Negociaciones con el BID

Considerando que las firmas se están movilizando para recibir prontamente recursos y no esperar hasta 2023 cuando está contemplado comenzar a recibir las cuentas por cobrar de las distribuidoras, Engie reconoció que "la venta de las cuentas por cobrar anteriormente referidas tiene por objetivo obtener recursos financieros para la Sociedad y preservar su liquidez, lo que adquiere especial relevancia en el actual contexto de inversiones en activos de generación renovable" en que se encuentra inmersa la firma.

En esa línea, en paralelo, las generadoras señalaron al regulador en sus escritos que se encuentran negociando con Inter-American Investment Corporation (IDB Invest), una unidad del Banco Interamericano de Desarrollo, la suscripción de un instrumento sujeto a legislación extranjera denominado "Commitment Agreement", relativo a la venta y cesión de saldos a la compradora bajo la misma modalidad antes mencionada, la que estará sujeta al cumplimiento de ciertas condiciones.

"Dado que dicho instrumento sigue en negociación, a esta fecha no es posible indicar los montos comprometidos bajo el mismo", agregaron. Y puntualizaron que, atendido que las eventuales cesiones de saldos, tanto presentes como futuras, sean reconocidas a favor de la sociedad por aplicación de la ley PEC, están sujetas al cumplimiento de diversas condiciones, y "los efectos financieros de dichas cesiones no resultan determinables a esta fecha".