Los motivos de AES Corp para ir por todo AES Andes y el visto bueno que dieron los directores de la eléctrica

Cercanos a la empresa sostienen que la operación permitirá tener mayor flexibilidad. Los directores coincidieron en dos puntos para recomendar suscribir: precio y liquidez.

- T+

- T-

El martes pasado partió una de las operaciones financieras que marcará este fin de año, con el inicio de la Oferta Pública de Adquisición de Acciones (OPA) que lanzó AES Corp para buscar subir su participación del actual 66,98% a un 100% en AES Andes.

Si bien la norteamericana no ha hecho público los motivos que llevaron a impulsar una oferta para tomar el control total de la generadora con operaciones en Chile, Argentina y Colombia, una fuente cercana al proceso señaló que, en primer lugar, el plan de la empresa es seguir profundizando la ejecución de su estrategia Greentegra, lo que lleva a avanzar hacia un portafolio verde.

Por otro lado, la posibilidad de adquirir el 100% de las acciones de la exAESGener permite sacar a la compañía de la bolsa y eso le daría a los controladores una mayor flexibilidad al futuro.

Una de los temas que llama la atención del mercado es que la oferta –asesorada por LarrainVial- haya sido lanzada a menos de dos semanas de las elecciones que decidirán si el próximo Presidente de Chile es Gabriel Boric o José Antonio Kast. Las inquietudes que generan este tipo de procesos entre los inversionistas llevan a pensar que una operación de esta magnitud debería esperar. Pero cercanos a la empresa aseguran que el hecho de que un inversionista norteamericano le ofrezca US$ 500 millones a los minoritarios por el control total de la empresa es "una potente señal" del compromiso que tiene con el país la entidad con sede en Virginia, independiente de quién llegue a La Moneda en marzo próximo.

El interés del mercado

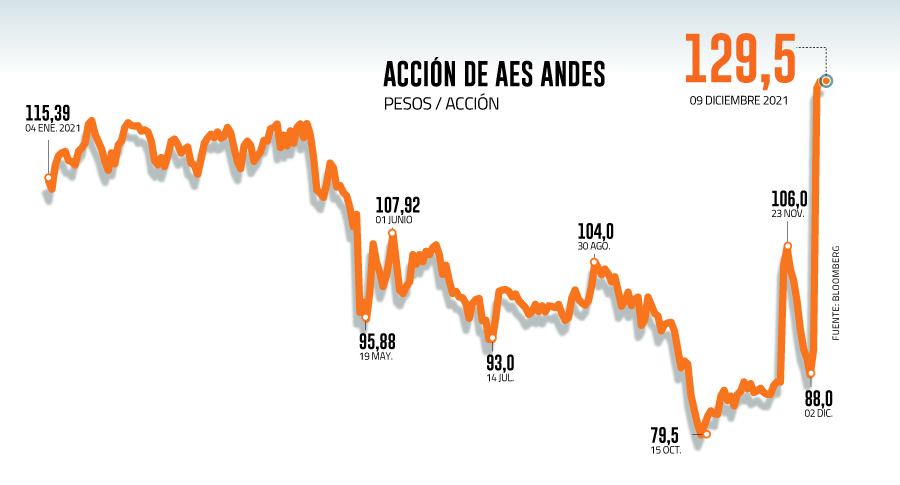

Sobre si la oferta tendrá o no éxito, cercanos a AES Corp se muestran confiados, más cuando el lunes pasado, el día del anuncio, el papel subió más de 40% en la Bolsa de Santiago, lo que a su juicio demuestra lo atractiva de la propuesta.

Además, el optimismo sobre un interés del mercado se sostiene con que los montos transados de la acción han estado muy por sobre el promedio de días normales. El lunes, por ejemplo, el papel registró movimientos por unos US$ 26 millones, mientras que el martes y jueves las transacciones llegaron a US$ 8 millones y US$ 2,8 millones respectivamente, estando también por sobre lo visto en los días previos al lanzamiento de la OPA.

Se destaca también que el monto ofrecido de $ 135,14 por acción es un premio de 54,2% si se toma el precio promedio del título entre el día 90 y el 30 antes de que se anunciara la adquisición, lo cual es una señal del interés de la empresa por que la oferta sea aceptada por todos. Además, aseguran que el precio es mayor a todos los precios transados de la acción durante el 2021, y a todos los precios transados desde hace más de un año si se ajustan por dividendos.

La opinión de los directores

Tras el inicio de la oferta –que durará hasta el 5 de enero- los 11 directores, titulares y suplentes, de AES Andes dieron su opinión a los accionistas sobre la conveniencia o no de participar del proceso, coincidiendo todos en que es una buena oportunidad para vender.

Hay dos puntos que los directores destacan para dar su aprobación: precio y liquidez. Por ejemplo, el director Daniel Fernández asegura que el valor ofrecido para cada acción es un premio que supera el 50%, por lo que el precio de ofrecido de $ 135,14 parece "atractivo, más aún si se tiene en cuenta que la oferta no estará afecta a un factor de prorrateo".

La misma opinión tiene Hernán Palacios, quien indicó que "se trata de una acción que tiene poca liquidez, lo que otorga la posibilidad a los señores accionistas que así lo deseen, para vender la totalidad de sus acciones, dado que no existe un mecanismo de prorrateo".

A su vez, el presidente del directorio, Julian Nebreda, sostiene que esta es una oportunidad para los accionistas que deseen hacer líquida su inversión, "ya que es probable que el saldo de acciones que quede en el mercado si la oferta resultare exitosa, sea muy menor, lo que puede afectar la liquidez y profundidad del mismo".

Sobre la liquidez del papel, el director Leonardo Moreno, añade otro elemento. Y es que si en la OPA AES Corp alcanza el 95% de la propiedad se activará un derecho a retiro que está estipulado en la Ley de Sociedades Anónimas. No obstante, indica que "el precio a pagarse por dichas acciones en el marco del derecho a retiro es inferior al precio ofrecido pagar en la OPA".

Ayer la acción tuvo una leve baja de 0,1%, llegando a $129,5.