AFP lograrían hasta US$ 1.000 millones de ganancia anual por activos alternativos

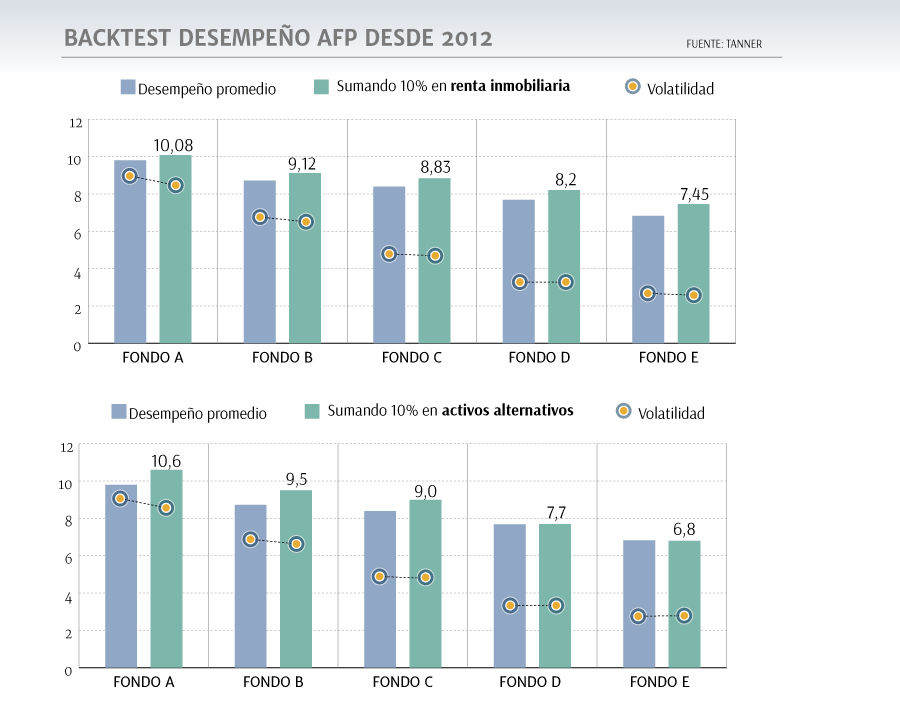

Si los nuevos parámetros de inversión se hubieran utilizado desde 2012, habría mejorado la rentabilidad y bajado la volatilidad.

- T+

- T-

Ya se cumple un mes desde que entró en vigencia la normativa mediante la que se autoriza a las Administradoras de Fondos de Pensión (AFP) aumentar su inversión en los llamados activos alternativos, llegando a límites de entre 5% y 10%, según definió el Banco Central.

Con esos parámetros y según una estimación realizada por la corredora de bolsa Tanner, de haberse destinado en años anteriores el máximo nivel de inversión permitido a este tipo de instrumento, los retornos para las AFP habrían aumentado entre US$ 300 millones y en hasta US$ 1.000 millones anuales.

Según Joaquín Aguirre, gerente de inversiones de Tanner Investments, con la entrada a los activos alternativos -donde se incluyen desarrollos inmobiliarios, pero también private equity, deuda privada, infraestructura, entre otros-, las administradoras no sólo mejorarían su rendimiento financiero, sino que también se vería una menor volatilidad.

En el detalle, los fondos que se verían más beneficiados serían aquellos que se encuentran más expuestos al riesgo, ya que son justamente los que cuentan con un límite mayor para destinar a este nuevo tipo de activos.

Por ejemplo, el fondo A mostraría un rendimiento de 80 puntos base mayor, pero además, se vería acompañado de una volatilidad menor de 50 puntos base, cifras que van decreciendo mientras se avanza hacia los fondos más conservadores.

En busca de un mayor retorno

El principal objetivo de las AFP para apuntar hacia este tipo de instrumentos, tiene que ver con la búsqueda de mayor rentabilidad en los fondos de sus afiliados.

Sin embargo, en la industria apuntan a que la entrada en estos nuevos mercados se realizará de manera gradual y, en un comienzo, de la mano de fondos de inversión que ya están en la industria.

“Hay mucho espacio porque las inversiones en estas áreas son mucho mayores, el tema es qué y cómo inviertes, porque mientras más directo vas a la inversión, asumes mayor riesgo, por lo que supongo que las AFP no van a cometer ese error. Ahora, la intermediación tiene su costo que afecta los retornos, entonces primero harán una curva de aprendizaje y en medida que vayan ganando experiencia irán migrando a activos en desarrollo donde hay mayor gestión por parte del inversionista, pero también un mayor retorno”, advierte Mariano Valacco, national director de JLL.

Otro perfil identificado por el experto tiene que ver con el poder de compra que tendrán las AFP, con lo que se podrían haber hecho fácilmente, por ejemplo, de la licitación que Walmart hizo de los centros comerciales Espacio Urbano, que fueron disputados fuertemente por las compañías de seguro e institucionales.

“Lo mismo pasaría si se vendiera una torre como el Titanium con sus arrendatarios adentro, también habrá mucha interés, o si se hiciera este spin-off que se ha dicho con los activos inmobiliarios de Cencosud, las AFP serían unos compradores naturales, porque una escala muy pequeña no les conviene”, señala.

Es por eso que la distribución de los fondos deberá realizarse con pinzas, porque según explica Aguirre, ya que la rentabilidad en el segmento de rentas inmobiliarias puede llegar de 4,5% en el mercado residencial, a 7,5% en oficinas, aunque esta última tiene una mayor exposición al riesgo y al devenir de la economía del país.

Respecto a la tema residencial, cuenta Patricio Rojas, socio de la consultora Impulsa, “las inversiones más atractivas están en la participación de negocios de renta, concentrados en edificaciones donde sean propietarios del 100%. Así, el control de los inmuebles les permite adecuados procesos de mantenimientos para lograr plusvalía o evitar pérdidas de valor por deterioros en las instalaciones”.

En esa misma línea, Juan Sebastián Morales, de Reistock, apunta a que los sectores preferidos para este tipo de inversión serán las comunas emergentes. “Dudo que vayan a lugares consolidados como Las Condes o Providencia, pero sí sectores como San Miguel, Macul o Recoleta. Tampoco van a ir a lugares con rentas muy baratas como Estación Central o Independencia, donde hay mayor rentabilidad, pero entras en un perfil un poco más riesgoso, por lo que tendrán que buscar un punto más intermedio”, dice.

Para el consumidor, el dinamismo que tomará el mercado con la entrada de esas inversiones, sumado a la situación actual de la oferta, la cada vez menor disponibilidad de terrenos y las restricciones, desencadenará un comportamiento alcista de los precios, “pero ciertamente no en los altísimos niveles de los últimos 5 años”, asegura Patricio Rojas.