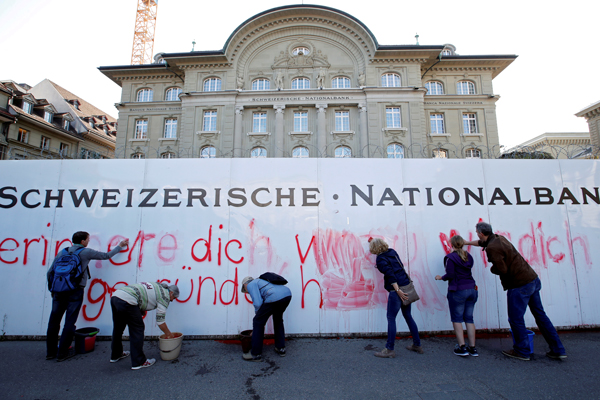

A favor de Vollgeld, la ambiciosa reforma financiera en Suiza

La propuesta que se votará en un referendo el domingo quita a los bancos el poder de crear dinero en un sistema diseñado para fallar.

- T+

- T-

Un replanteamiento radical de cómo funciona el sistema financiero era, uno pudo haber pensado, esencial tras la devastadora crisis de hace una década. Pero en cambio, el sistema fue parchado. Ahora, predeciblemente, el ánimo va cambiando a remover gran parte de la regulación. Por eso espero que, a pesar de las encuestas, los suizos voten a favor de la llamada propuesta Vollgeld en el referendo del 10 de junio. Las finanzas necesitan cambios. Para eso, necesitan experimentos.

Según una base de datos recopilada por el FMI, entre 1970 y 2011 hubo 147 crisis bancarias individuales nacionales. Afectaron a países pequeños y pobres, como Guinea, y a grandes y ricos, como Estados Unidos. Fueron colosalmente caras en términos de producción perdida, mayor deuda pública y, algo no menor, credibilidad política. Apenas tres años después de 2007, las pérdidas productivas acumuladas, en relación a la tendencia, eran 31% del Producto Interno Bruto en EEUU. En el Reino Unido, la reciente crisis impuso un costo fiscal sólo superado por las Guerras Napoleónicas y las dos guerras mundiales.

¿Cómo es que esta industria crea un caos de esta escala? ¿Y por qué se le permite? Lo hace -y se le permite hacerlo- porque, como ha explicado el Banco de Inglaterra, los bancos crean dinero, un bien público esencial, como producto de sus préstamos, bienes económicos importantes. Queremos que los bancos tengan activos riesgosos y pasivos seguros. Pero los pasivos de una institución altamente apalancada y que corre riesgos no pueden ser seguros, e inevitablemente parecerán menos seguros durante una crisis. Pero es en esos momentos en que las personas quieren que su dinero -su reserva de poder de compra en un mundo aterrador- esté más seguro que nunca.

Peor aún, muchas veces es más fácil que los bancos justifiquen prestar más cuando deberían prestar menos, porque los préstamos crean booms de crédito y burbujas de precio, particularmente en las propiedades. La voluntad de las personas de tratar los pasivos de los bancos como una bodega para su poder de compra entrega financiamiento estable, hasta que llega el pánico. Para reducir la probabilidad del pánico, los gobiernos aseguran los depósitos de los bancos, su liquidez y hasta su solvencia. Eso hace que las crisis sean menos comunes, pero más grandes. Las autoridades están simultáneamente apoyando a los bancos y controlando los excesos creados por ese apoyo. Es un sistema diseñado para fallar.

Por qué la reforma

Hoy en día, los bancos están menos apalancados y mejor supervisados que antes de la crisis. En el Reino Unido, la banca comercial también está fuertemente regulada. Pero los bancos tienen un apalancamiento de cerca de 20 a uno: si el valor de sus activos cae 5% o más, se vuelven insolventes. Una manera de hacerlos más seguros sería aumentar su capital accionario cuatro o cinco veces, como recomiendan Anat Admati y Martin Hellwig en El traje nuevo del banquero.

Una fórmula alternativa para hacer al sistema más seguro es quitarle a los bancos el poder de crear dinero, convirtiendo sus depósitos líquidos en dinero “estatal” o “soberano”. Esa es la idea que impulsa la iniciativa Vollgeld. Una forma alternativa de lograr el mismo resultado sería respaldar el 100% de los depósitos con títulos del banco central, idea propuesta por economistas de libre mercado de la Escuela de Chicago en la década de los ‘30. El resto del sistema financiero entonces consistiría de banca de inversión y fondos mutuos. Estos últimos traspasan el riesgo a los inversionistas automáticamente. La primera podría necesitar regulaciones, particularmente en el capital.

El giro hacia un sistema así sería, como defiende Thomas Jordan del Banco Nacional Suizo, un mini terremoto. Más aún, la propuesta genera dudas sobre los objetivos del nuevo dinero soberano.

La posibilidad obvia es usar el dinero para financiar al gobierno. Esta idea es altamente objetable para muchos: con seguridad crearía grandes desafíos. Pero esos desafíos no son tan fundamentales como fue la transferencia de responsabilidad de un atributo central del Estado -la creación de dinero saludable- a un grupo de favorecidas empresas privadas con fines de lucro, coordinadas por una institución gubernamental que regula los precios: el banco central. En ninguna otra área económica el poder público está tan mezclado con los intereses privados. La familiaridad de este mecanismo no puede hacerlo menos indeseable. Tampoco puede la familiaridad con su desempeño.

Propuestas radicales

Hay muchas otras ideas en esta amplia área que parecen dignas de evaluar. Una sería permitir que cada ciudadano tenga una cuenta directamente en el banco central. Las razones tecnológicas para las sucursales bancarias están, después de todo, pereciendo rápidamente. Nicholas Gruen, un economista australiano, ha argumentado que ninguna institución privada debería tener mejor acceso al banco central de la gente que la gente misma. Más aún, añade, el banco central podría operar la política monetaria haciendo préstamos gratuitos contra hipotecas seguras. El banco central no necesitaría prestar a los bancos. Se enfocaría en los activos.

El punto fundamental es que la carga de presentar pruebas no debería recaer en los que favorecen el cambio. Después de una larga serie de grandes y destructivas crisis, esa carga es, en realidad, de quienes defienden el status quo, incluso el modificado de hoy. La ventaja de la propuesta Vollgeld es que es un experimento creíble en la dirección de separar la seguridad correctamente esperada para el dinero del riesgo que se espera de los bancos privados. Con el dinero inequívocamente a salvo, sería mucho más fácil que las instituciones riesgosas asuman todas las consecuencias de sus fracasos. En la medida en que la bancarrota siga siendo difícil, la regulación aún sería necesaria, especialmente del capital accionario. Al límite, como argumentan algunos, podría ser necesario la intermediación financiera riesgosa.

La propuesta Vollgeld no es así de radical. Pero podría ser una prueba iluminadora de un posible futuro mejor para la que ha sido por años la industria más peligrosa del mundo. Que se atrevan los suizos.