El mundo se está cansando de las finanzas

- T+

- T-

¿Es posible tener demasiadas finanzas? Perjudicados por las secuelas de la crisis financiera, enfurecidos por los rescates de instituciones financieras, irritados por las generosas remuneraciones, horrorizados por una malversación que se repite e indignados por la impunidad de las personas responsables, a la mayoría de los comunes les resultaría demasiado fácil responder: sí.

No están solos. Los académicos y el personal de las instituciones internacionales influyentes, como el Fondo Monetario Internacional y el Banco Internacional de Pagos, están de acuerdo. Es posible tener demasiadas finanzas. Más importante aún, economías relevantes están en esta posición, entre ellas Japón y Estados Unidos.

Es fácil cuestionar el papel de la actividad financiera. Después de todo, entre enero de 2012 y diciembre de 2014 las instituciones financieras pagaron US$ 139 mil millones en multas a las autoridades estadounidenses. Más importante es el contraste entre el promedio de 7% que representa el aporte del sector financiero al Producto Interno Bruto de EEUU entre 1998 y 2014 y la participación promedio de 29% en las ganancias.

Una sociedad organizada ofrece dos maneras de llegar a ser rico. La forma habitual es ejercer el poder en monopolio. Históricamente, el control monopólico sobre la tierra, por lo general tomado por la fuerza, ha sido la principal vía hacia la riqueza. Una economía de mercado competitiva ofrece una alternativa socialmente más deseable: invención y producción de bienes y servicios.

Por desgracia, también es posible extraer rentas en los mercados. El sector financiero, con su complejidad y subsidios implícitos está en una excelente posición para hacerlo. Pero estas prácticas no sólo traspasan el dinero de un gran número de personas pobres a un número más pequeño de ricos. También puede dañar gravemente la economía.

Este es el argumento de Luigi Zingales, de la Escuela de Negocios Booth en Chicago, un firme creyente en el libre mercado, en su discurso presidencial ante la Asociación Americana de Finanzas. Los daños adoptan dos formas. El primero es un daño directo: un auge insostenible alimentado por el crédito, explica. El otro es el daño indirecto que resulta de la ruptura de la confianza en los acuerdos financieros, debido a la crisis, embaucamiento omnipresente, o ambos.

El profesor Zingales hace hincapié en los costos indirectos. Argumenta que un círculo vicioso puede surgir entre la indignación pública, la extracción de rentas y de nuevo más indignación. Cuando la indignación es alta, es difícil mantener un rápido e imparcial acuerdo de los contratos. Sin el apoyo público, los financieros deben buscar la protección política. Pero sólo aquellos que disfrutan de grandes rentas pueden permitirse el lobby. Por tanto, ante el resentimiento público, sólo las finanzas de extracción de rentas –sobre todo, los bancos más poderosos–, sobreviven. Inevitablemente, esto alimenta aún más la indignación.

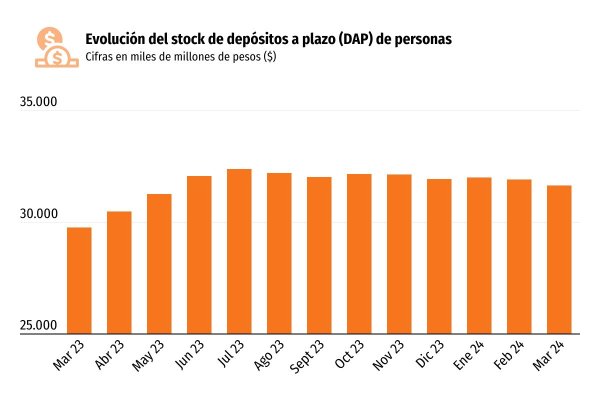

Nada de esto pretende negar que las finanzas son esenciales para cualquier sociedad civilizada y próspera. Por el contrario, es la propia importancia de las finanzas lo que hace que los abusos sean tan peligrosos. De hecho, existe evidencia sustancial de que el alza del crédito relativo al PIB incrementa inicialmente el crecimiento económico. Pero esta relación parece revertirse una vez que el crédito se excede de alrededor de 100% del PIB. Otros investigadores han mostrado que el rápido crecimiento del crédito es un significativo predictor de una crisis.

En una nota reciente, el FMI utiliza un indicador más sofisticado de desarrollo financiero que el ratio de crédito. Este muestra que el desarrollo financiero de hecho ha procedido a buen ritmo, especialmente en los países avanzados. También muestra que, después de un punto, el daño en las finanzas crece. Una investigación adicional indica que este efecto negativo se concentra en el crecimiento de la "productividad total de factores".

Esto mide el ritmo de innovación y mejoras en la eficiencia con que se utilizan la mano de obra y el capital. En particular, el FMI sugiere que, después de un punto, la asignación de capital y la eficacia del control de las empresas se deterioran. Por lo tanto, el impacto de las influencias financieras en la calidad del gobierno corporativo es un reto importante.

Houston, tenemos un problema. Tenemos una gran cantidad de evidencia de que demasiadas finanzas dañan la estabilidad económica y el crecimiento, distorsiona la distribución del ingreso, socava la confianza en la economía de mercado, corrompe la política y conduce a un explosivo y, con toda probabilidad, ineficaz aumento de regulación. Esto debería preocuparnos a todos. Pero debe ser especialmente preocupante para aquellos que creen más en las virtudes morales y económicas de los mercados competitivos.

Entonces, ¿qué es lo que hay que hacer? Aquí hay algunas respuestas preliminares.

En primer lugar, la moral importa. Como argumenta el profesor Zingales, si a los que participan en finanzas se les anima a creer que tienen derecho a salirse con la suya, la confianza se romperá. Es muy costoso para las autoridades un mercado acribillado de conflictos de interés e información asimétrica. Tenemos que ser capaces de confiar en los financieros.

En segundo lugar, reducir los incentivos para el financiamiento excesivo. El incentivo más importante, por mucho, es la deductibilidad fiscal de los intereses. Esto debe terminar. A la larga, muchos contratos de deuda deben ser convertidos en contratos de riesgo compartido.

En tercer lugar, deshacerse de lo demasiado grande para quebrar y lo demasiado grande para ir a la cárcel. Estos dos van juntos. La forma más sencilla sería elevar sustancialmente el capital social necesario de las instituciones financieras de importancia sistémica mundial.

Por último, todo el mundo tiene que entender los incentivos que operan en todos esos "mercados de promesas".

Estos mercados están expuestos a la corrupción por parte de personas a las que no les importa si las promesas se mantienen o si las contrapartes son incapaces de entender lo que se les prometió.

Lo que se necesita no es más finanzas, sino mejores finanzas.