LSE pone en jaque a Bloomberg: amenaza su dominio mundial en datos con compra de Refinitiv

El acuerdo por US$ 27 mil millones se suma a Symphony, la plataforma de mensajería que intenta convertirse en la red social más popular de Wall Street.

- T+

- T-

El London Stock Exchange Group (LSE, su sigla en inglés) dio el último paso ayer para acorralar al imperio estadístico de Michael Bloomberg al anunciar que selló un acuerdo para comprar el proveedor de datos Refinitiv -propiedad de Thomson Reuters y Blackstone-, por US$ 27 mil millones.

La movida, que lo convertirá en una potencia global de los mercados y de la información, consiste en pagar la transacción con la emisión de US$ 14.500 millones en nuevas acciones y asumiendo US$ 12.500 millones de deuda de la firma, mejor conocida por sus terminales de escritorio Eikon.

También se quedará con la participación mayoritaria que Refinitiv tiene en la plataforma de comercio de bonos Tradeweb, y con la propiedad total de la división de transacción de divisas FXall.

El grupo combinado tendrá ingresos anuales de 6 mil millones de libras (US$ 7.300 millones) si logra superar el largo proceso antimonopolio ante reguladores y accionistas.

Así, el acuerdo ampliará el negocio de la firma más allá de acciones y derivados en monedas, y la convertirá en una importante distribuidora y creadora de datos del mercado.

“Esta transacción es un momento decisivo para LSE en términos de su importancia estratégica”, dijo su presidente Don Robert, sobre la operación que se produce 10 meses después de que un consorcio liderado por Blackstone completara una compra apalancada de Refinitiv.

Las acciones del grupo subieron 7% ayer tras el anuncio y llevó su valor de mercado a situarse por encima de las 24 mil millones de libras, un 20% más de lo que registraba el viernes.

Negocio lucrativo

LSE remonta su legado a fines del siglo XVII, a una cafetería en Londres donde los comerciantes se reunieron para discutir los precios. Bloomberg fue fundada a principios de la década de los ‘80 y convirtió a su fundador, el exalcalde de Nueva York, en multimillonario al paquetizar los datos del mercado financiero y venderlos a los traders a través de terminales informáticos que cuestan alrededor de US$ 25 mil al año.

Las dos compañías están ahora en competencia directa, después de que la británica decidiera involucrarse en el negocio de la información del mercado de bonos. Ya a principios de junio, LSE anunciaba que estaba comprando la división de índices de renta fija y análisis de Citigroup por US$ 685 millones.

Los datos del mercado financiero son un negocio lucrativo, como Bloomberg bien lo sabe. Los fondos que cotizan en bolsa y otros activos vinculados a índices suelen pagar cuotas para utilizar la propiedad intelectual. De hecho, Bloomberg gastó alrededor de US$ 780 millones para comprar índices de renta fija y análisis de Barclays.

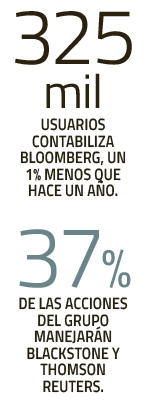

El acuerdo convertirá a los dueños de Refinitiv, que incluye al grupo estadounidense de capital privado Blackstone y al gigante de medios canadiense Thomson Reuters, entre los mayores accionistas de LSE. Juntos, serán dueños del 37% de los títulos y controlarán poco menos del 30% de los derechos de voto.

Otras amenazas

La competencia adicional para Bloomberg surge en momentos en que los bancos de inversión están dejando de lado sus terminales para ahorrar dinero: las suscripciones cayeron ligeramente el año pasado a poco menos de 325 mil.

Según analistas, el descenso se debe a que los computadores están asumiendo, cada vez más, el manejo de las transacciones y reemplazando a los empleados. A esto se suma la irrupción en el mercado de Symphony, una plataforma de mensajería que intenta superar a Bloomberg como la red social más popular de Wall Street.

Sus suscriptores se han duplicado en dos años a 430 mil y su valor de mercado llegó a situarse -a mediados de junio- en US$ 1.400 millones, tras una ronda de recaudación en la que obtuvo US$ 165 millones en financiamiento.

La plataforma fue lanzada en 2015 con el respaldo de pesos pesados de la industria financiera, como Goldman Sachs, Morgan Stanley y Bank of America, como alternativa a los servicios que ofrece también Thomson Reuters.