No solo en Chile se discute: el Gobierno de Colombia presenta los ejes de su reforma al sistema previsional

Entre los puntos más destacado, se establece que las sociedades de inversión podrían entrar a administrar el ahorro voluntario de los afiliados.

- T+

- T-

Si hace algunas semanas el gobierno de Iván Duque sorpendía al confirmar que en el corto plazo presentará una nueva reforma tributaria -con el foco en subir el IVA y el impuesto a altos ingresos-, por estos días se enfoca en los temas previsionales.

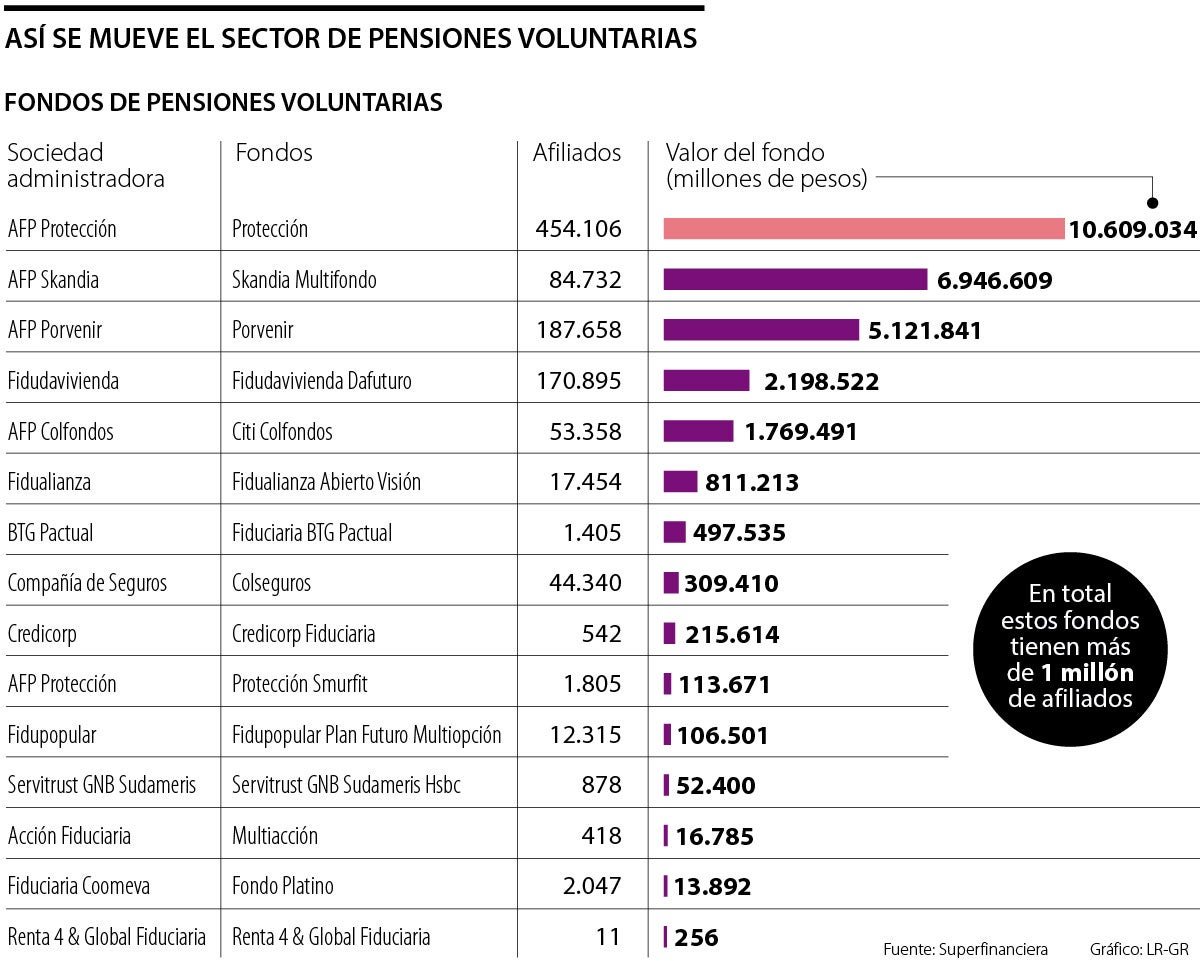

El Congreso de Colombia comenzará a discutir un proyecto de ley presentado por el Ministerio de Hacienda y Crédito Público que tiene como objetivo principal reformar el mercado de capitales y en el que incluye ciertos cambios a lo que se conocía como fondos de pensiones de jubilación e invalidez, que recibirían la denominación de fondos voluntarios de pensión.

Dentro de los cambios se contempla una modificación estructural de mayor riesgo, moderado y conservador que flexibiliza su funcionamiento, con el objetivo de que se puedan elaborar más portafolios y ofertas de fondos de pensiones, diversificando así las opciones. Además, busca fortalecer el gobierno corporativo, eliminar la rentabilidad mínima y la reserva de estabilización.

Se establece que las sociedades de inversión, conocidas actualmente como comisionistas de Bolsa, puedan administrar los fondos voluntarios, previa autorización de la Superintendencia Financiera de Colombia, la cual se podrá otorgar cuando dicha sociedad acredite la capacidad técnica de acuerdo con la naturaleza del fondo que pretende administrar.

Otro de los cambios que propone dicho proyecto de ley gira en torno a la eliminación del retiro programado, con el objetivo de que todo sea manejado mediante rentas vitalicias.

La renta vitalicia inmediata es una modalidad de pensión mediante la cual el afiliado o beneficiario contrata directamente el pago de una renta mensual hasta su fallecimiento y el pago de pensiones de sobrevivientes en favor de sus beneficiarios por el tiempo a que estos tengan derecho.

El monto de la pensión se define en función del capital que haya ahorrado durante toda su vida laboral. Esta modalidad de pensión es para un perfil conservador, es decir, para el afiliado que prefiere recibir una mesada fija ajustada al Índice de Precios al Consumidor, por lo que en caso de que el pensionado fallezca, solo pueden recibir la pensión sus beneficiarios de ley. No se incluye a los herederos.

Lo contrario sucede con el retiro programado, en el cual se conserva el ahorro en una cuenta para que siga ganando intereses y, de esa cuenta, se cancela mensualmente una pensión, la cual podría subir o bajar anualmente dependiendo de la evolución del ahorro, es decir, de la rentabilidad que haya generado este dinero.

Jorge Llano, vicepresidente técnico de la Asociación Colombiana de Administradoras de Fondos de Pensiones y de Cesantía (Asofondos), aseguró que "todo esto se tiene que articular sí o sí con las modificaciones necesarias en el Régimen de Prima Media. Acá se tocan muchos temas sin solucionar los problemas grandes que están asociados a Colpensiones y prima media. Si uno no arregla de forma armónica, puede generar un problema aún más grave. Hay que dejar de incentivar los subsidios y actuar coherentemente con las necesidades del país".

Dentro de la reforma al mercado de capitales se establece que en el régimen de ahorro individual con solidaridad, 13% del ingreso base de cotización se destinará a financiar los gastos de administración, las primas de los seguros de invalidez y sobrevivientes y las cuentas individuales de ahorro pensional. Un 0,5% del ingreso base de cotización se destinará al Fondo de Garantía de Pensión Mínima del Régimen de Ahorro Individual con Solidaridad. Los aportes a los fondos no constituirán salario ni se tendrán en cuenta para liquidar.