Banco Central advierte por cuarto retiro del 10% de las AFP y alerta sobre salidas de capitales al extranjero

El Informe de Estabilidad Financiera sostiene que la liquidación de activos para pagar los rescates ha impactado en el financiamiento de largo plazo. Marcel dijo que las salidas de capitales no son una “fuga”, sino que opciones de inversión.

- T+

- T-

Un crudo análisis de la actualidad del mercado financiero hizo el Banco Central (BC) a través del Informe de Estabilidad Financiera (IEF), correspondiente al segundo semestre de 2021.

El informe llega justo en medio del debate en torno al cuarto retiro del 10% de los fondos de pensiones y el segundo anticipo de rentas vitalicias. Precisamente, el Central advirtió que un nuevo rescate de los ahorros previsionales es el factor de mayor riesgo para la estabilidad financiera chilena.

“El principal riesgo para la estabilidad financiera local es que nuevos ajustes forzosos de la cartera de inversionistas institucionales continúen erosionando la intermediación de recursos, limitando así la capacidad del sistema financiero, hogares y empresas de soportar correcciones y/o eventos disruptivos”, señala el documento.

El IEF explicó que el tamaño y composición del portafolio de los inversionistas institucionales en Chile -como las AFP y las compañías de seguros de vida- siguió ajustándose como consecuencia de las liquidaciones de activos necesarias para pagar los retiros de fondos, situación que impacta de manera directa en el financiamiento de largo plazo, efecto que hoy se visualiza en los créditos hipotecarios.

El impacto en los créditos

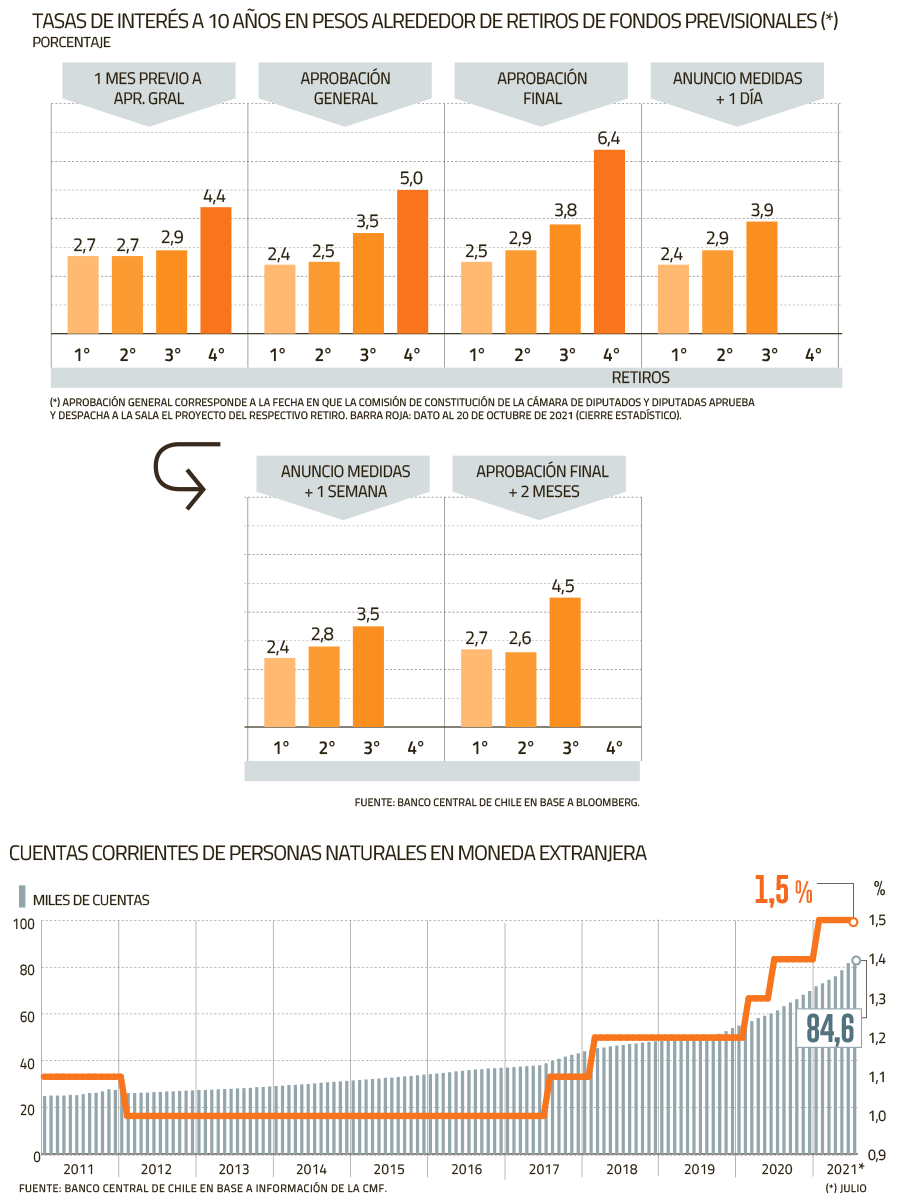

El organismo que preside Mario Marcel señaló que un nuevo retiro del 10% elevará todavía más las tasas de interés de los instrumentos de renta fija (ver gráfico), las que se han visto incrementadas con los tres primeros rescates y otros factores.

De esta forma, advirtió que se afecta de manera directa la capacidad de la industria financiera para intermediar el financiamiento de largo plazo, en el que destacan los créditos a empresas y a hogares.

Para el segmento corporativo, el golpe más fuerte lo han recibido las empresas de mayor tamaño. Ello se ha traducido en que las compañías han visto aumentadas con mayor fuerza las tasas de interés de los préstamos. “Este incremento ha sido transversal entre empresas, sin embargo, destaca la magnitud del ajuste de 140puntos base para las empresas de mayor tamaño del sector servicios entre marzo y septiembre de 2021”, dice el informe.

En el caso de los créditos hipotecarios, el efecto de los cambios en el mercado también se ha reflejado con restricciones en los plazos y en las exigencias del pie para adquirir una vivienda.

“En el corto plazo esto ya se ha traducido en condiciones más restrictivas para los créditos de largo plazo para personas y empresas. Ejemplo es lo ocurrido en los créditos hipotecarios, donde los plazos y la proporción del pago al contado han retornado a los niveles observados 20 años atrás”, apuntó el reporte.

La salida de capitales y la busca de dólares

Otro de los temas destacados del IEF fue la incertidumbre que enfrenta el país y sus consecuencias. Una de ellas, según el Central, es la fuerte salida de capitales desde el mercado local hacia el exterior.

“Como consecuencia de la elevada incertidumbre, ha aumentado la demanda por activos en dólares y se ha intensificado la salida de capitales que se venía observando desde la irrupción de la crisis social”, detalló el documento.

“Estos elementos han reducido el ahorro nacional, lo que aumenta la dependencia de los mercados financieros externos”, acotó.

Durante la tarde de ayer, en conferencia de prensa, Marcel y la gerenta de la División de Política Financiera del Banco Central, Solange Berstein, entregaron más detalles al respecto.

Por ejemplo, especificaron que, en lo que va de 2021, la salida de capitales hacia el extranjero por parte de los hogares y las empresas ha sido de US$ 10 mil millones.

Durante todo el año pasado se registraron salidas por US$ 12 mil millones, por lo que el mercado prevé que 2021 terminará con una cifra superior al ejercicio 2020.

Además, en el BC señalaron que lo anterior representa un incremento de seis veces en los montos de salidas de capitales que se veían en 2018 y 2019, cuando estaban cerca de los US$ 2 mil millones.

Asimismo, las cuentas corrientes de personas naturales en dólares en Chile llegaron a cerca de 84 mil a julio de 2021, lo que implicó que la cantidad de cuentas en la moneda estadounidense casi se duplicó desde 2018, cuando eran unas 48 mil.

Según explicaron Marcel y Berstein, el monto que acumulaban esas cuentas, al séptimo mes del presente año, era de US$ 10 mil millones, lo que contrasta con los US$ 6 mil millones que había en 2018.

No obstante, el presidente del instituto emisor acotó que, aunque los montos eran importantes, “las magnitudes de las salidas de capitales son similares a las de la crisis financiera de 2009, esto no es inédito”.

Aclaró que estas salidas no son “fugas” de capitales, sino que opciones de inversión.

“Es algo que en términos de su extensión a la población que está llegando puede ser bastante más alto que la visión más tradicional que existe de fuga de capitales”, dijo.

Los otros riesgos que ve el Central

A pesar de que nuevos retiros de los ahorros previsionales fueron señalados como el principal riesgo de la estabilidad financiera en Chile, Marcel se encargó de enfatizar que no este no es el único factor de preocupación.

“Siguen existiendo riesgos que provienen del sector externo, el riesgo de cambios importantes en las percepciones de riesgo y movimientos de los mercados internacionales, en el sentido de buscar refugios y, por lo tanto, afectando especialmente a las economías emergentes”, señaló.

En el ámbito local, advirtió que puede existir un “estrechamiento de la capacidad de entrega de crédito a futuro por la incertidumbre o por el deterioro de las carteras de los bancos”.

Agregó que los mitigadores de riesgos y vulnerabilidades se han debilitado debido a que el Fisco y el Banco Central han ido usando espacio de su política para impulsar a la economía en la salida de la crisis del Covid-19, quedando con un menor margen de maniobra para enfrentar eventuales shocks futuros.

Por ese motivo, el presidente del Banco Central puso énfasis en que “es importante ir recuperando algunas de las holguras que perdimos en este período para enfrentar otros shocks en el futuro, porque las historias de los mercados financieros están llenas de shocks de ese tipo”.

Finalmente, aclaró que la inestabilidad financiera no necesariamente se traduce en, por ejemplo, quiebras de empresas que integran el mercado, sino que en “disfuncionalidades o vulnerabilidades críticas que comprometan el cumplimiento de algunas taras básicas de intermediación”.