Cencoshopp vs Mallplaza: cómo fue el debut bursátil de las últimas aperturas del mercado

El probable ingreso de Cencoshopp a los índices nacionales e internacionales podría darle un impulso al precio de la acción.

- T+

- T-

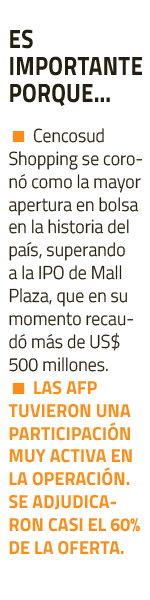

Después de mucha anticipación, Cencosud Shopping, el brazo inmobiliario del holding controlado por el empresario Horst Paulmann, debutó el viernes en bolsa y se quedó con la corona de la mayor apertura bursátil de la historia del país.

Con un precio de colocación de $ 1.521 por papel, la compañía recaudó US$ 1.057 millones en su IPO (oferta pública inicial, por sus siglas en inglés). Y con el paso de las horas, el entusiasmo del mercado no se enfrió. Al cierre de las operaciones, el papel se ubicó en $ 1.546, un 1,64% por encima del precio de colocación.

Con esto, “Cencoshopp” partió su vida bursátil con mejor pie que uno de sus principales competidores y que hasta el viernes se ubicaba como la mayor apertura en bolsa en Chile: Mallplaza.

La acción de la filial inmobiliaria de Falabella, que debutó hace poco menos de un año en la rueda, terminó su primera jornada de cotización por debajo de su precio de colocación. La adjudicación del 27 de julio del año pasado se llevó a cabo a $ 1.431 por acción en la mañana. Horas después, el papel cerró en $ 1.381,36, una baja de 3,47% con respecto al precio de la operación.

Antes del “martillazo” de Cencoshopp varios actores del mercado basaban su optimismo en la colocación, dado el buen desempeño que ha mostrado en los últimos meses el rubro de inmobiliario del retail.

Mientras que el índice referente S&P IPSA anotó una baja de 0,69% en el primer semestre del año, las acciones comparables muestran retornos de más de 10%. Parque Arauco ha subido 22,63% en lo que va del año y Mallplaza se ha empinado un 10,15%.

El rol de los extranjeros

Como se especulaba antes de la colocación, la participación de inversionistas internacionales fue baja. Entre institucionales y hedge extranjeros, se adjudicaron un 13,3% de la colocación. En contraste, en Mallplaza los capitales internacionales se llevaron un 20% de la colocación. Eso sí, esta diferencia tiene que ver con el tamaño de la operación.

“El tamaño de esta oferta era el doble de la oferta de Mallplaza. Si se ve como porcentaje, es un poco menor, pero si lo vemos en monto no es tan distinto”, explicó el gerente de inversiones de la corredora Banchile, José Antonio Díaz, que actuó como coordinador de la operación.

De todos modos, desde el mercado estiman que en el futuro, los inversionistas globales entrarán a la compañía a un precio más alto. Esto, porque dado el tamaño de la operación y de la firma, que quedó valorizada cerca de los US$ 3.800 millones, es muy probable que entre a los índices de acciones chilenas nacionales, como el IPSA, y globales como el MSCI.

La colocación dejó a la compañía con un free float –acciones de libre flotación, que no están en manos de los controladores– de 28% .

“Estimamos que el comportamiento del precio de la acción estará fuertemente determinado por la futura entrada de la acción a los índices IPSA y MSCI Chile aunque en una baja proporción, menor al 1%, al igual que lo hizo Mall Plaza”, señaló el gerente de inversiones de Banmerchant, Luis Méndez.

La entrada de la compañía a los indicadores se daría entre seis y nueve meses más. Esto determinaría la entrada de flujos de inversión hacia Cencoshopp por concepto de inversión pasiva, de personas que invierten a través de índices.