Acafi propone medida estándar de valorización de fondos de inversión

Entre las propuestas del gremio destacan la valorización trimestral de los vehículos y comités internos.

- T+

- T-

La fijación de precios es un tema crucial en las finanzas, especialmente en momentos en que los inversionistas enfrentan niveles de volatilidad como no se veían desde hacía años. Esto ha llevado a la industria de los fondos de inversión a proponer una medida común para el mercado chileno.

Después de diez meses de reuniones con administradoras de fondos y revisión de casos internacionales y buenas prácticas nacionales, la Asociación Chilena de Administradoras de Fondos de Inversión (Acafi) lanzará la próxima semana una guía para la valorización de fondos.

El foco de la iniciativa está en un segmento que ha ido tomando relevancia en las carteras de los inversionistas locales: los activos alternativos.

Dada las características de los activos tradicionales, que marcan precio diariamente, los vehículos de inversión mobiliarios tienen prácticas de valorización relativamente comunes. Mientras que en el segmento de alternativos es distinto, considerando que invierten en mercados privados y son activos de menor liquidez.

"Como se ha desarrollado el mercado chileno, creando fondos cada vez más sofisticados, con la incorporación de activos alternativos de distinta índole, se ha hecho más complejo este escenario de valorización", explica el director de Acafi, y gerente general de Compass, Eduardo Aldunce.

El ejecutivo sostiene que la guía de autorregulación busca generar una base común de valorización para esta clase de activos y que su elaboración contó con la participación de las comitivas de la Acafi dedicadas a los fondos mobiliarios, inmobiliarios, deuda privada, venture capital y capital privado.

Activos subyacentes

Entre los ejes principales de la iniciativa de la entidad destaca la frecuencia de la valorización de los activos subyacentes de los fondos. La meta es que se dé al menos trimestralmente.

El punto de la frecuencia es clave, según Aldunce, porque permitirá que movimientos anómalos o distorsiones en el precio de los activos "se puedan reconocer con la mayor prontitud posible".

Otras iniciativas centrales de la medida es establecer marcos generales para que las administradoras tengan claras sus políticas de valorización en activos alternativos, y la creación de comités de valorización dentro de las firmas –conformados por personas que no participen del precio de las cuotas– que apoyen a las fórmulas de gobiernos corporativos.

Fijación de precios

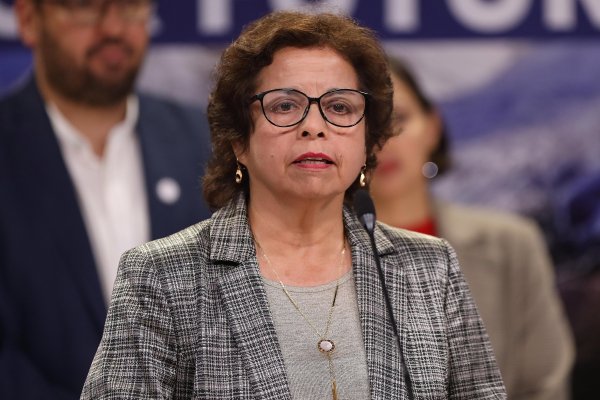

La creación de la guía de buenas prácticas de la Acafi precede a la pandemia, e incluso al estallido del conflicto social de octubre del año pasado, pero los acontecimientos de los últimos meses han vuelto "aún más importante" su existencia, destaca la gerente de estudios de la entidad, Virginia Fernández.

"En el contexto actual, en que hay bastante volatilidad, desde el punto de vista de los mercados, el tener el mejor de los precios incorporado en el valor de los fondos es el mejor de los escenarios", añade Aldunce.

Durante la pandemia, se ha visto un impacto en algunos sectores de la industria de los fondos de inversión alternativos, especialmente en los más líquidos. Pero hay algunos que "van a tenerlo de manera más tardía, porque reconocen de manera más tarde los efectos de determinados trimestres", agrega.

Sobre las brechas que muestran los precios de mercado de los fondos más líquidos con respecto a sus activos subyacentes, el secretario de la Acafi no prevé que una valorización más frecuente vaya a eliminarlo. "En las transacciones por mercado secundario hay otras variables, no solamente el tema de la valorización", explica, como la liquidez de los inversionistas.

Además de la participación de las administradoras asociadas, la guía de la Acafi contó con la visión de las auditoras PwC, Deloitte, EY y KPMG– y la asesoría legal del estudio Barros & Errázuriz.