BCI compra negocio financiero de Walmart y aumento de capital sería por hasta US$ 500 millones

Banco pagará US$ 148 millones por Presto. La cifra es menor a lo que pagó Scotiabank por el 51% de la división crediticia de Cencosud en Chile, lo que se atribuye a un menor plazo de exclusividad y a la calidad de la cartera.

- T+

- T-

En menos de 20 días BCI anunció su segunda adquisición: el 100% del negocio financiero de Walmart en Chile. La operación significará el desembolso de US$ 148 millones y según confirmó el banco, la compra debería estar cerranda dentro del segundo semestre del 2018 de no haber inconvenientes con las autoridades regulatorias.

De tener el visto bueno por parte de la Superintendencia de Bancos e Instituciones Financieras y de la Fiscalía Nacional Económica, el banco emitirá y operará las tarjetas de crédito Lider Mastercard y Presto, y negocios como los Avances y Superavances ligados a la compañía de retail, como el corretaje de seguros.

Quedó sellado un acuerdo comercial de 10 años que regirá la relación entre Walmart Chile y Bci, tanto en los ámbitos comerciales y económicos entre ambas partes para el desarrollo del retail financiero.

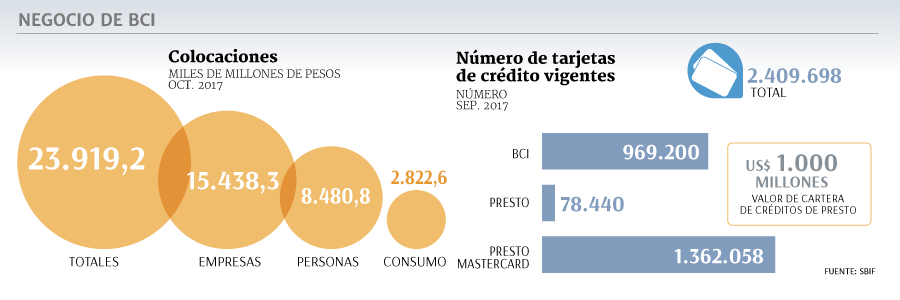

El gerente general de Bci, Eugenio Von Chrismar, señaló que “la adquisición nos permitirá aumentar la participación de mercado en tarjetas de crédito, subiendo del 8% al 18%, en línea con el plan definido”.

El gerente general de Walmart Chile, Horacio Barbeito, indicó tras la firma de la venta que “hemos tomado esta decisión con el objetivo de enfocar nuestros esfuerzos y recursos en nuestro negocio principal, que son los supermercados”.

Para financiar esta compra -y la de Totalbank en Estados Unidos por US$ 528 millones- BCI está evaluando realizar un aumento de capital por entre US$ 450 millones y US$ 500 millones, con el objetivo de mantener el ratio de capital de Tier 1 de 10%.

Hace unos días, la entidad financiera había señalado de manera oficial que planificaba un aumento de capital por unos US$ 385 millones, cifra que sería insuficiente para financiar las recientes compras.

¿Precio conveniente?

Según Thomas Born, analista del sector bancario de DVA Capital, la compra de Presto es una operación atractiva, en cuanto le da a BCI acceso exclusivo a un canal que llega a una base de clientes muy amplia (1,4 millones de tarjetas, de las cuales 540 mil fueron usadas en septiembre).

En este segmento, BCI aún no tiene una presencia tan imponente. “Sin embargo, falta un dato relevante que es el nivel de provisiones que tiene este negocio. La compañía parece tener desafíos en gestión de cobranza, que es un área donde BCI podría agregar valor”, dijo el experto.

Añadió que en términos de valor libro el negocio se ve atractivo, dado que las 1,5 veces que están pagando por el negocio financiero de Walmart es menor al propio de BCI (1,9x), y es un negocio de rentabilidad bastante alta, potencialmente.

El precio a pagar es menor a lo que pagó Scotiabank por el control de la división crediticia de Cencosud en Chile.

El banco canadiense desembolsó en 2015 unos US$ 280 millones por el 51% de la entidad que manejaba en ese entonces una cartera de colocaciones de US$ 1.000 millones.

Ahora, BCI pagará US$ 148 millones por el 100% de Presto, que tiene una cartera de colocaciones por US$ 832 millones.

Conocedores de la operación dicen que la diferencia se puede atribuir a un menor plazo de exclusividad y a la calidad de la cartera de clientes.

En el caso de Scotiabank-Cencosud, la sociedad tiene una duración de 15 años.

Mientras, BCI acordó ser el único emisor de la tarjeta Presto y el único que financia a esa empresa administradora por un plazo de 10 años.

“Scotiabank pagó más caro, pero por un mayor plazo de exclusividad. Eso vale mucha plata”, explica una fuente de mercado que pide reserva de su nombre.

Además, los usuarios de la tarjeta que estaba en manos de Cencosud son más atractivos que los de Presto dado que tendrían una mejor situación económica y de pago.

Operación clave

La compra de Presto era de vital importancia para BCI, pues le permitiría retener con mayor seguridad el tercer puesto de la banca privada. Lugar que es apetecido por Scotiabank e ItaúCorpbanca.

De acuerdo a lo informado por el banco a la autoridad, los negocios financieros de Walmart tuvieron colocaciones brutas por $ 516.013 millones y además cuenta con más de 1,4 millones de tarjetahabitantes.

Con estas cifras, BCI escalará al 12,6% en participación de mercado bancario en las tarjetas de crédito del 6,1% que tiene actualmente, superando a Scotiabank.

Se estima que las principales colocaciones de Presto provienen de créditos de consumo y avances en efectivo. Además, el uso de la tarjeta en las compras en los supermercados de Walmart en Chile, como Lider y Ekono, estaría entre el 15% y el 20%. De ahí que la empresa decidiera dar un paso al costado en el negocio y vender al BCI.

En 2011, Walmart Chile estuvo a punto de cerrar la venta de su filial Presto al BBVA. No obstante a último minuto la supermercadista decidió frenar las negociaciones y seguir manteniendo el control.

El año de las compras del BCI: suman casi US$ 700 millones

La entidad bancaria concretó a principios de diciembre la compra de Totalbank en Estados Unidos, hasta ese entonces propiedad de Santander España.

Durante un año se tuvieron negociaciones entre la entidad chilena y la ibérica para cerrar la operación, que le significa a la entidad financiera ligada a la familia Yarur un desembolso de US$ 528 millones.

Ahora se suman los US$ 148 que desembolsará el BCI para tomar el 100% de la entidad financiera de Walmart en Chile, con lo cual las dos operaciones suman US$ 676 millones. Dos años atrás, había pagado casi US$ 1.000 millones por City National Bank de Miami.

Esta entidad ha sido uno de los motores de crecimiento de la institución chilena, que ha aprovechado de la fuerte recuperación de la economía de Florida y de Miami en particular. El banco ligado a los Yarur ha dicho que en cinco años el negocio en Estados Unidos podría aportar el 20% de las utilidades de la entidad financiera.

La banca y el comercio serían las áreas más favorecidos con Piñera

La operación entre Walmart y BCI se da en un momento de euforia en los mercados tras el triunfo de Sebastián Piñera. Los expertos proyectan que la economía se volverá a reactivar, lo que podría elevar el consumo y beneficiar a sectores como la banca. Varias corredoras han mejorado las perspectivas de entidades financieras y retailers.

Para el cierre del año, las perspectivas también son positivas. La Cámara de Comercio de Santiago (CCS) estimó en unos US$ 8.250 millones las ventas totales del comercio para el mes de diciembre, sin incluir los automóviles.

Según la entidad, las ventas por Navidad y Año Nuevo experimentarían un alza de entre un 3,5% a un 4% en relación al año pasado, "lo que finalmente permitiría cerrar el año con un crecimiento del 3,7%", señalaron. En promedio, los hogares destinarán $210.000 para las fiestas de fin de año, siendo el ítem "regalos" el predominante. Según se detalla en el informe, este porcentaje "es sustancialmente superior al que presentan las principales naciones europeas".

Más retailers locales analizan desprenderse de filial crediticia

Primero fue Cencosud. La compañía controlada por Horst Paulmann optó por dejar su negocio financiero en manos de Scotiabank en 2015. Ahora fue el turno de Walmart, que vendió su división financiera al BCI.

Pero habrían otros retailers nacionales que estarían analizando entregar su negocio crediticio para así liberar los altos montos que se requieren para mantener este tipo de negocios. Hace más de dos años, el holding liderado por Paulmann vendió el 51% de su división financiera en Chile al banco de capitales canadienses por un total de US$ 280 millones, en una alianza estratégica por 15 años.

Con esto, el retailer liberó US$ 1.000 millones en colocaciones, a la vez que dejó de manejar aproximandamente 2,5 millones de tarjetas de crédito en el país.

La operación contempló la gestión de la cartera de tarjetas de crédito y la oferta de productos y servicios adicionales a los clientes de ambas instituciones, así como el compromiso de financiamiento del 100% de la cartera de créditos.

Dependencia de multitiendas al negocio financiero

El negocio financiero partió como un complemento para apoyar la venta de productos como vestuario y línea blanca de las multitiendas, pero se ha transformado en un negocio vital para varias de las principales empresas del retail.

Ejemplos patentes de este fenómeno son el de las multitiendas La Polar e Hites, donde el Ebitda de ambas depende casi exclusivamente de este giro comercial. En la primera, el Ebitda fue un negativo de $ 8.646 millones en su negocio retail entre enero y septiembre, mientras que su filial financiera aportó $ 17.002 millones en el mismo periodo. En la multitienda controlada por la familia Hites se registró un Ebitda de $ 6.073 millones en el tercer trimestre de 2017. El 93% de la cifra lo aportó el negocio financiero; el resto lo generó el área de retail. Por su parte, con operaciones en Chile, Perú, Argentina, Colombia, Brasil, Uruguay y en México, Falabella registró un Ebitda de $ 248.235 millones en el tercer trimestre de este año. Del total, la división Promotora CMR (tarjeta retail) y el banco aportaron un 28%.