Mal mes para los fondos de pensiones: volatilidad en mercados deja al E como el único ganador

En lo que va de 2018, en un año de altas turbulencias para los activos de riesgo, el multifondo más seguro lidera en rentabilidad.

- T+

- T-

Los sobresaltos en los mercados financieros internacionales han seguido durante este mes, impactando, de paso, a los multifondos ligados a activos de mayor riesgo.

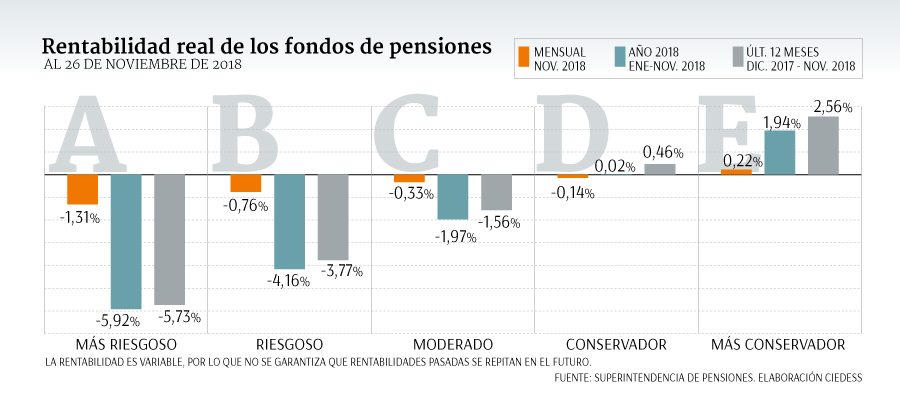

Según información de Ciedess, en lo que va de noviembre sólo el fondo E (0,22%) –el que invierte en activos más "seguros"– arroja una rentabilidad positiva. Mientras, el fondo A ha perdido un 1,31% de su valor y el fondo B ha seguido el mismo camino cayendo 0,76%.

En tanto, los multifondos C y D tampoco se salvaron. Con las cuotas al 26 de noviembre, estos vehículos han rentado -0,33% y -0,14%, respectivamente.

"El resultado mensual de los multifondos Tipos A, B y C se explica mayormente por el retorno de la inversión en instrumentos de renta variable (acciones) –especialmente a nivel internacional–, mientras que la variación del peso respecto al dólar impacta principalmente a los fondos más riesgosos (Tipos A y B)", indicó Ciedess en su informe.

Un año para el olvido

El liderazgo del fondo E va más allá de noviembre. Con el cierre de 2018 a la vuelta de la esquina, el multifondo más seguro lidera en rentabilidad en lo que va del año.

De hecho, de los cinco fondos sólo el E y el D obtienen resultados positivos a noviembre, un 1,94% y un 0,02% respectivamente. Mientras, los multifondos A, B y C caen 5,92%, 4,16% y 1,97%, cada uno, en el período.

Desde Renta 4, el gerente de estudios Guillermo Araya indica que la baja rentabilidad se da en un contexto donde esta misma semana Donald Trump insistió en poner aranceles sobre los US$ 217 mil millones o un remanente de productos de importación desde China desde un 10% a un 25%. El mercado además, dice, está interiorizando que la Fed subiría las tasas de interés.

"Esto hace que todos los mercados de renta variable se estén ajustando por una u otra vía, primero por efectos de la guerra comercial y cada vez que el mercado empieza a internalizar un dato, nuevamente Donald Trump aparece con nuevos montos y nuevos aranceles", explica.

Eso sí, las perspectivas para el próximo año podrían ser positivas. Araya señala que si se logra una negociación "entramos nuevamente en lo mejor de dos mundos".

Desde Nevasa Asset Management, el subgerente, Jorge García sostiene que para 2019 esperan que el escenario "se normalice en la medida que se ponga fin a la guerra de aranceles, es importante pensar en el largo plazo cuando hablamos de fondos de pensiones y ahí es donde los fondos de mayor riesgo logran mostrar retornos mas altos".