Las razones que ponen a Andina y Embonor en el foco de Arca Continental

Tras lograr sinergias mayores a las esperadas después de adquisición en Perú, mexicana podría intentar compra para lograr meta de ingresos.

- T+

- T-

Tras un proceso de consolidación de la compra de la peruana Lindley que se podría catalogar como exitoso, el mercado volvió a poner los ojos sobre lo que pueda hacer la embotelladora mexicana de Coca-Cola Arca Continental (AC) para cumplir con su promesa de duplicar sus ingresos a 2022, llegando a los US$ 10.000 millones.

A dos años de sumar Lindley, los objetivos de las sinergias se han superado, generando ahorros por US$ 40 millones en Perú, 60% más que el objetivo inicial.

La consolidación en Latinoamérica de las embotelladoras de Coca-Cola tiene espacio para más, establece un extenso reporte de Scotiabank que analizó todo el sector, dada la creciente preocupación por temas de salud y cargas fiscales más exigentes sobre las bebidas gaseosas azucaradas.

“En nuestra opinión, los grandes actores seguirán centrándose en la excelencia operacional y la consecución de sinergias como motores del crecimiento”, señalan.

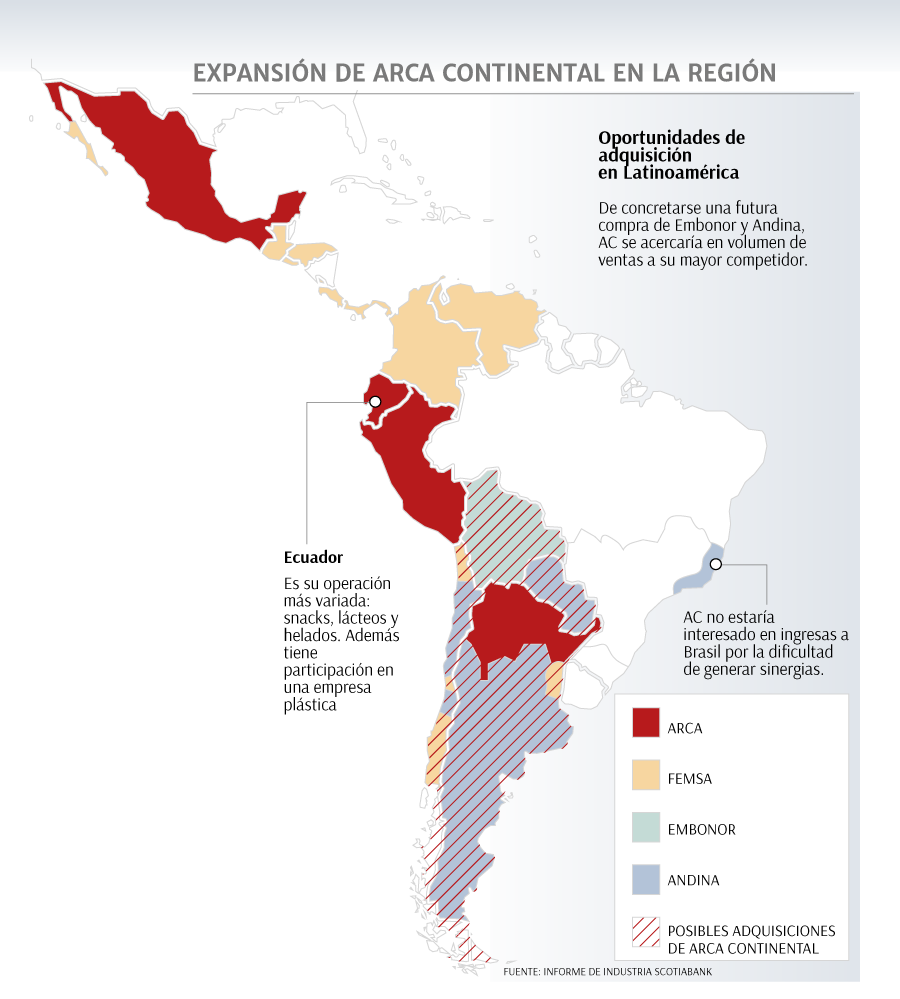

Bajo esta lógica, volvieron a surgir los posibles destinos de la mexicana: “Arca podría comprar Andina y Embonor, consolidando al grupo en Paraguay, Bolivia, Chile y el norte de Argentina. Geográficamente, esto tiene sentido debido a las mayores sinergias potenciales que se generarían para Arca, por sobre cualquier otro actor. Si esto ocurre, virtualmente todo el Cono Sur, excepto partes de Argentina, sería de Arca”, asegura el documento.

Según detalla una nota de Semana Económica, la compañía tendría que pagar US$ 914 millones por el 47,6% de la propiedad de Embonor y US$ 1.982 millones para hacerse del 49% de Andina. “La adquisición de ambas embotelladoras aceleraría el cumplimiento de la meta (de duplicar los ingresos)”, sostienen desde el medio peruano.

Para el banco, Brasil es un caso aparte, ya que la embotelladora ha decidido mantenerse alejada de dicho país -que representa aproximadamente un tercio de los ingresos de Femsa y Andina-, dada la agitación macroeconómica y política que se vive en la zona, sumado a la historia de malos resultados de los extranjeros y a que no están dispuestos a crecer a expensas de los retornos.

Y para mantener márgenes estables, consigna Semana Económica, AC apunta a reducir la volatilidad del azúcar a través de la compra de instalaciones para procesar caña de azúcar, como ya lo hizo el año pasado en Argentina.

Estrategia de Arca

Scotiabank añade que la estrategia de Arca se centra en la diversificación de sus operaciones geográficas. “Creemos que la compañía seguirá expandiendo sus negocios en regiones cercanas a sus últimas adquisiciones, especialmente en Estados Unidos y Sudamérica”, asegura.

Mientras que en términos de categorías, creen que se enfocará en desarrollar su cartera de refrescos no carbonatados, incluyendo agua, jugos, té y café listos para beber y sustitutos lácteos.

“Creemos que Arca buscará oportunidades en el negocio de snacks, especialmente en las regiones donde actualmente opera, para que pueda aprovechar sus fuertes redes de distribución”, como ya lo hizo en Ecuador.

Distribución de Andina

Un tema relevante que destacó el informe de Scotiabank sobre Andina, es que tiene capacidad para atender a una población de casi 52 millones de personas a través de aproximadamente 205.000 clientes.

“Tiene una red de distribución fuerte que comprende 65 centros de distribución: 26 (aproximadamente el 40%) de ellos en el sur de Argentina. Brasil sigue en la mezcla de redes, con 18 centros de distribución, por delante de Chile, con 17, y Paraguay con cuatro”, resaltaron.

La mayor parte de las ventas de la compañía están en Argentina, Paraguay y Brasil y se distribuyen directamente a los minoristas (73% en promedio), mientras que en Chile, a finales de 2016, el 85% de las ventas se realizaron a través de distribuidores exclusivos.

Fitch: "Será un año difícil para Andina debido a Brasil"

Fitch Ratings asegura en su último informe de clasificación que 2017 será un año "díficil" para Andina, "debido principalmente al menor consumo en Brasil". Afirma que los volúmenes mostrarán probablemente una recuperación en Argentina y Chile con los productos no gaseosos, lo cual "compensará parcialmente caídas de los volúmenes de los productos gaseosos".

El informe destaca también "un perfil operativo sólido, respaldado por un fuerte reconocimiento de la marca Coca-Cola. Con operaciones bien diversificadas geográficamente en toda América Latina, les ha permitido mantener un desempeño y generación de caja estable, a pesar del entorno macroeconómico débil en la región".