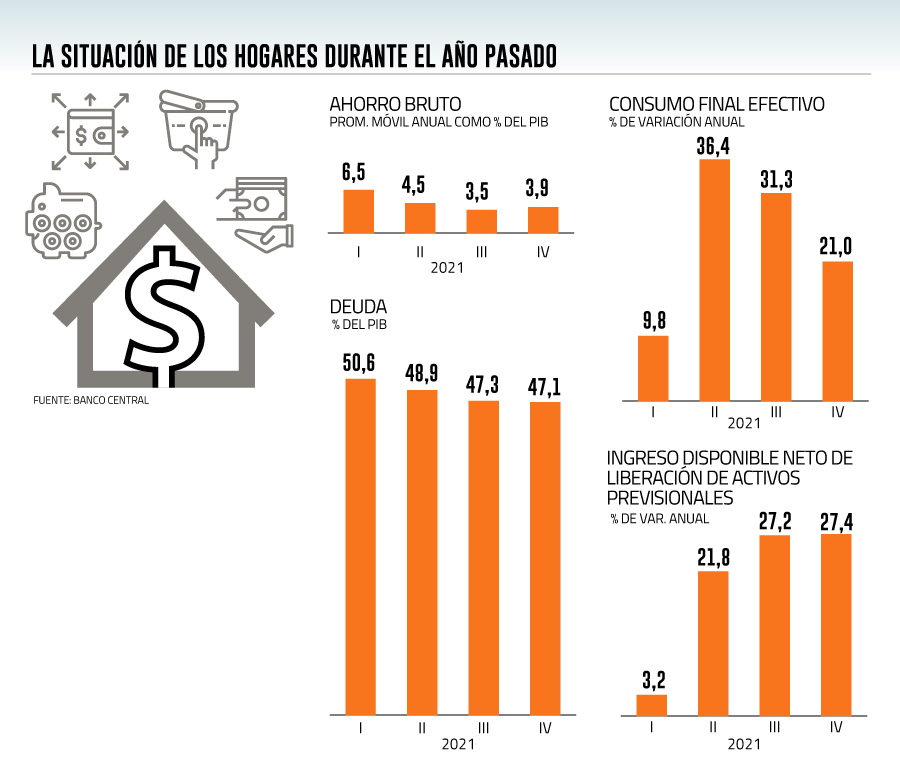

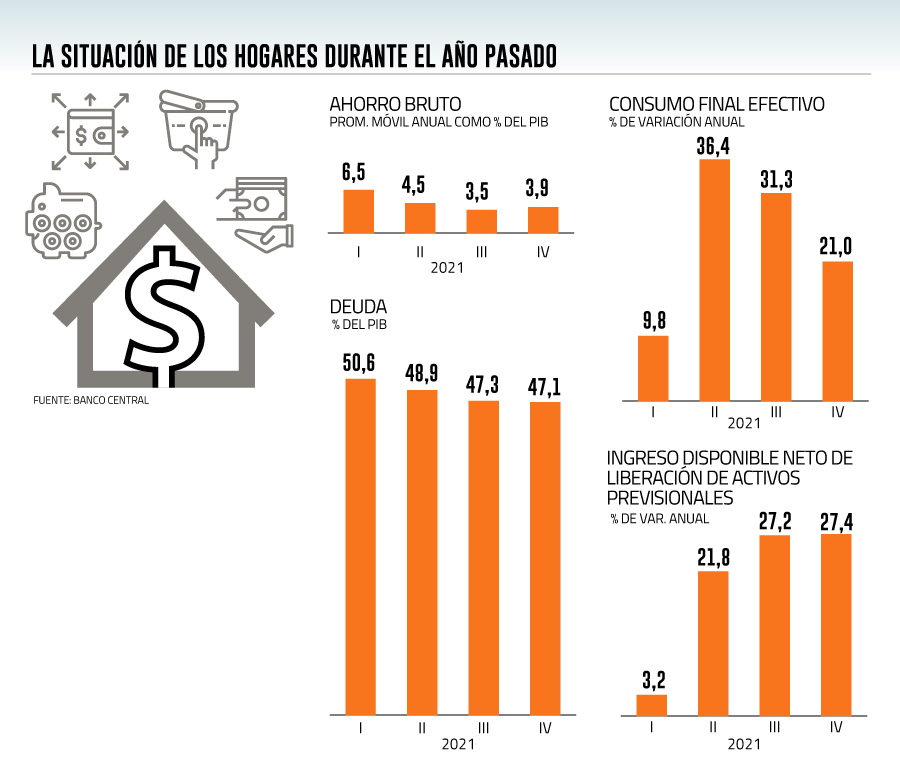

El 2021 fue un año totalmente marcado por los retiros de fondos desde las AFP y por las ayudas proporcionadas por el gobierno, como el Ingreso Familiar de Emergencia Universal (IFE) y la extensión de beneficios. Esto, de la mano de la mayor apertura de la economía y de la baja comparación respecto al período previo, implicó que el ingreso disponible bruto de los hogares nacionales aumentara un 20% respecto a 2020.

Así lo revelaron las Cuentas Nacionales por Sector Institucional publicadas este lunes por el Banco Central, las que evidenciaron que este salto se explicó, principalmente, por las transferencias corrientes netas, que tuvieron una incidencia de 11,1 puntos porcentuales en el resultado total al cierre del año.

Este cuadro se dio en paralelo a la recuperación del mercado laboral, que llevó a que los salarios e ingresos de los independientes -entendidos como las rentas de producción- incrementaran un 10,4%, lo que coincide con un aporte de 8,7 pp al ingreso disponible. Así, además, las rentas de la propiedad tuvieron una incidencia positiva de 0,2 puntos, a través de los retiros de renta.

El ingreso disponible, junto con la expansión del consumo final efectivo de 24,1% anual, llevaron a un retroceso de 3,8 pp. en la tasa de ahorro de los hogares, que equivale a un 3,9% del Producto Interno Bruto (PIB). Esto, con una inversión de 3,2% y transferencias de capital de 0,7% del Producto, que -a su vez- generaron una menor capacidad de financiamiento de los hogares chilenos, terminando el año en 1,5% del PIB.

“Desde la perspectiva financiera, este resultado se explicó por la disminución de efectivo y depósitos, y una mayor contratación de préstamos”, se lee en el informe, que precisa que “lo anterior, fue en parte compensado con una menor desinversión en reservas de seguros y fondos de pensiones, y una mayor inversión en acciones y otras participaciones”.

En 2021 la riqueza financiera neta de los hogares representó el 129,1% del PIB, lo que refleja una merma de 19 puntos frente al cierre del año previo. Un resultado explicado, sobre todo, por la caída de 18,9 pp de los fondos de pensiones y seguros, como consecuencia de los retiros y anticipo de rentas vitalicias, y por menores tenencias de acciones y cuotas de fondos. Efectos que fueron compensados, en parte, por un menor saldo en préstamos, dice el análisis.

Por último, la deuda del total de los hogares bajó a 47,1% del PIB, como consecuencia de una contracción de 3,8 puntos al comparar con 2020. El Central acota que “si bien el nivel total de pasivos aumentó en el año, el PIB lo hizo en mayor magnitud, explicando la caída del ratio”. Y puntualiza que, en relación al stock, destacaron los préstamos bancarios -sobre todo hipotecarios- y el mayor saldo de los créditos frente a oferentes de créditos no bancarios.

Gobierno y empresas

El año pasado en su conjunto, el ingreso disponible del Gobierno general fue equivalente al 10,1% del PIB, lo que da cuenta de una baja de 1,9 puntos frente a 2020. Un resultado que, según el Central, estuvo determinado por un mayor gasto en transferencias corrientes netas en 2021, asociado al plan económico de emergencia del Gobierno y, en particular, a la extensión del IFE y la implementación del bono de alivio a las micro y pequeñas empresas (Mypes).

El cuadro fue compensado, en parte, por una mayor recaudación de impuestos netos de subvenciones “asociado a la reactivación de la actividad económica y a la reversión de beneficios tributarios extraordinarios -postergación de pagos de impuestos-, aplicadas en periodos anteriores” y por mayores rentas de la propiedad netas recibidas, dice el reporte.

Este panorama, sumado a un consumo final efectivo menor en 0,7 puntos y menores transferencias desde del año anterior, implicaron que la tasa de ahorro tuvo una merma de 4,2% del PIB, “levemente” menor al cierre anual anterior.

La posición deudora del Gobierno General disminuyó en 1,4 puntos frente a 2020, situándose en 11,6% del PIB. Y, aunque el nivel de endeudamiento del sector público presentó un crecimiento de 11,7%, en términos de PIB esto se traduce en una baja de 2,7 pp respecto del cierre del año 2020, quedando en 35,8% del Producto.

Finalmente, en 2021 la tasa de ahorro de las empresas no financieras llegó al 15,7% del PIB, luego de un alza de 0,9 puntos en un año. Este aumento se explica principalmente por el aumento del ingreso empresarial, lo que fue compensado parcialmente por el aumento en las rentas distribuidas y el mayor pago de impuestos, plantean las Cuentas Nacionales. Además, el ratio de deuda de estas firmas se situó en 106,4% del PIB, presentando una disminución de 6,7 puntos en comparación con el año anterior.

En el zoom a las sociedades financieras, el flujo de inversión de los fondos de pensiones fue “menos negativo” que el año anterior. El patrimonio de los fondos de pensiones quedó en 63,4% del PIB al cierre del año, reflejando una caída de 16,5 puntos frente a 2020.

En general, el ingreso nacional y el consumo crecieron 20,5% y 22,6% anual en 2021, con lo que la tasa de ahorro nacional fue de 18,8% del PIB, menor en 1,2 puntos que en 2020. Un resultado que se explicó, principalmente, por el menor ahorro de los hogares y del gobierno, en parte compensado por las empresas.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok