El tiempo apremia y bien lo saben en CorpGroup Banking (CGB), sociedad ligada al grupo Saieh. El 15 de octubre es el plazo final para que pague los intereses del bono de US$ 500 millones que emitió en 2013 y que vence en 2023 a los tenedores de la deuda, tras no poder cumplir con los compromisos financieros pactados para el 15 de septiembre por falta de liquidez.

Cercanos a los bonistas que negocian con Jorge Andrés Saieh, nueva cabeza del grupo, comentan que tanto el emisor del bono como sus acreedores tienen la intención de alcanzar un acuerdo beneficioso para las partes.

Sin embargo, el escenario actual ofrece una serie de alternativas que están sobre la mesa.

Una “quita” del bono

Tal como ha ocurrido en otras negociaciones de bonos es común que el emisor en dificultades, -en este caso CGB- proponga a sus acreedores una “quita” de la deuda.

Así, los tenedores si bien asumirían una pérdida, se asegurarían que parte de lo adeudado se cancelará. Mientras que la empresa tendrá una carga financiera menor que le permitirá recuperarse en el largo plazo.

El gran activo de CGB es el 26% de la propiedad de Itaú Corpbanca. De hecho, mediante los dividendos que otorga el banco el grupo Saieh se pagan las obligaciones financieras relacionadas con el bono.

Sin embargo, la entidad financiera informó que en 2021 no repartirá dividendos debido al reconocimiento de un goodwill de US$ 900 millones. De esta forma, queda en duda sobre cómo CGB podrá pagar a los poseedores de la deuda.

Bajar la tasa o extender el plazo

La segunda alternativa que se analiza es reducir la tasa de interés establecida o bien extender el tiempo de pago de los intereses, incluyendo a los que están mora.

Esto sería algo no menor considerando que a los inversionistas se les ofreció una tasa anual de 6,75% en 2013, un interés que difícilmente se paga hoy en el mercado.

Extender la deuda

La tercera opción que va de la mano es extender la fecha de vencimiento de la deuda.

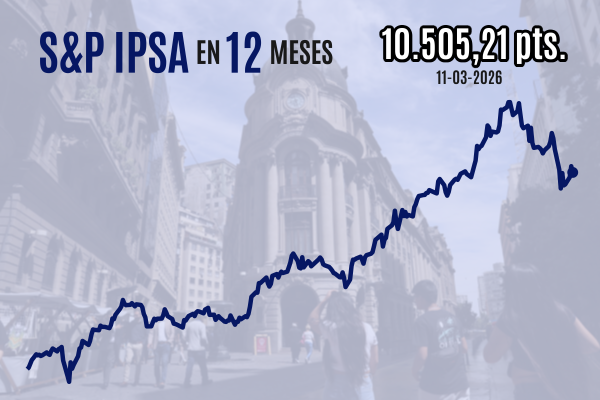

Dado que el pago de bono depende de los dividendos de Itaú Corpbanca, algunos bonistas pronostican que de la mano de la recuperación económica, el banco tendrá un mejor desempeño a largo plazo lo que podría estimular la generación de mejores retornos.

Así, extender la deuda a un mayor plazo a cambio de un retorno seguro sería un argumento de CGB en la negociación.

Otro pago

En el prospecto de 2013 se baraja la opción de pagar el bono de una manera distinta, pero acordada entre los tenedores.

Fuentes del mercado mencionan que entre algunos tenedores existe interés en alcanzar un acuerdo en el pago de la deuda, pero esto debe incluir que el grupo Saieh se abra a poner otros activos para saldar la deuda.

Los covenant

Otra opción que se analiza es modificar las disposiciones relacionadas con la exención de ciertos “covenants” del bono. Esto requeriría el consentimiento de todos los tenedores.

Según agentes del mercado, actualmente existirían varios compromisos financieros que asumió CGB con los tenedores que no se estarían cumpliendo, como por ejemplo, los ratios de apalancamiento, de colateralización y el índice de cobertura de intereses.

Una negociación que implique la modificación de los covenants, abriría la puerta para un acuerdo.

Efecto negativo

Una carta más legal y que está estipulada en el contrato de la emisión de 2013 es la posibilidad de modificar el texto respecto de montos adicionales que puedan afectar negativamente a los tenedores.

En el bono se estipula que su pago se realizará libre de retenciones de impuestos, multas o penalizaciones con el fin de asegurar el saldar de manera íntegra la deuda.

Tribunales

Una última opción es la de abrir el camino judicial para que exigir el pago del bono. Aunque a este escenario ninguna de las partes pretende llegar, tampoco se puede descartar, ya que los tenedores tienen distintos intereses y posiciones en el mercado.

La alerta del fiduciario

Mientras CGB avanza en la búsqueda de una solución con sus bonistas, ayer Deutsche Bank -el trustee del bono- informó a la Bolsa de Luxemburgo en su calidad de ente fiduciario de la emisión de deuda que CorpGroup Banking “no pagó los intereses adeudados sobre los bonos”.

La compañía no pudo pagar cerca de US$ 16 millones por falta de liquidez a los tenedores y Deutsche Bank recordó que “puede, y previa solicitud por escrito de los tenedores, de no menos del 25% en total del monto principal de los bonos en ese momento, mediante notificación por escrito ante el emisor, declarará que todos los bonos pendientes en ese momento vencen y son pagaderos inmediatamente”.

El banco alemán explicó que de proceder esta situación, “el capital de los bonos así acelerado y los intereses devengados sobre los mismos, se convertirán y serán inmediatamente exigibles y pagaderos”.

Señaló que los poseedores de la deuda de CGB “deben considerar consultar a sus propios asesores legales, financieros y comerciales para obtener asesoramiento sobre este asunto”.

La firma desplegó a los ejecutivos del banco, Richard Buckwalter y Brendan Meyer, para resolver las dudas de los tenedores y puso también a disposición el bufete de abogados estadounidense Holland & Knight.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok