Mercado de fondos inmobiliarios: sube vacancia de oficinas premium por aumento del teletrabajo y crece el negocio de multifamily

De acuerdo a un informe elaborado por Acafi y CBRE, las oficinas Clase A -las de mayor costo- en el barrio El Golf han registrado en lo que va de año una vacancia de 12,71%, mientras que hace un año la cifra era de 11,39%

Por: Rafaella Zacconi / Gráfico: María C. Arvelo

Publicado: Lunes 1 de agosto de 2022 a las 13:20 hrs.

DATA DF

Noticias destacadas

En un año marcado por la inflación y alza de tasas a nivel mundial, la industria de fondos inmobiliarios continúa su senda de crecimiento, pese a que segmentos relevantes del negocio, como es el caso de las oficinas, elevaron su vacancia como efecto de la pandemia.

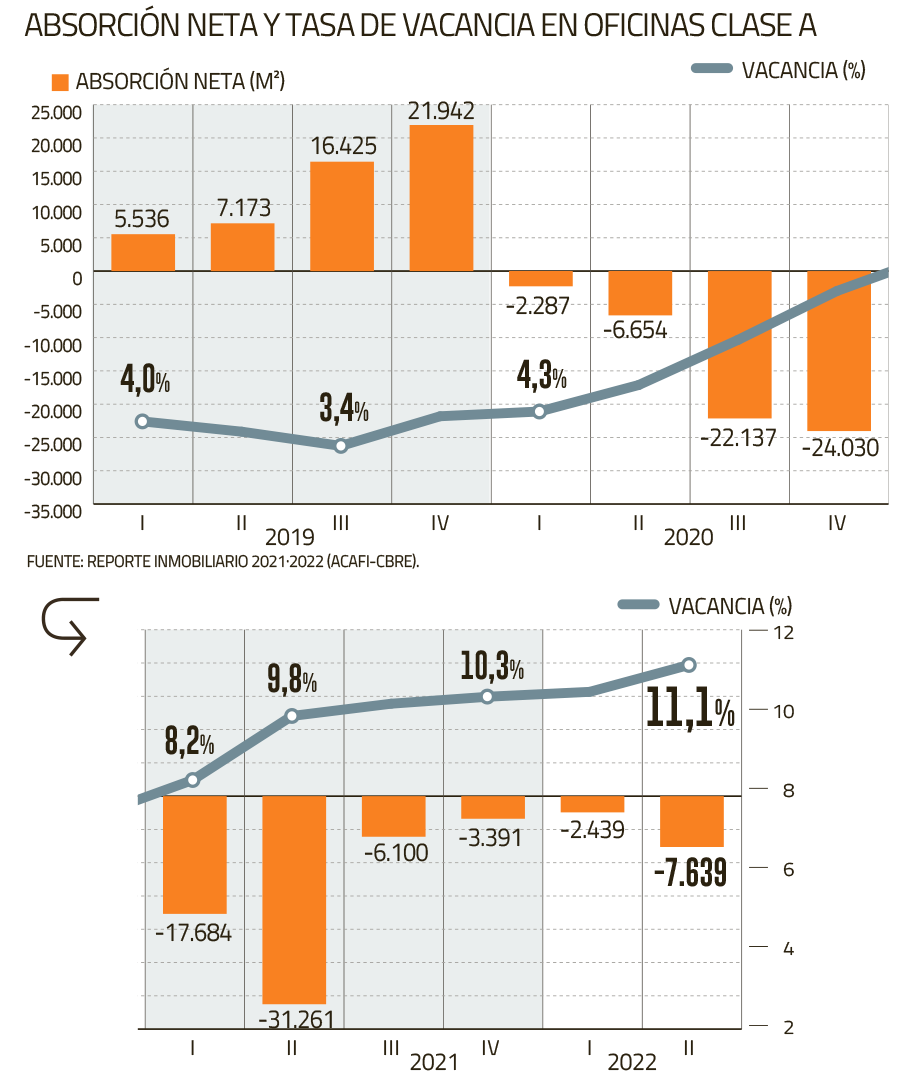

De acuerdo a un nuevo reporte inmobiliario elaborado por la Asociación Chilena de Administradoras de Fondos de Inversión (Acafi) y CBRE, el sector de oficinas continúa protagonizando las mayores tasas de vacancia en el mercado luego de que la llegada del Covid-19 generara cambios en los sistemas de trabajo tradicionales.

A modo de ejemplo, las oficinas Clase A -las de mayor costo- en el barrio El Golf han registrado en lo que va de año una vacancia de 12,71%, mientras que hace un año la cifra era de 11,39%. El submercado de Nueva Las Condes y Eje Apoquindo han disminuido sus niveles de vacancia a un 8,37% y 5,03%, respectivamente, desde los 8,86% y 6,49% registrados en 2021.

"Si bien las tasas de vacancia continúan al alza, con una variación interanual de 2,9 puntos porcentuales para el mercado Clase A, subyace una actividad de arriendo intensa, pero concentrada en pequeñas superficies, que en su conjunto no logran compensar la liberación de oficinas de mayor escala", explicaron.

Por otro lado, las oficinas Clase B han mostrado un mejor desempeño, con un retroceso trimestral de la tasa de vacancia de 0,28 puntos porcentuales. Al cierre del segundo trimestre de 2022, Huechuraba destaca con una disminución de 0,75 puntos porcentuales respecto a comienzo de año junto a Vitacura con 0,65 puntos porcentuales menos.

Según el reporte, la actividad de arriendo ha sido soportada por una estrategia de precios agresiva por parte de los operadores de mercado. A la fecha, los precios promedios ponderados de lista registran una disminución de 11,7% a 12 meses y de 2,61% a 3 meses, mayor incidencia registrada en el submercado de Santiago Centro y Providencia, con retrocesos anuales de 7,74 y 9,35%, respectivamente.

"El actual escenario entrega una ventana de oportunidad a los arrendatarios, que han sacado ventaja de la mayor oferta disponible y del ajuste en los precios para realizar un upgrade de sus oficinas, ya sea al mejorar su ubicación o el estándar del edificio. En ese contexto, se observa una mejora en la actividad de arriendo en los submercados del eje Apoquindo, Nueva Las Condes y Barrio El Golf", señaló el reporte.

Multifamily crece

Por otro lado, el negocio de multifamily “ha avanzado ajeno al velo de incertidumbre que tiñe a los mercados de renta inmobiliaria tradicionales” y acumulado un stock de 89 edificios en operación con un total de 21.022 unidades.

Para el periodo 2022-2024, se espera el ingreso de 46 nuevos proyectos distribuidos en 18 comunas de la Región Metropolitana que incorporarían al stock un volumen aproximado de 12.500 unidades. Mientras que este año las construcciones están concentradas principalmente en el sector sur y centro de la región, para 2023 y 2024 la mira está puesta en el sector oriente y centro, respectivamente.

Asimismo, el reporte reveló que la brecha entre la tasa de ocupación de proyectos estabilizados (97,2%) versus la tasa de ocupación total (93,2%) es de solo cuatro puntos porcentuales, diferencia que ha ido disminuyendo en la medida que la tasa de crecimiento anual del stock se estabiliza en torno al 30%.

“La evolución semestral de la tasa de ocupación revela la rápida recuperación del mercado tras el peak de la pandemia, resiliencia que mantiene activo el interés tanto de los actores actuales como de los nuevos, que ven en este nicho un interesante espacio de desarrollo y la posibilidad de concretar a través de productos innovadores en sus portafolios de renta”, se detalló en el reporte.

Alistan proyecto residencial y comercial en pleno Apoquindo: inversión supera los US$ 43 millones

Evolución de los fondos

Acoplándose al desempeño del mercado, los fondos de inmobiliarios han alcanzado este año un patrimonio de UF 147,8 millones, lo que si bien representa una caída de 0,3% respecto al cierre de 2021, trae consigo la llegada de nuevos instrumentos de inversión.

A marzo de este año, el reporte cuenta 168 fondos inmobiliarios distribuidos entre 39 AGF, lo cual representa un aumento de 600% en 10 años. Sólo en el primer trimestre del año, siete fondos inmobiliarios nuevos iniciaron operaciones por un total de UF 0,94 millones.

A nivel de actores, BTG Pactual, Independencia, LarrainVial y Banchile Inversiones, en su conjunto, representan más del 40% del total de patrimonio del mercado. Sin embargo, el mayor crecimiento del trimestre lo experimentó Frontal Trust con un aumento de 11%, seguido por Sura y Asset, con un 9% y 4%, respectivamente.

Entre los sectores preferidos por las administradoras destacan la renta comercial, industrial, oficinas y residencial al abarcar un 65% del patrimonio total, seguido por el desarrollo inmobiliario con un 15% y el sector mixto con un 20%.

Próximos desafíos

De acuerdo al presidente de la Comisión Inmobiliaria de Acafi, Eduardo Palacios, uno de los factores que podría influir mayormente a la industria inmobiliaria y a sus fondos hacia el cierre de año son “los cambios de condiciones” que plantea hoy la reforma tributaria del gobierno de Boric.

“El negocio inmobiliario es necesariamente un negocio a largo plazo, y requiere estabilidad en crecimiento y condiciones, porque uno no puede hacer inversiones que pretenden tener 15 o 20 años en un entorno que cambia cosas tan significativas como lo regulatorio e impositivo. No puedes tener discusiones de reformas tributarias cada cuatro o cinco años”, recalcó.

Por su parte, el presidente de CBRE para Chile y Argentina, Nicolás Cox, detalló que al tratarse de una discusión larga, aún “queda mucho paño por cortar”, y es posible que vayan apareciendo algunas certezas. Sin embargo, recalca que “hasta que no esté zanjado totalmente y continúe el aumento de la incertidumbre, lo único que hará es postergar inversiones y decisiones”.

En base a esto, indicó que frente a las crecientes amenazas para la inversión local, se ha notado un mayor flujo de salida de inversionistas, lo que podría potenciarse aún más en caso de aprobarse la reforma tributaria y perjudicar a largo plazo a la industria al quitar opciones al mercado de desarrollar activos en Chile.

“Hemos visto que todas estas señales han conjugado en que los inversionistas, aportantes de fondos, administradores o family offices ya están mirando hacia afuera y efectivamente invirtiendo afuera en distinta proporción”, explicó.

“Vamos a tener menos inversionistas dispuestos a hacer inversiones residenciales, en oficinas y activos que son necesarios para el desarrollo. De seguir así, obviamente es preocupante porque la economía se ha beneficiado mucho del sector inmobiliario. El capital va donde lo invitan y se queda donde lo tratan bien, entonces si no lo tratamos bien se van a ir a otro lado”, agregó.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

Tras inversión de US$ 95 millones, Banmerchant vende a MetLife edificio de oficinas de lujo en Providencia

El mercado de oficinas de alto estándar cerró el año pasado con una tasa de vacancia de un dígito, por primera vez desde 2020. No obstante, desde CBRE Chile señalan: “Rápidamente estamos pasando a una fase de escasez”.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok