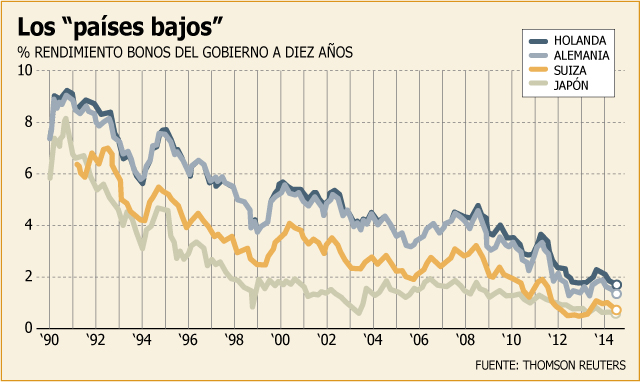

Europa: la tierra de los rendimientos decrecientes

Aunque la atención se ha enfocado en las economías de la periferia, los bonos de Alemania están cerca de un mínimo histórico.

Por: Equipo DF

Publicado: Miércoles 11 de junio de 2014 a las 05:00 hrs.

Noticias destacadas

¿Está Europa sucumbiendo a una “japonificación”, en la cual una débil demografía y el legado de la crisis de deuda llevan a un largo período de crecimiento lento y baja inflación o incluso deflación? Algunos economistas argumentan que la situación no es tan desesperada. Europa podría hacer bastante para impulsar el crecimiento con una dosis de reformas, haciendo sus mercados laborales más flexibles y reduciendo la influencia de gremios, por ejemplo. Pero la japonificación está empezando a surgir en un área prominente: el mercado de los bonos.

Por más de una década, los pesimistas que han apostado en contra de los bonos en Japón, creyendo que las deudas del gobierno (actualmente 230% del Producto Interno Bruto) podrían eventualmente agobiarlo, se han llevado una desilusión: los rendimientos se han mantenido muy bajos. Este comercio ha sido tan destructivo de la riqueza que se ha llegado a conocer como “el fabricante de viudas”.

En la zona euro, todo el foco en los años recientes ha estado puesto en el fuerte aumento y la subsecuente caída en el rendimiento de los bonos del gobierno en la “Europa periférica”. Menos atención se le ha dado a la caída del rendimiento en los países que se consideran como el núcleo de Europa. El rendimiento de los bonos del gobierno alemán a diez años está a más de un punto porcentual por debajo que el rendimiento de su equivalente del Tesoro en EEUU. Jim Reid del Deutsche Bank comentó que los rendimientos alemanes están cerca de sus niveles más bajos en la historia de la nación.

Muchos inversionistas comenzaron el año con la convicción de que el rendimiento de los bonos a nivel global aumentaría a medida que se recuperara la economía, y están alarmados por el movimiento en la dirección opuesta. Parte de esto podría atribuirse a cifras económicas decepcionantes. El PIB de EEUU se contrajo de forma inesperada en el primer trimestre. Frederik Nerbran, de HSBC, cree que la economía global podría haber alcanzado ya su peak para este ciclo, que comenzó en 2009. El bajo nivel de la inflación en la zona euro es otro factor: los precios aumentaron sólo 0,5% en el año a mayo. Esto significa que la mayoría de los rendimientos de los bonos europeos todavía son positivos en términos reales, como lo fueron en Japón hasta hace poco.

Eventos en Suiza (que no está en la zona euro) podrían ser un presagio del futuro de Europa. Dhaval Joshi, de BCA Researchs, señala algunos alarmantes paralelos con Japón. Los rendimientos de los bonos en los dos países ahora son muy similares y la tasa de inflación en Suiza, exactamente cero, ahora está más baja que en Japón.

Mientras que los japoneses tiene Abenomics, el Banco Nacional Suizo (SNB su sigla en inglés) no se ha mantenido inactivo frente a la amenaza deflacionaria. En septiembre de 2011 el SNB aseveró que estaba dispuesto a proveer cantidades ilimitadas de dinero para mantener al franco suizo a 1,20 frente al euro. Intervino extensamente en 2012, pero la inflación y los rendimientos se mantuvieron bajos.

Una era de rendimientos de bonos bajos tiene implicancias para otros mercados. En los ’90 estaba de moda citar el “modelo de la Fed”, que establecía que las acciones son baratas cuando el rendimiento de las ganancias (utilidades por acción divididas por el precio de la acción) es mayor que el rendimiento de los bonos a diez años. La teoría era que las acciones eran el mejor negocio ya que las ganancias aumentan en el largo plazo.

Esto marcó un gran cambio respecto de la primera mitad del siglo 20. En ese entonces, era común no solamente que el rendimiento de las ganancias fuera mayor que los rendimientos de los bonos en la mayoría de los países, sino también que los rendimientos de los dividendos excedieran a los rendimientos de los bonos (el rendimiento de los dividendos es menor que el rendimiento de las ganancias ya que las compañías no desembolsaban todas sus ganancias a los accionistas). Las acciones son más riesgosas, decía el argumento, ya que hay más probabilidades de que las compañías recorten o eliminan sus dividendos que dejen de pagar los intereses de los bonos. Esto era particularmente preocupante para los inversionistas más pequeños, que podrían haber tenido un portafolio concentrado en unas pocas acciones.

A medida que avanzaba el siglo, el mercado de acciones pasó a ser dominado por inversionistas institucionales. Al manejar un portafolio diversificado de acciones, podían reducir el riesgo de decepciones corporativas individuales. Los bonos, además, eran más vulnerables a la inflación que apareció en los ’60 y ’70. Los rendimientos de los dividendos cayeron bajo los de los bonos hasta la crisis de 2008.

Ahora la situación ha vuelto a revertirse. Las acciones en Japón rentan 2%, comparado con 0,6% de los bonos a diez años. Las acciones en Suiza rentan 3%, más de dos puntos porcentuales que sus bonos. PIMCO ya está hablando de una “nueva era neutral” de tasas de interés cero. Por razones regulatorias los fondos de pensiones y firmas de seguro perdieron su apetito por acciones y están poniendo una parte mucho mayor de sus carteras en bonos. Los rendimientos de los bonos podrían seguir bajos por mucho tiempo.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

“Existe una profunda preocupación”: Caída en la entrega de los principales subsidios habitacionales enciende las alarmas en la CChC

El gremio subrayó que los datos oficiales muestran que en 2026 el total de subsidios habitacionales disminuiría un 15,9%, hasta llegar a 161.233 unidades, “lo que implica un retroceso significativo en los esfuerzos de continuidad y reactivación del sector”.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok