WOM se acoge a reorganización bajo el Capítulo 11 de EEUU: el plan para saldar US$ 1.630 millones de deudas extranjeras y locales

El CEO de la compañía explicó que ingresar a la ley de quiebras con un crédito DIP de JPMorgan es una “fuerte señal” sobre su desempeño financiero: “Nuestro negocio también genera mucho dinero en efectivo”.

Por: Magdalena Espinosa

Publicado: Lunes 1 de abril de 2024 a las 20:00 hrs.

Chris Bannister, CEO de WOM Chile. Foto: Jonathan Duran

Noticias destacadas

Después de intensos días de definiciones en torno a su situación financiera, WOM tomó una drástica decisión: solicitó acogerse al Capítulo 11 de la ley de quiebras de Estados Unidos, en el distrito de Delaware, que permitirá reestructurar los pasivos que alcanzan los US$ 1.630 millones, entre deuda local y extranjera.

Una decisión que no se tomó de la noche a la mañana, sino que el equipo liderado por el CEO de la compañía, Chris Bannister, analizó todas sus cartas y se inclinó por el plan que permitía dar continuidad a la empresa. “Analizamos muchas opciones y la presentación en Delaware fue la más obvia para manejar la estructura de capital que tenemos y permitir que el negocio continúe. Estamos realmente impresionados con el desempeño de este negocio, pero nuestras estructuras de capital no son tan buenas. Con el tiempo se hizo evidente que era hora de hacer algo”, explicó Bannister.

La decisión implica que mientras duren las negociaciones, la firma ligada al fondo de inversión Novator Partners está blindada ante solicitudes de liquidación forzosa. Por ello, a partir de este lunes, ningún acreedor de WOM puede ejecutar cobros contra la compañía, ya que todas las acciones están momentáneamente congeladas.

“Esas deudas (en Chile) no están conectadas con el proceso en EEUU. Lo que necesitamos es sentarnos a conversar y ver cómo lo resolvemos. Ya hemos avanzado con algunos, tenemos más de US$ 200 millones que nos permitirán tener la liquidez suficiente para continuar”.

La acción está radicada en la empresa en Chile y no involucra a la filial colombiana. “Las operaciones son totalmente independientes. WOM Colombia continúa prestando sus servicios a los usuarios con plena normalidad”, indicaron desde la firma respondiendo consultas de DFSUD.

La paradoja de WOM

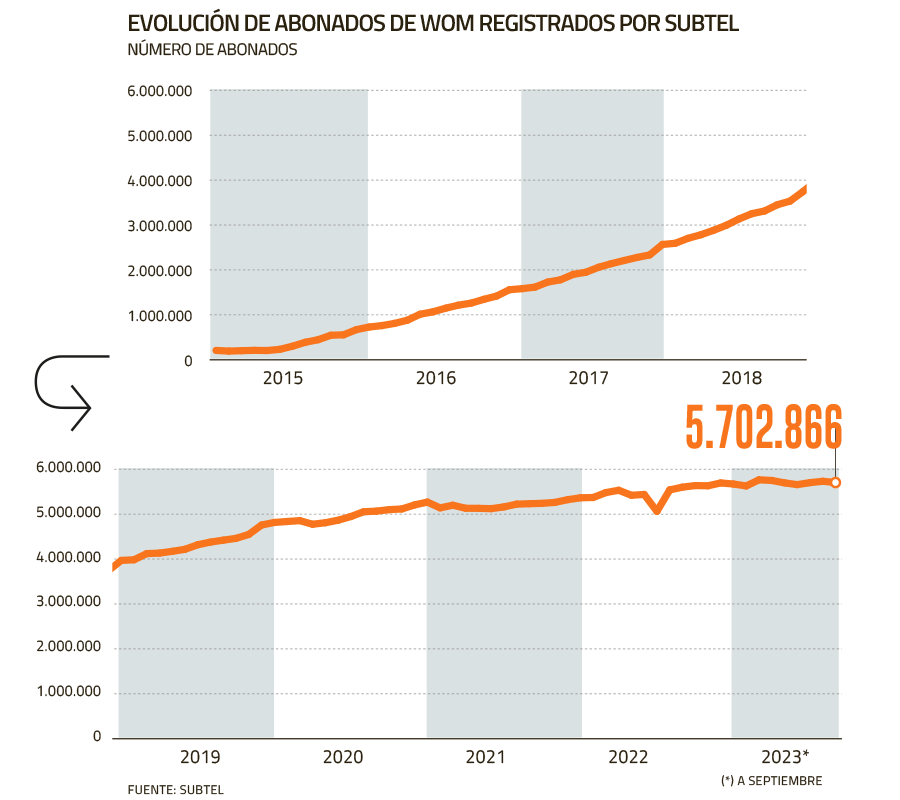

WOM vive en una contradicción: desde que se creó en 2015 no han dejado de subir los ingresos, pues trimestre a trimestre lideran en el ranking de portabilidad numérica. Sin embargo, a partir de noviembre pasado la sostenibilidad financiera de la compañía está en riesgo, y por eso se acogieron al mecanismo de reorganización en EEUU.

Según Bannister, WOM “está lidiando con una mezcla tóxica”, porque la demanda por invertir cayó significativamente producto de las malas perspectivas macroeconómicas.

El alto ejecutivo sostuvo que hace cuatro años -cuando se emitieron los bonos por US$ 348 millones- el propósito de buscar nuevos negocios crecía en un alto ritmo, pero las actuales condiciones son tan malas debido a factores como la inflación, que el mercado se volvió “desafiante”.

El retroceso financiero también coincidió con el retiro de dividendos por US$ 340 millones que hicieron los accionistas en 2022, operación que tuvo luego de la venta de las antenas, negocio que implicó ingresos por US$ 670 millones por 2.334 sitios que se cedieron a Phoenix Tower International (PTI). Adicionalmente, WOM hizo una oferta por bonos por US$ 285 millones, con ese mismo monto.

Según Bannister, el principal factor que empujó a la empresa a tomar la decisión de reestructurar pasivos fue las rebajas de calificación de los bonos. “Con este antecedente sobre la mesa se volvió bastante obvio que teníamos que hacer algo con nuestra estructura de financiamiento de capital, por eso nos contactamos con algunas personas para analizar todas las alternativas”.

De acuerdo al documento presentado en el tribunal de Delaware, los dueños de la compañía explicaron que se buscó la asesoría de un equipo legal y financiero. Entre los se menciona a White & Case LLP en Estados Unidos y Carey y Cía en Chile; mientras que los segundos son Rothschild & Co US Inc. y Riveron Consulting LLC.

La primera misión de este equipo fue conseguir negociar un crédito de Deudor en Posesión (DIP, por su sigla en inglés). De acuerdo a Bannister, antes de que JPMorgan aceptara otorgar esta línea por US$ 200 millones, WOM estaba negociando con la entidad financiera otros instrumentos.

“Originalmente estábamos tratando con JPMorgan en términos de financiamiento, pero trabajando con ellos se dieron cuenta de que lo que necesitábamos era una reestructuración financiera. JPMorgan tenía muchas ganas de involucrarse y eso es muy agradable”, aseguró.

Al respecto, agregó que de no ser un negocio sostenible el banco de inversión no habría ingresado como deudor: “Nuestro negocio también genera mucho dinero en efectivo”.

“Entrar a una reorganización con un crédito DIP pactado es una tremenda señal, pero no solo para los acreedores, sino también para nuestro personal y clientes. Hay que pensar que si una empresa como JPMorgan está dispuesto a gastar US$ 200 millones para que funcionemos como negocio normal es porque entiende que somos un buen negocio, que puede seguir creciendo”, afirmó.

Bannister: Se mantienen los planes de negocio

- ¿Qué pasa con las deudas en Chile?

- Esas deudas no están conectadas con el proceso en EEUU. Lo que necesitamos hacer es sentarnos a conversar con ellos y ver cómo lo resolvemos. Ya hemos avanzado con algunos proveedores, tenemos más de US$ 200 millones que nos permitirán tener la liquidez suficiente para continuar creciendo. Todavía no somos la empresa número uno y queremos ser la número uno. Aquellos que quieren que los tribunales de Delaware se pronuncien, su sentencia se demora tres días. Entonces podremos empezar a comprender cómo lidiamos con ellos que son los proveedores chilenos. Estoy viendo con mi equipo cómo avanzamos.

- ¿Qué pasa con la ejecución de los proyectos de Fibra Óptica Nacional (FON) y 5G?

- El plan de negocios en Chile no cambia. Quiero recalcar que somos la red más valorada en el país, la más grande y que más crece. Por eso, tenemos la ambición de cumplir con la regulación gubernamental. La semana pasada estrenamos la tercera macrozona de FON en Lebu. Lo que hicimos ahí fue un hito para nosotros porque se construyó pese a que tuvimos 14 intentos de vandalismo. En la construcción de esta estructura también detectamos problemas ambientales, pero el equipo lo completó contra viento y marea. Todavía nos quedan en el norte unos 96 kms. por completar de los 7 mil kms. No puedo negar que esa parte está estancada porque encontramos antigüedades arqueológicas.

Estamos trabajando con el Gobierno bajo el proceso del Ciadi que nos permite ver dónde estamos, que es cerca de un 90%, y completar la diferencia. Existe un entendimiento entre la definición de Subtel y la nuestra.

- Quieren lograr entregar la red, pero ¿cómo está la relación con los contratistas?

- Cuando regresé en noviembre identifiqué que teníamos algunos desafíos con gran parte de los proyectos comprometidos y sus respectivos contratos. Había una parte de los contratistas que no construía con la calidad suficiente, pero también había otros que mantenían contratos falsos, y no estaban autorizados. Actualmente seguimos en proceso de intentar identificarlos. ¿Qué es real? ¿Qué no es real? Hemos comenzado a dialogar durante los últimos tres o cuatro meses con los contratistas para entender cuál es su punto de vista, cuál es el nuestro y así depurar la realidad. Todo esto no se frenará por el Capítulo 11. Vamos a pagar aquello que creemos es correcto y se ajusta a la calidad y estándar que necesitamos.

Adicionalmente estamos mejorando nuestros procesos para asegurar los controles de calidad en tiempo real, podemos hacerlo mejor en el futuro.

- ¿Cuánto dura la reorganización? ¿Planea Novator vender WOM al terminar?

- Nueve meses. Sobre el segundo tema, no sé sinceramente. Ellos vienen una vez al mes y creo que están bastante comprometidos hasta cuando finalice la reorganización. Hoy Novator está enfocado en el proceso mismo: acá habrá acreedores, la compañía y se trata de una instancia muy transparente. No hay egos que puedan existir, porque debemos encontrar una solución, y esa es la belleza del sistema estadounidense.

Las cinco claves que llevaron a la reorganización

Al menos son cinco las razones que provocaron que WOM solicitara una reorganización en EEUU. La primera es el retiro por US$ 340 millones que hicieron los accionistas en 2022, luego de la venta de las antenas que implicó el ingreso por US$ 670 millones, adicional a un bono que se emitió por US$ 250 millones. Asimismo, la firma sufrió una alta rotación de altos ejecutivos entre CEO, CTO y asuntos corporativos, lo que provocó una desconexión entre los proyectos y su ejecución. A su vez, también tuvieron lugar denuncias de supuestos fraudes internos por ejecutivos y contratistas que no desplegaron ni la red 5G, ni el proyecto de fibra óptica nacional. Esto, en paralelo a la acumulación de deudas impagas a proveedores nacionales, tanto de productos, como de construcción. Finalmente, el inminente incumplimiento en el pago de los bonos por US$ 348 millones que vencen en noviembre fue la principal razón que llevó a Novator a recurrir al Capítulo 11.

Subsecretario Claudio Araya: “WOM necesitaba algún tipo de esfuerzo distinto y creo que el Capítulo 11 ayudará”

Tras ingresar la solicitud para acogerse al Capítulo 11 de EEUU, el CEO de WOM, Chris Bannister, acudió este lunes a una reunión formal con el subsecretario de Telecomunicaciones, Claudio Araya, para explicar el proceso. En ese marco, la autoridad planteó tres inquietudes principales al ejecutivo, referidas a la eventual afectación a los servicios de los clientes, a la continuidad del despliegue de proyectos Fibra Óptica Nacional (FON) y 5G, y al cobro de las boletas de garantía por incumplimientos en este último proceso.

“La operación está garantizada, porque WOM deberá continuar con el cumplimiento de sus compromisos en Chile, pagar deudas, etc. Los usuarios van a seguir teniendo servicios y podrán mantener sus planes, porque los US$ 200 millones son para dar continuidad al negocio, lo que incluye el pago a los proveedores locales”, indicó Araya.

Adicionalmente, Bannister se habría comprometido a continuar con el desarrollo de los proyectos locales. Sobre esto, el subsecretario manifestó que “no hemos dado la discusión más fina respecto al cronograma para cerrar ambos proyectos, pero estamos planteando que para nosotros las modalidades obligatorias son irrenunciables. Necesitamos que se cumpla lo antes posible, porque son precisamente localidades en las cuales no hay ningún otro tipo de señal”. Y sobre el último tema, Araya manifestó que “tenemos boletas de garantía por US$ 50 millones y no tenemos interés en renunciar al derecho de ejecutarla. Según nuestro análisis no estaría comprometida la facultad del Estado de hacer valer las garantías”.

En términos generales, el titular de Subtel manifestó que tiene confianza en el proceso. “Bannister está poniendo todo su esfuerzo para que salga bien y le creo. WOM necesitaba algún tipo de esfuerzo distinto y creo que el Capítulo 11 ayudará. Me parece que él vino a cambiar un poco la tendencia que estaba metida la compañía. Efectivamente vino a ordenar la casa, porque ha hecho cambios importantes”, remató. En ese sentido, mencionó que los cambios en la línea ejecutiva, el ajuste de personal y la reestructuración de costos, son señales positivas para dar continuidad a la compañía y a sus clientes. “Indudablemente, esto es bueno para todos los usuarios de WOM. Antes existía restricción de liquidez, ahora habrá US$ 200 millones, monto más que suficiente para dar continuidad al proyecto de las antenas y a lo que queda de FON”, dijo.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

Duro revés para el TDLC: Corte Suprema revoca condenas contra Hurtado, Consorcio, LarrainVial y Banco de Chile por interlocking

El máximo tribunal concluyó que “los requeridos no han incurrido en el ilícito que les fuera imputado”. También, zanjó que la sanción solo aplica a personas naturales y no a empresas.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok