Este domingo se cumplió una semana desde que se rechazó la propuesta de nueva Constitución en el plebiscito de salida. Durante este periodo, la Bolsa de Santiago experimentó un retroceso de 0,73%. Una baja que también influyó en el desempeño de los fondos accionarios chilenos.

De acuerdo a DVA Capital, gran parte de los vehículos de inversión enfocados en el mercado chileno cotizaron con rentabilidades negativas desde la victoria del Rechazo, que varían entre 0,12% y 5,86%.

Este último porcentaje corresponde al fondo mutuo Zúrich MSCI Small Cap Chile, seguido del fondo de inversión de acciones de Quest y el fondo mutuo Bice Acciones Chile que perdieron 3,77% y 3,26%, respectivamente.

Por el contrario, las pocas ganancias las lidera el fondo de inversión Pionero de Moneda, que registra un avance de 2,65% y los dos fondos mutuos de Banchile, Selección Acciones Chilenas y Banchile Acciones, cuyas rentabilidades se ubicaron entre 1,7% y 1,9%.

Para el socio de Abaqus, José Ignacio Villarroel, el declive se da en un contexto en que los precios ya tenían incorporados una alta probabilidad de de victoria del Rechazo y que ahora el mercado comenzó a fijarse en los próximos pasos del proceso constituyente.

“La renovada incertidumbre política producto del nuevo proceso constituyente y la tramitación de reformas como la tributaria, acotaron el interés de los inversionistas por los activos de riesgo local. Además, la modificación al artículo 107 de la ley de impuesto a la renta hizo, en el margen, bajar el atractivo de la inversión en acciones con presencia bursátil”, explicó.

“La sostenida alza de tasas por parte del Banco Central hace que hoy el costo de oportunidad para invertir en acciones sea más alto que lo normal. Esto, sumado a la modificación de los beneficios tributarios que históricamente tuvieron las acciones y que la renta fija ha tenido un muy buen desempeño en un entorno inflacionario, ha llevado flujos hacia el mercado de bonos locales”, añadió.

Por su parte, el socio de DVA Capital, Felipe Mercado, recalcó que si bien la incertidumbre desde el frente local permanece, "lo importante tanto para el ánimo de los inversionistas como para las perspectivas de crecimiento de utilidades de las compañías chilenas, es que el partido de aquí en adelante se jugará en el centro de la cancha y no arrinconado contra el córner”.

Panorama anual

La situación mixta de los fondos durante la última semana se desacopló del desempeño general que han tenido durante 2022, ya que en lo que va de año, la totalidad de los instrumentos enfocados en el mercado chileno opera con números azules.

Banchile lidera la lista con sus dos fondos cuyas rentabilidades anuales aumentaron 54% y 53%, respectivamente. Al cierre de agosto, estas rondaban el 48%. Entre los fondos de inversión, destaca también Moneda Renta Variable Chile que sube 43% y Falcom Tactical Chilean Equities que lo hace en 40%.

Por el lado de la renta fija, el desempeño también es positivo, con rentabilidades de entre 3% y 15%. Las mayores de estas se las lleva el fondo mutuo Zurich Deuda Corporativa Chilena con 14,85% y Banchile Retorno L.P. UF que sube 14,61%.

Dentro de este mercado, el sector de deuda de money market también sobresale el fondo Vision Money Market de Principal y el Santander Money Market que registran rentabilidades de 5,9%.

Depósitos a plazo se transforman en el principal refugio contra la inflación: crecen casi 60% en un año

Flujos y patrimonio

Además de una en baja de la rentabilidad de los fondos centrados en Chile desde el plebiscito, los datos de DVA Capital dan cuenta de un menor flujo hacia estos.

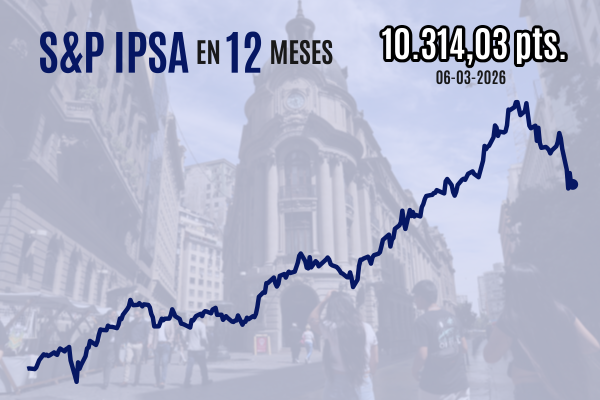

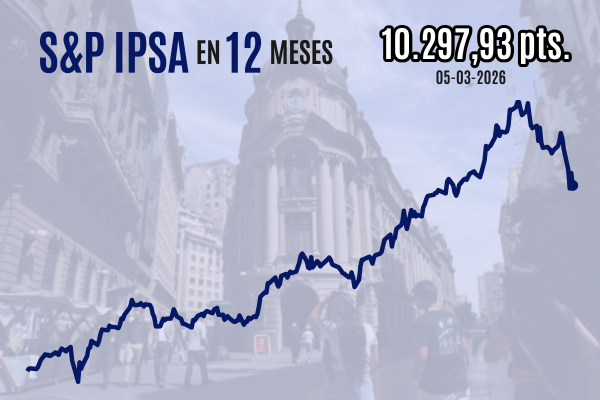

Desde principios de agosto hasta antes el plebiscito de salida -mes en que el S&P IPSA llegó a subir 3,48%- se registró una variación positiva de 12,81% en los flujos de inversión hacia fondos accionarios y de renta fija por US$ 4.900 millones.

No obstante, desde la victoria del Rechazo, estos flujos han disminuido 1,95% en casi US$ 800 millones hasta alcanzar un patrimonio total de US$ 40.320 millones. Previo al referéndum, la cifra superaba los US$ 43 mil millones.

“Los flujos hacia acciones locales volvieron con fuerza en agosto luego de un julio muy deprimido y probablemente se mantendrán en ese orden en la medida que observemos un proceso sensato, sin ánimo refundacional y con bordes explícitos”, afirmó Mercado.

“Sumando el eventual nuevo proceso constituyente y el desarrollo del programa del Presidente Boric, es probable que sigamos viendo volatilidad en los precios de la renta variable. Más aún cuando nos encontramos inmersos en un complejo escenario macroeconómico”, agregó.

Villarroel indicó que “en la medida que no exista certeza no sólo sobre el proceso constituyente, sino también sobre las grandes reformas que se plantean hoy en el plan de gobierno (tributaria, pensiones, laboral, etc.) es difícil ver grandes flujos de entrada".

“Los precios y las valorizaciones por debajo de sus promedios históricos sin duda dan cuenta de un escenario incierto y que todavía tiene riesgos relevantes mirando hacia adelante”, concluyó.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok