Una de las propuestas de la reforma previsional que tramita el gobierno en el Senado es la devolución de un 20% de las comisiones por parte de las AFP, en caso de que éstas obtengan rentabilidades negativas en un año con los fondos de pensiones B, C, D y E.

Aquello se daría, además, si los retornos resultan inferiores a un benchmark determinado por un decreto supremo de los Ministerios del Trabajo y de Hacienda, que todavía no se ha definido.

La propuesta inquieta a la industria, sobre todo a las gerencias de inversiones de las AFP, que aseguran que la idea impactaría en la estructura de las respectivas carteras de inversión, afectando las rentabilidades y, por lo tanto, las pensiones.

También indican que se generaría un desincentivo a tomar activos riesgosos para evitar la devolución de comisiones.

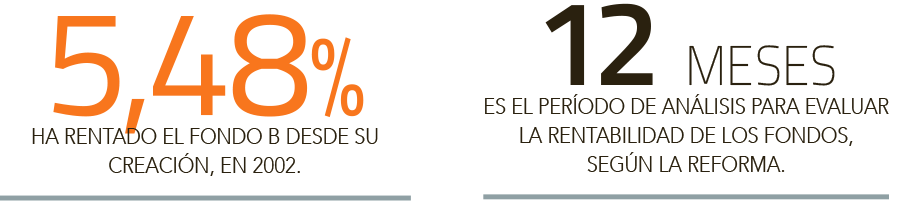

Asimismo, actores del sistema esperan que el período en que se analice la rentabilidad para devolver comisiones sea mayor a los doce meses propuestos.

El análisis

Un estudio elaborado por los académicos de la Universidad Alberto Hurtado, Fernando López y Andrés Morgado, pone cifras a la visión de las AFP.

“El número de meses en que tendrían que devolver las comisiones cobradas aumenta con el riesgo de los fondos”, señala el informe.

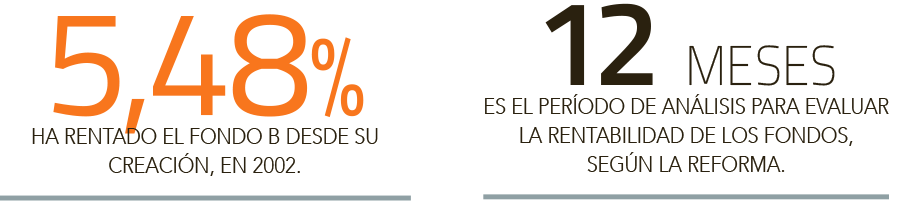

Según el artículo, tomando en cuenta las rentabilidades obtenidas por los fondos entre enero de 2008 y septiembre de 2020, y si se evaluaran lapsos de un año, tal como lo señala la propuesta del Ejecutivo, el Fondo B, el más riesgoso que incluye la reforma, registraría un 30% del total de los meses con rentabilidades negativas.

Con esa misma ecuación, los fondos C y D se anotarían con 25% y 16% del tiempo con retornos en rojo, respectivamente. En tanto, el E, el más conservador del sistema, tendría un 0,2%.

El estudio realiza un ejercicio donde al expandir el período de evaluación a 60 meses, el Fondo B tendría impacto de 0,5% del tiempo revisado con rentabilidades negativas. Por su parte, el A tendría un 14% con retornos en rojo.

A la siga del benchmark

Una de las conclusiones del informe es que, a menor período analizado mayor será la cantidad de meses en que los fondos más riesgosos muestren rentabilidades negativas y las AFP tenderán a elegir instrumentos más conservadores dentro de lo que les permite la ley, para evitar ese castigo.

“El impacto es incierto porque no sabemos de qué manera se construirá el benchmark. Sí podemos afirmar que las AFP definirán una estrategia de inversiones que se acerque lo más posible a este benchmark para así evitar la devolución de comisiones”, señala López.

De este modo, dice el informe, al reducir el nivel de riesgo de sus inversiones, la rentabilidad esperada de los fondos previsionales será menor.

“La principal consecuencia indeseada de la medida es un efecto negativo en pensiones que ya son bajas. Para ilustrar la magnitud del impacto, basta considerar que si el fondo de una persona que se jubiló en diciembre de 2015 hubiese tenido una rentabilidad de un 1% mayor durante sus últimos 10 años de cotización, su pensión sería un 10% mayor”, indica el reporte.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok