Fue el viernes pasado el día en que Cencosud anunció la venta del 51% de su cartera de tarjetas a Scotiabank. ¿Cómo “leyeron” la noticia en el mercado? como un desapalancamiento que llevaría al retailer a mantener su grado de inversión y una mayor flexibilidad financiera. Sin embargo, el acuerdo dejó abierta la interrogante respecto al destino de Banco Paris.

El acuerdo, estipula que Scotiabank adquirirá el 51% de participación en el negocio de las tarjetas de crédito en Chile por un período de 15 años, pagando US$ 280 millones, y adicionalmente el banco aporta el financiamiento para el 100% de las cuentas por cobrar en Chile, que alcanzan a US$ 1.000 millones aproximadamente. El monto involucra la adquisición de la cartera de créditos de consumo del banco.

El gerente general corporativo de Cencosud, Daniel Rodríguez, señaló ayer que “esta asociación involucra todo el negocio de servicios financieros de Cencosud en Chile, por lo tanto incluye tanto a CAT, como aquellos productos de crédito de consumo que estamos manejando dentro del banco”, por lo que aclaró que “una vez que tengamos la aprobación de los reguladores, vamos a decidir cuál será el futuro de Banco Paris, independiente de que hoy tiene otros productos que no son parte de este acuerdo”.

A abril, según las últimas cifras de la Superintendencia de Bancos (SBIF), Banco Paris cuenta con préstamos de consumo por $ 270.734 millones, y otros $ 11.734 millones en hipotecarios.

Según el acuerdo, CAT pasará a ser una sociedad de apoyo al giro bancario, y su directorio estará compuesto por seis miembros, tres elegidos por Cencosud y otros tres por Scotiabank.

“Espero que la autorización salga entre dos y tres meses en más, luego de eso vamos a estar integrados, ojalá antes de fin de año”, apuntó el gerente general de Scotiabank, Francisco Sardón.

Con todo, aún no está dicha la última palabra. El bono emitido en 2005, establece la restricción de “Mantener en los Estados Financieros Trimestrales la propiedad directa o indirecta de al menos un 51% de “Cencosud Supermercados S.A.” y “Cencosud Administradora de Tarjetas S.A.”, por lo que la venta implica que deba ser votada en junta de tenedores de bonos.

Fuentes de la compañía indican que se citará a junta en julio, pero que dadas las condiciones del acuerdo, y la reducción de pasivos que significará, no debiera existir problema para que fuera visado.

Durante un conference call con inversionistas, la compañía indicó que “vamos a pagar lo que sea que Banco Paris tenga en términos de deuda”, detallan que cerca de US$ 450 millones irán al banco y US$ 1.100 millones a acreencias de Cencosud.

En tanto, sobre la situación de la tarjeta en Argentina, la compañía comentó que “no tenemos ningún proceso abierto”, pero que “parte de nuestra estrategia para adelante es hacer lo mismo en todos los países. Pero no veo que vayamos a hacer algo así en Argentina por este momento”.

Grado de inversión

“Si tomamos el pro forma de marzo, debiéramos estar una vez efectuada la operación, del orden de 3 veces la deuda financiera neta EBITDA”, señaló ayer Rodríguez, consultado acerca de uno de los indicadores de la compañía que desde hace varios meses presionaba su clasificación de riesgo.

Por ello, el gerente general corportivo de Cencosud se mostró confiado en mantener el grado de inversión, señalando que así lo confirmaron las clasificadoras.

De hecho, ayer Moody’s señaló que “la transacción es positiva, teniendo en cuenta que tiene como objetivo reducir la deuda de Cencosud”, y que a pesar de que mantienen la perspectiva negativa, la tendencia se podría revisar a estable si la compañía llega a una ratio de deuda/EBITDA cerca del 3,5 veces; si mejora la operación en Brasil, y si realiza una buena integración con Carrefour s en Colombia.

Por su parte, Fitch señaló que de concretarse la operación con Scotiabank, la desinversión de activos no estratégicos; y el logro de FCF positivo durante 2014, “podría resultar en la revisión de la perspectiva a estable desde negativa”.

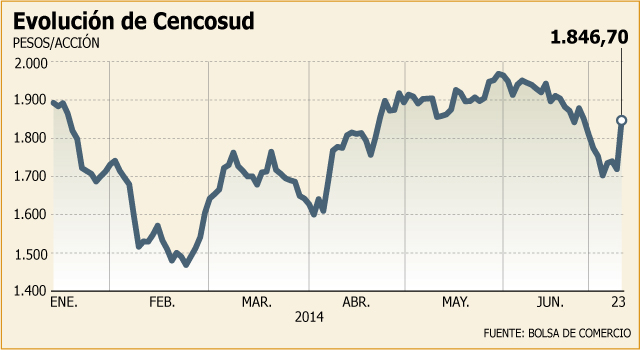

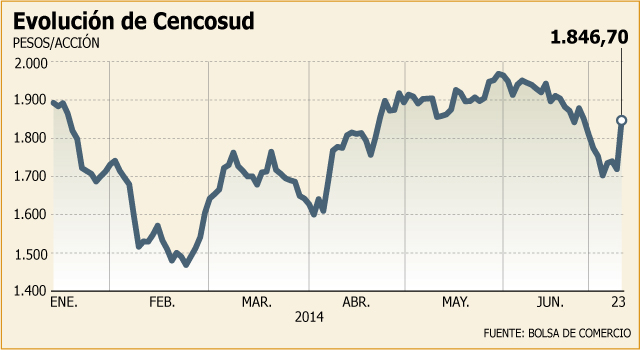

Mercado celebra acuerdo y JPMorgan elige acción como la más destacada

Itaú BBA espera que capex "más normal" (hasta US$ 1.000 millones) llegue recién en 2016. El avance de casi 8% en el precio de la acción de Cencosud no hizo más que demostrar la recepción de los inversionistas al acuerdo con Scotiabank. Según el reporte de JPMorgan, que recomendó sobreponderar sus títulos, esta "positiva" noticia ayudará al retailer a reducir su deuda bruta actual de US$ 5.800 millones, en unos US$ 1.100 millones, evitando así una potencial rebaja en su clasificación crediticia, además de permitir una mayor flexibilidad financiera. Según la entidad, que escogió a la acción de Cencosud como la más destacada de la región andina, el factor Argentina no es tan malo como se podría creer. "Al actual 14x P/U estimado para 2015, creemos que ese país está valorado en 5x P/U dentro de Cencosud, e incluso estresando los múltiplos, las proyecciones en FX y el riesgo del país, aún tiene potencial para mejorar". Crecimiento orgánico Por otro lado, Itaú BBA señaló en su reporte que esta transacción ayudará a bajar sus ratios de deuda, puntualizando eso si el limitado disclosure de los términos del acuerdo. "Algo importante, además de la mantención del investment grade, esta nueva flexibilidad financiera ofrece a Cencosud la posibilidad de avanzar en sus planes de expansión orgánica, los que habían sido limitados por los ratios relativamente altos de la compañía. No esperamos que esta transacción se cierre antes de fines de 2014, y dado el plazo para la planificación del capex, no creemos que un plan de inversiones más normal (entre US$ 800 millones a US$ 1.000 millones) se realice hasta 2016".

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok