La batalla por el control mundial del litio aterrizó en Chile

Detrás del conflicto entre SQM y su accionista, la china Tianqi, está la pelea por los recursos del metal clave para la transición energética a nivel mundial. Este es solo un capítulo de esta historia.

Por: Marcela Vélez-Plickert

Publicado: Sábado 13 de abril de 2024 a las 04:00 hrs.

Noticias destacadas

Puede que la transición energética esté avanzando más lento de lo previsto, pero no hay duda de que es un camino que el mundo debe recorrer; y en el centro de esa transición está el litio.

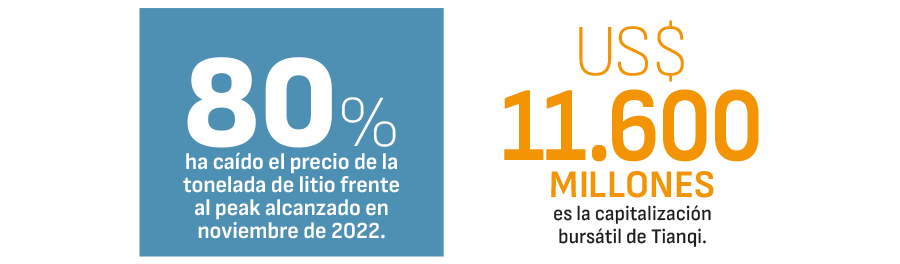

Esa es la idea que ha llevado a grandes y nuevas mineras a continuar con proyectos de exploración y producción; y a gobiernos lanzar políticas de control y promoción, a pesar de una caída de 80% en el precio desde el peak alcanzado en noviembre 2022.

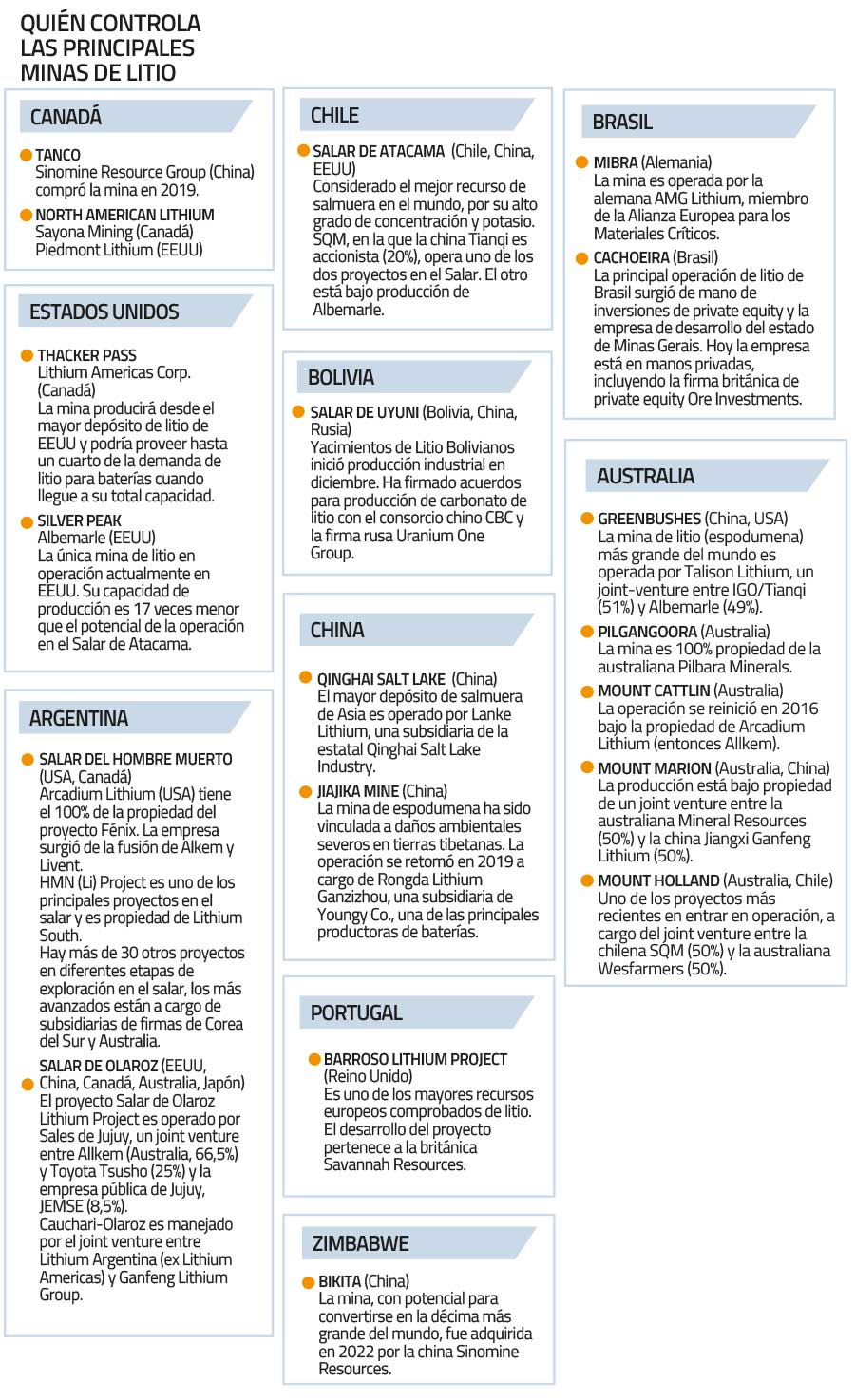

Con Chile a la cabeza de las reservas de litio en el mundo, con 11 millones de toneladas a 2023, se entiende que la pelea por el control de este recurso tenga uno de sus primeros episodios en el país. Más aún cuando el Salar de Atacama es considerado el mejor recurso de salmuera del mundo.

Hasta ahora hay dos formas comercialmente viables para extraer el litio. Una es a partir de los salares, la otra a través del procesamiento de roca con minerales que lo contienen, como la espodumena. Estudios de Benchmark Mineral Intelligence muestran que, debido a la alta concentración de litio y la pureza de éste, el Salar de Atacama tiene los costos operativos más bajos del mundo para su extracción, a US$ 3.117 por tonelada, que se comparan con un precio en torno a los US$ 15 mil actualmente. “Por volumen, por calidad (del litio que se obtiene) no hay nada mejor que el Salar de Atacama”, afirmó el analista de Benchmark Mineral, Federico Gastón Gay, a Señal DF.

Cuando se agregan otros costos, como laborales y royalties, la diferencia de las operaciones en el Salar de Atacama con sus competidores se reduce (los salares argentinos serían los más competitivos), pero seguirían siendo más atractivos que proyectos de roca dura, como los que dominan en Australia y otras partes del mundo.

La estrategia china

Eso explica que Tianqi, la tercera minera de litio más grande del mundo por capitalización bursátil (US$ 11.600 millones) trate de asegurar su participación en el Salar de Atacama, buscando -por ejemplo- aumentar su participación en SQM.

“Siempre he pensado, y así se lo dije a Julio Ponce en 2018, Tianqi seguramente creyó en la posibilidad de ganar más control de SQM y no ser simplemente un inversionista. Es más, la deuda que asumieron para comprar el 24% de las acciones 'en el peak del mercado' casi los lleva a la quiebra y los obligó a vender parte de su participación en Greenbushes (la mina más grande de Australia). Su apuesta siempre fue ganar control del mejor recurso de salmuera del mundo”, afirmó el presidente de la consultora Global Lithium, Joe Lowry, a Señal DF.

Un joint venture de SQM con Codelco supondría un obstáculo en esos planes. Como inversionista no mayoritario, Tianqi no tendría una representación en el directorio de la nueva empresa y por ende escaso poder de decisión sobre el futuro de la explotación del Salar y la comercialización de su litio. De ahí su insistencia por lograr que el acuerdo con la minera estatal sea sometido a votación de los accionistas.

“Quizás a Tianqi le incomoda tener a Codelco como socio. Quizás querían presentar una oferta junto a SQM por el Salar (en 2030). No han dicho exactamente cuáles eran sus planes. Pero lo que sabemos es que, viendo los lineamientos hasta ahora, el acuerdo con Codelco no crea valor para su posición de accionista actual”, explicó el estratega de Morningstar, Seth Goldstein, Señal DF.

SQM ha acusado a Tianqi de querer boicotear el acuerdo con Codelco en un intento por ser ellos quienes formen el joint-venture y explotar directamente el Salar. Analistas como Goldstein y Gay ven limitado espacio para que Tianqi pueda ganar en un eventual concurso de ofertas. Goldstein cita razones financieras. Gay apunta a factores políticos y regulatorios.

Pero Chile no es el único país donde Tianqi, o sus competidores chinos como Ganfeng y CATL, enfrentan crecientes restricciones.

En noviembre de 2022, Canadá obligó a tres mineras chinas a deshacerse de sus participaciones en tres firmas de litio, incluyendo Lithium Chile, dedicada a proyectos de exploración en Chile y Argentina. A la medida le siguieron restricciones para que mineras chinas no puedan adquirir posiciones mayoritarias en firmas canadienses, bajo el argumento de que proteger la cadena de suministros del litio y otros minerales es un tema de seguridad nacional.

Extracción y procesamiento

En 2021, Naciones Unidas declaró las baterías de litio como el pilar de un mundo libre de combustibles fósiles. La declaración desató el boom del litio, y otros metales como el cobalto y el níquel, y las denominadas tierras raras. Todos elementos necesarios para la elaboración de baterías.

Benchmark Mineral proyecta que la demanda crecerá de 1,1 millón de toneladas de carbonato de litio equivalente este año a 4,1 millones hacia el final de la década.

Estados Unidos y la Unión Europea han despertado a la realidad del control que China ejerce sobre la cadena de producción de baterías. Según Goldman Sachs Research, empresas chinas participan de poco más del 20% de la producción de litio a nivel global y del 60% de su procesamiento para las baterías de los vehículos eléctricos. Además, el 71% de las celdas de las baterías y el 57% de los vehículos eléctricos del mundo se fabrican en China.

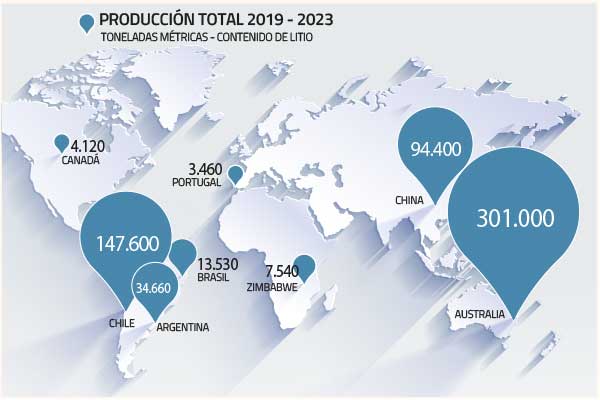

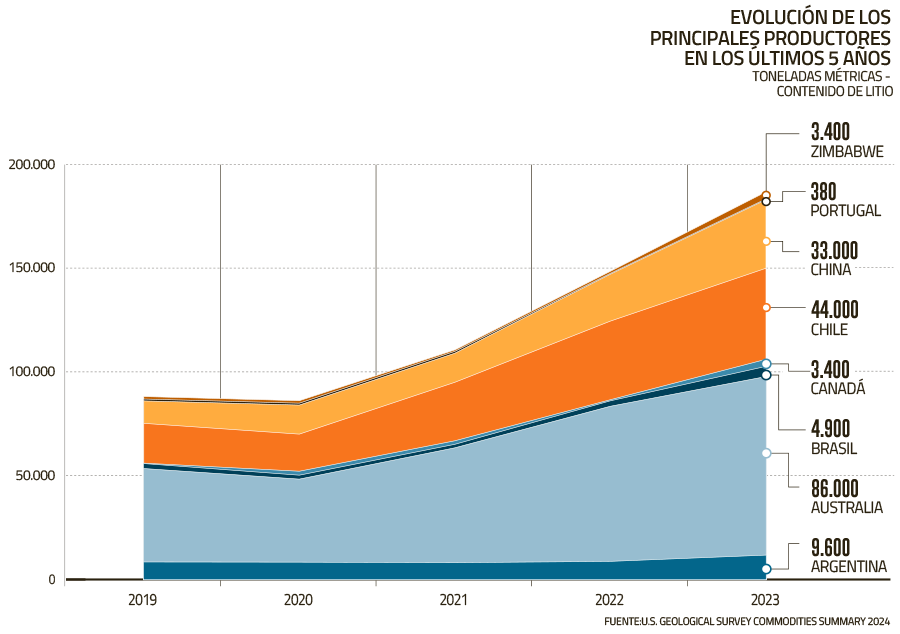

Empresas chinas, estadounidenses, australianas, canadienses, y en menor medida europeas, se han lanzado en una carrera por financiar nuevos proyectos de exploración y construcción de nuevas minas. Cifras del Inventario Geológico de EEUU 2024 muestran que entre 2021 y 2023, mientras Australia y Chile aumentaron su producción en 55%, Canadá lo hizo en 1.600%, Brasil en 188%, China 135%, y Zimbabwe en 379%.

Ante las mayores restricciones en Europa y EEUU, las empresas chinas han puesto la mirada en Latinoamérica y en África. Los mayores proyectos en Zimbabwe, República Democrática del Congo y Mali, son operados total o parcialmente por empresas chinas. Junto a participaciones de proyectos en Argentina, mineras y empresas de procesamiento de litio han firmado acuerdos con la estatal boliviana para el prometido desarrollo de las que se creen son las mayores reservas del mundo, en el Salar de Uyuni.

Europa va más retrasada en la carrera. Estrictas leyes y normas climáticas, y un rechazo de las comunidades a reactivar la actividad minera, han retrasado el desarrollo de yacimientos en Portugal, España y Alemania. Mientras, en el Reino Unido se espera este año la construcción de una mina de roca dura en Cornwall.

En EEUU, Lithium Americas obtuvo un préstamo récord por US$ 2.600 millones directamente del Departamento de Energía para la construcción de Thacker Pass. La primera mina en el que se considera el mayor depósito de litio (roca dura) en EEUU.

“Estamos comprometidos a apoyar a la industria minera. Estamos enfocados en cómo aumentar masivamente los volúmenes de producción (de litio). Buscamos aumentar la producción local (de baterías), y trabajar con nuestros aliados y socios”, afirmó el subsecretario de Estado para Recursos Energéticos, Geoffrey Pyatt, ante inversionistas esta semana en Bélgica.

Goldstein asegura que más que negociaciones diplomáticas, EEUU y la UE están recurriendo a la implementación de políticas industriales para ganar control sobre las cadenas de suministro del litio y las baterías.

La Ley Europea de Materias Primas Críticas (CRMA) establece que a 2030, la UE deberá producir (extraer) el 10%, procesar el 40% y reciclar el 25% de la demanda del litio y otros 16 elementos. El bloque ha prometido llegar a alianzas con países ricos en litio para asegurar el recurso, y ha comprometido unos US$ 3.300 millones para fomentar la producción de baterías.

El monto europeo palidece antes los US$ 369 mil millones de subvenciones para industrias verdes del Acta para la Reducción de la Inflación de EEUU (IRA, por su sigla en inglés). Para acceder a dichos subsidios y préstamos, las empresas deberán demostrar que el 60% de los componentes de las baterías (incluyendo el litio) provenga de países con tratados de libre comercio o aliados de EEUU y que no haya sido procesado por empresas que no pertenezcan a este grupo.

Ello reduce significativamente las fuentes de suministro, dado el control de China en los componentes para baterías y la participación de empresas como Tianqi y Gangfeng en las mayores minas de Chile y Australia. Pero también genera incentivos suficientes para que las mineras desarrollen nuevos proyectos fuera de China y sin participación de empresas de ese país.

La estrategia de Tianqi para meterse en la negociación entre SQM y Codelco

Australia, el otro polo

De ahí que la decisión de SQM de expandir sus inversiones en Australia hace sentido a los analistas. Los yacimientos de espodumena en Australia Occidental están considerados entre los mejores en la extracción de roca dura. Greenbushes, en la que Tianqi tiene 25% de la propiedad y Albemarle un 49%, es la mina de litio más grande del mundo.

Las empresas chinas también han encontrado en Australia Occidental un polo de desarrollo. Además, de su participación en Greenbushes, en joint venture con la australiana IGO, Tianqi controla la refinadora de hidróxido de litio en Kwinana. Se trata de la primera planta en producir litio para baterías en cantidades comerciales.

Algo a lo que también aspira SQM, a través de Covalent Lithium, su joint venture con Wesfarmers Australia. La empresa opera la mina Mount Holland, que espera producir 100 mil toneladas este año, y tiene en construcción una procesadora también en Kwinana. Una vez en operación, Covalent será un productor integrado, que extraerá y procesará litio para baterías.

“La inversión en Australia ofrece acceso a una jurisdicción que tiene una fuerte cultura minera, además de que la mayoría de los recursos son de alta calidad. Ambos factores reducen el riesgo de las inversiones”, afirmó el analista jefe de Wood Mackenzie, Allan Pedersen.

Además, dados los cambios de política en Chile, SQM enfrenta restricciones para seguir creciendo en el país. “Creo que SQM va a estar cerca de completar su estrategia de inversión en Atacama en varios años y por eso están mirando y diciendo, a más largo plazo, si queremos crecer en litio, tenemos que desarrollar nuevos recursos. No podemos seguir creciendo en Atacama”, planteó Goldstein.

Durante la inauguración de Mount Holland, el proyecto que desarrolla en joint venture con Wesfarmers en Australia, el CEO de SQM, Ricardo Ramos, planteó que la minera busca “otros 10 proyectos similares… uno no es suficiente”; además del desarrollo de una refinería en Kwinana, también en Australia Occidental.

“Australia es un gran lugar para producir litio y vamos a tener una buena competitividad en términos de costos, seguridad, medio ambiente y relaciones con la comunidad. Por eso esperamos inversiones muy agresivas”, apuntó Ramos en marzo.

Un mes después, los accionistas de Azure aprobaron esta semana la propuesta de adquisición de SQM junto a Hancock Prospecting, de la millonaria australiana Gina Reinhardt.

No hay duda de que el apetito por el control de litio ha animado el surgimiento de nuevas empresas. Pero proyectos como Thacker Pass en EEUU no comenzarán a producir comercialmente antes de 2027 o 2029. Hasta entonces, serán las Albemarle, SQM, Tianqi, Gangfen y algunas otras las que liderarán la carrera.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

Inmobiliaria Valmar ve brotes verdes: tiene dos proyectos en ejecución y tres para iniciar en 2026 por US$ 80 millones en total

La industria inicia 2026 con señales de recuperación, confía el gerente general de la desarrolladora, Sergio Jara, tras superar una "tormenta perfecta" de tasas altas, inflación y restricciones crediticias, que hizo que las ventas del sector se desplomaran 50% en la Región del Biobío,

Presidente de Fundación Chile anuncia dos nuevos proyectos para 2026 enfocados en minería sostenible, forestal y energía

Pablo Zamora comentó que ya comenzaron a trabajar en la Plataforma de Desarrollo y Transferencia Tecnológica Chile-Finlandia, y el Núcleo Tecnológico para el Desarrollo de Nuevas Energías en Magallanes (NEMa).

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok