El mapa de expectativas que espera al gobierno de Michelle Bachelet

Confianza en la economía local se ve impactada por el dólar, el ámbito político y la desaceleración.

Por: Por Trinidad Baeza Rosenqvist

Publicado: Lunes 3 de marzo de 2014 a las 05:00 hrs.

Noticias destacadas

A ocho días que la presidenta electa asuma el mando, el escenario de expectativas económicas que la reciben no son del todo alentadoras. Si bien los índices se dan a conocer con un desfase, es un hecho que la economía local se ha ido desacelerando, lo que se ha visto reflejado en bajas significativas de algunos rubros y que se reflejó el viernes, con un alza de 0,4 puntos porcentuales del empleo.

Pese a ello, en enero la confianza empresarial aumentó en todos los sectores, menos en minería, lo que es una mejoría, pero no suficiente aún para llegar a terreno positivo. En cuanto a los consumidores, si bien aún se encuentra en el área de "optimismo", en enero cayó.

ICE avanza 17,3 puntos, pero aún se encuentra en terreno negativo

El Índice de Confianza Empresarial (ICE) que elabora mensualmente el Centro de Estudios en Economía y Negocios (CEEN) de la Universidad del Desarrollo en conjunto con Diario Financiero, avanzó 17,3 puntos en enero y alcanzó -2,6 puntos, cifra que aún se sitúa en terreno negativo. Sin embargo, este resultado quiebra en parte la marcada tendencia decreciente que había mostrado desde comienzos de 2013, ya que luego de haberse situado en niveles cercanos al pesimismo en los últimos dos meses, hoy se ubica en un nivel neutral. A pesar de esto, en perspectiva anual, el índice ha retrocedido 11,4 puntos, desde un nivel de confianza empresarial levemente optimista.

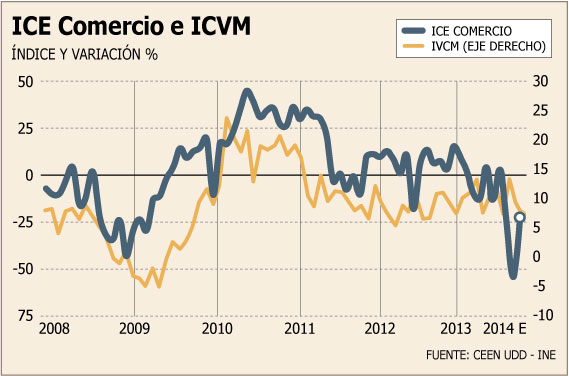

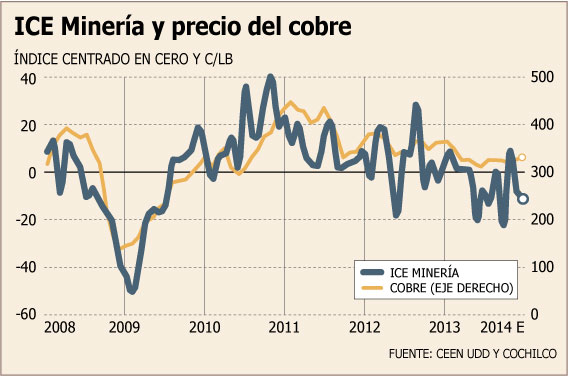

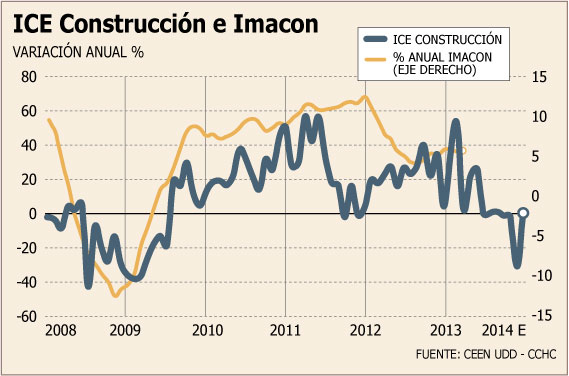

A pesar de que los índices de actividad de diversos sectores, como la minería, han bajado significativamente, en enero destacaron los más de 30 puntos en que aumentó la confianza en los sectores Construcción y Comercio, que avanzaron a un nivel neutral y moderadamente pesimista, respectivamente.

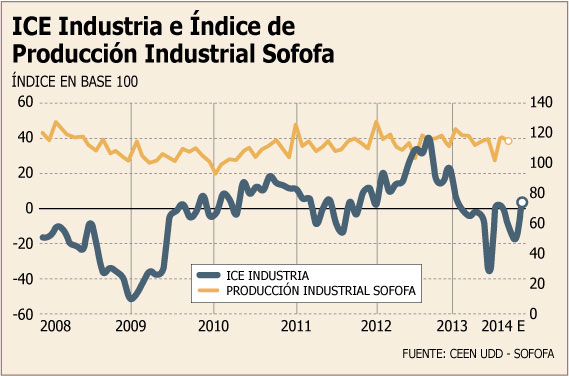

Un avance importante también se presentó en la industria, que desde un nivel moderadamente pesimista en diciembre, mejoró a uno neutral, luego de aumentar 21,4 puntos.

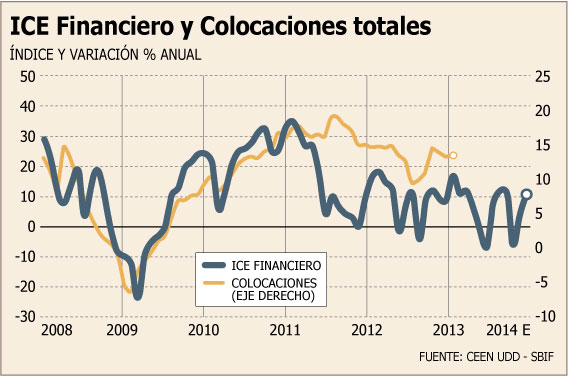

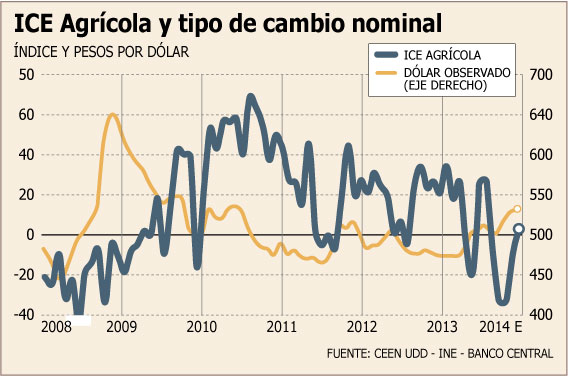

En cuanto a los sectores agrícola y financiero, estos mejoraron a niveles levemente pesimista y levemente optimista, respectivamente, luego de un aumento de 10,6 y 6,7 puntos cada uno de ellos.

Finalmente, el único sector que retrocedió respecto al mes anterior fue la minería, pero lo hizo apenas 3,6 puntos, por lo que la confianza en ese rubro se mantuvo levemente pesimista.

Si bien el escenario no es el ideal, cabe destacar que existe una mejora de la confianza empresarial en la mayoría de los sectores y según el ICE, todas las percepciones relevantes avanzaron respecto el mes anterior.

Este avance de la confianza empresarial contrasta con la evolución de la actividad general de la economía, que según cifras preliminares habría sido de 4%, por lo que la desaceleración se estaría materializado sostenidamente, sobre todo con el Imacec de 2,6% que se registró en diciembre, y con el esperado para enero que, según las proyecciones más optimistas, apenas se empinaría a 2%.

Confianza por tamaño de empresa

De acuerdo al tamaño de las empresas, la confianza de grandes firmas registro un significativo aumento de 47,2 puntos en enero, desde un nivel extremadamente pesimista (-61,8 puntos) a uno levemente pesimista (-14,7 puntos). Esto fue resultado de un avance en casi todas las percepciones relevantes que la forman, destacando el aumento en la proyección global de la economía (41,4 puntos), seguida del aumento de 24,4 puntos de la proyección de la producción de la compañía en los próximos tres meses.

En las empresas medianas, las percepciones más relevantes se mantuvieron, con lo que la confianza empresarial permaneció en un nivel neutral.

Finalmente, la confianza en las empresas pequeñas también se mantuvo en un nivel neutral, resultado de una gran estabilidad de las percepciones del precio de los insumos y la proyección del negocio, con aumentos y disminuciones marginales, inferiores a 2,2 puntos.

Estabilidad política: la principal preocupación para el sector privado En cuanto a las preocupaciones empresariales detectadas por la Cámara de Comercio de Santiago (CCS) en su último sondeo de diciembre de 2013, se muestra un fuerte protagonismo de las tensiones relacionadas con la estabilidad política, que abarcaron el 19,5% de las respuestas, acercándose al record de 19,9% que mostraron en junio de 2013, período marcado por la incertidumbre de las primarias. Ambos registros, tanto el de junio como el de diciembre de 2013, representan máximos de tensión en ese ámbito.

En cuanto a las preocupaciones empresariales detectadas por la Cámara de Comercio de Santiago (CCS) en su último sondeo de diciembre de 2013, se muestra un fuerte protagonismo de las tensiones relacionadas con la estabilidad política, que abarcaron el 19,5% de las respuestas, acercándose al record de 19,9% que mostraron en junio de 2013, período marcado por la incertidumbre de las primarias. Ambos registros, tanto el de junio como el de diciembre de 2013, representan máximos de tensión en ese ámbito.

En tanto, otro factor que preocupaba al sector empresarial a fines del año pasado era el nivel del tipo de cambio, que en ese entonces estaba lejos de mostrar los niveles de los últimos días, donde ha cerrado cerca de los $ 550.

Pero en ese entonces, a causa del período de elecciones de fin de año y de la situación de la divisa, ambos factores centraron un 38% de las respuestas del total de las 412 empresas consultadas, en lugar del 34% observado para esos mismos factores en conjunto en septiembre de ese año.

Como tercer foco de preocupación aparecía la competencia, con un 12,4%. Después aparecen la inestabilidad económica interna, que obtuvo el 11,1% de las menciones, mientras que el nivel de demanda se situó en un 9,2%.

Pese a caída, IPEC se mantuvo en terreno optimista Para enero de 2014, el Índice de Percepción Económica (IPEC) realizado por Adimark demostró que la confianza de los consumidores bajó y se ubica en 54,6 puntos, cifra que mantiene la confianza en el área de "optimismo" (sobre 50 puntos), en la que se ha mantenido por 20 meses consecutivos. Esa baja se debe principalmente a que el 2014 no comenzó con noticias alentadoras para los consumidores. El dólar subió a niveles que no registraba desde el 2010, y el precio promedio de la bencina también aumentó. En el mes, la bolsa chilena cayó a su menor nivel en más de cuatro años e importantes puertos del país estuvieron en paro por más de 20 días. Sin embargo, también hubo hechos que podrían mitigar los efectos negativos, como el mercado inmobiliario que anotó récord de ventas en 2013 y las ventas de comercio, que crecieron un 9,3%.

Para enero de 2014, el Índice de Percepción Económica (IPEC) realizado por Adimark demostró que la confianza de los consumidores bajó y se ubica en 54,6 puntos, cifra que mantiene la confianza en el área de "optimismo" (sobre 50 puntos), en la que se ha mantenido por 20 meses consecutivos. Esa baja se debe principalmente a que el 2014 no comenzó con noticias alentadoras para los consumidores. El dólar subió a niveles que no registraba desde el 2010, y el precio promedio de la bencina también aumentó. En el mes, la bolsa chilena cayó a su menor nivel en más de cuatro años e importantes puertos del país estuvieron en paro por más de 20 días. Sin embargo, también hubo hechos que podrían mitigar los efectos negativos, como el mercado inmobiliario que anotó récord de ventas en 2013 y las ventas de comercio, que crecieron un 9,3%.

Ipeco también se mantiene moderadamente positivo

El Índice de Percepción del Consumidor (IPeCo), que elabora mensualmente el Centro de Estudios en Economía y Negocios (CEEN) de la Universidad del Desarrollo, en conjunto con Mall Plaza, prácticamente se mantuvo, pues presentó un avance marginal de 2,4 puntos en diciembre de 2013, alcanzando los 131,2 puntos.

Con esto, la confianza de los consumidores se mantuvo en un nivel moderadamente optimista por quinto mes consecutivo. Por otro lado, el índice coyuntural avanzó 4,6 puntos alcanzando los 174,3 puntos, mientras que el índice de expectativas prácticamente se mantuvo, alcanzando los 115,8 puntos.

En el contexto de desaceleración, además del aumento del desempleo en el gran Santiago, el alza del precio del dólar, la caída en el precio del cobre y la disminución de la tasa de crecimiento de las remuneraciones, anticipan que la percepción de los consumidores tenderá hacia un nivel neutral en los próximos meses.

El otro desacople Rodrigo Aravena,

Rodrigo Aravena,

economista jefe Itaú Chile

Durante algunos años nos acostumbramos a ver de qué manera la economía chilena crecía sostenidamente por sobre la media global, presentando un inesperado desacople respecto del resto del mundo. Ello no dejaba de ser sorprendente, especialmente al considerar que posee la mayor apertura comercial dentro de la región.

En lo más reciente, sin embargo, hemos visto que esta diferencia no sólo se ha ido cerrando, sino que además se ha ido revirtiendo.

Mientras que recientemente las expectativas de crecimiento global se han corregido al alza y en los países de la región se ha moderado el espacio para reducciones de tasas de interés, en Chile ha ocurrido justamente lo contrario: se han recortado las expectativas de crecimiento y el Banco Central ha dejado entrever que hay espacio para una política monetaria aún más expansiva. ¿Qué ocurrió? O mejor dicho, ¿qué no ocurrió para fundamentar el desacople de los años anteriores? En primer lugar, se debe considerar que no hay evidencia robusta de cambios estructurales en los últimos años, como una aceleración en el crecimiento potencial o en la tendencia de largo plazo en la productividad en el país. Dicho esto, y considerando que la capacidad de largo plazo no supera el 5,0%, resulta esperable que la expansión media cercana al 5,5% entre 2010 y 2012 no persistiera por mucho tiempo. Adicionalmente, se debe recordar que los buenos fundamentos permitieron que Chile aplicara una de las políticas más expansivas luego de la crisis subprime, favoreciendo un cierre más rápido de las holguras generadas en 2008-2009.

De esta forma, tanto la posterior reducción del déficit estructural como la normalización en la política monetaria también contribuyeron a esta "normalización" de la actividad local.

En este contexto, resulta altamente probable que la velocidad de crecimiento de Chile se estacione más cerca de 4,0% en los próximos años, muy por debajo de las cifras observadas al comienzo de la década.

No cabe duda que esto constituye una razón adicional para no perder el foco respecto a que la discusión debe seguir centrada en potenciales mejoras en la productividad, en la capacidad energética y, en general, todo aquello que fomente la capacidad de crecimiento de largo plazo.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

CEO de LarrainVial: "Vemos con esperanza que las ideas que promueven el auge empresarial avanzan y las que fomentan el crecimiento del Estado y el socialismo retroceden"

Andrés Trivelli tuvo su estreno en el seminario anual de la firma, donde estimó que el capitalismo "ha sido el mayor motor de mejora de la vida de millones de latinoamericanos".

La tasa de desocupación de la población extranjera sube a 8% en el último trimestre, pero se mantiene más moderada que el total nacional

Los resultados, presentados este martes por el Instituto Nacional de Estadísticas (INE), mostraron además que la cifra de informalidad laboral extranjera se situó en 29,9%.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok