Los apoyos estatales a las personas y las empresas, además de los retiros parciales de las AFP, generaron un freno en los procesos de reestructuración financiera entre las empresas nacionales. Un cambio radical respecto a la situación que se vivió en medio de la pandemia, hace un año.

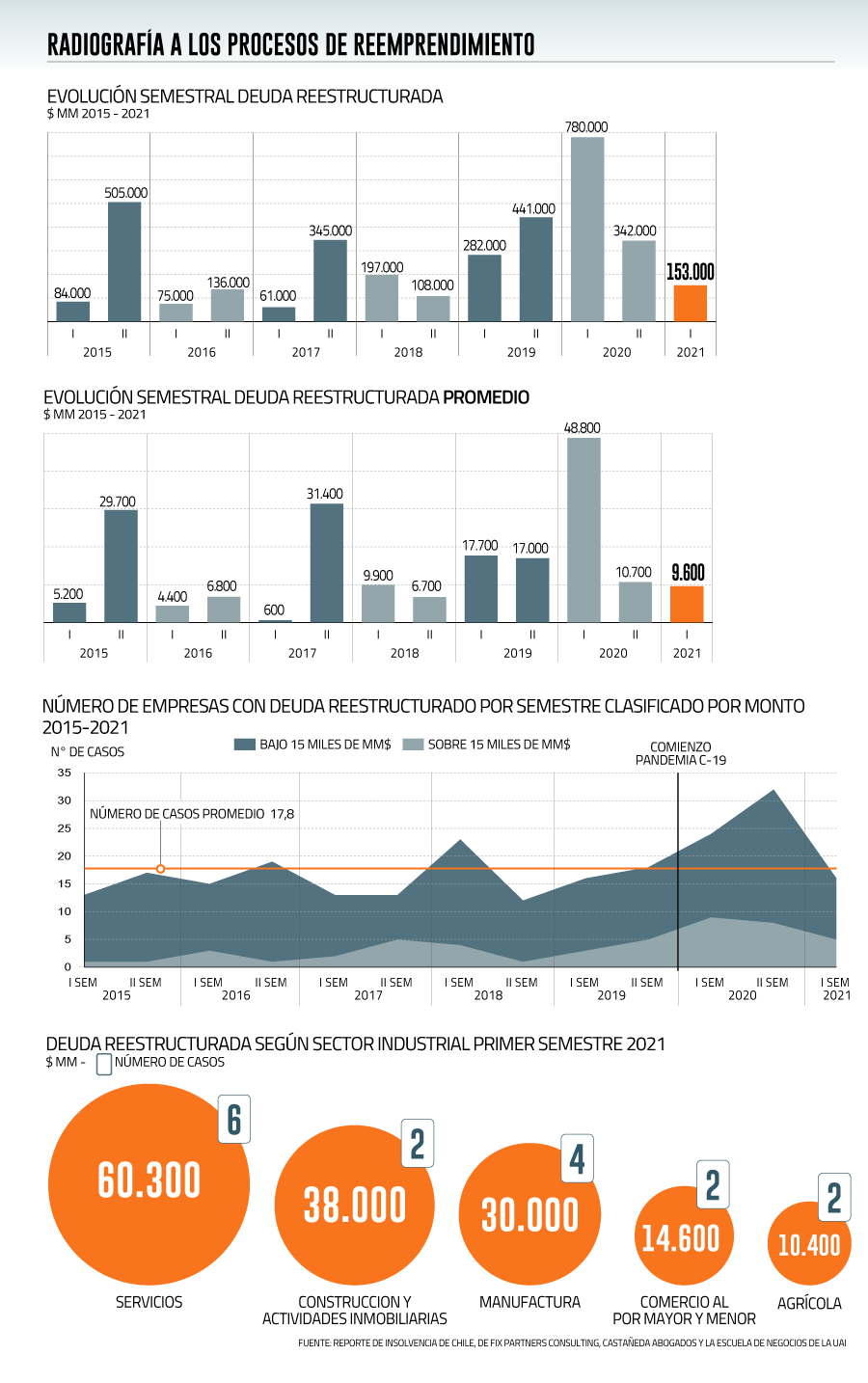

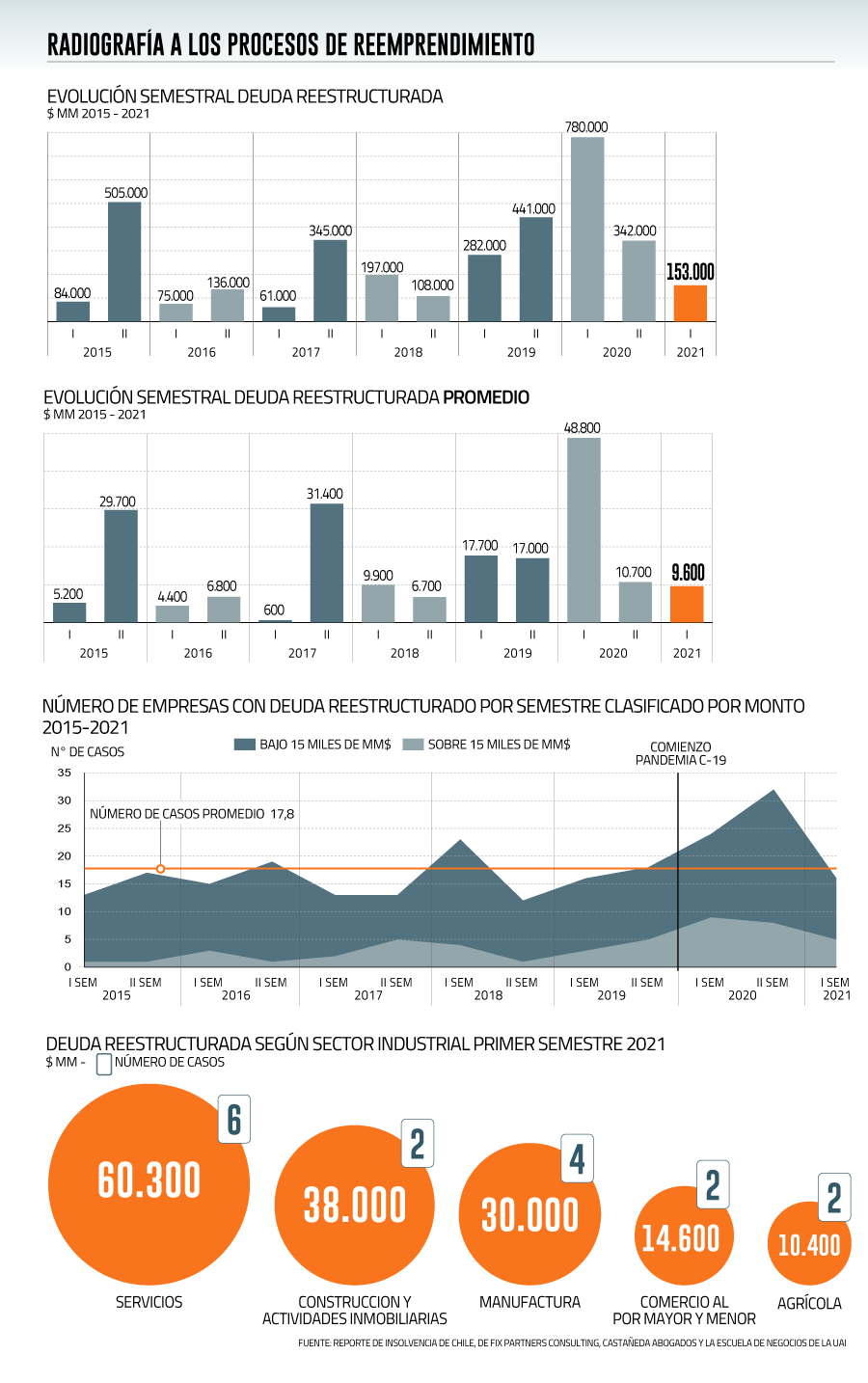

Según el Cuarto Reporte de Insolvencia -elaborado por la Universidad Adolfo Ibáñez, Castañeda Abogados y Fix Partners-, en los primeros seis meses de 2021, el monto reestructurado fue un 80% menor que el acumulado en el primer semestre de 2020. Así, se pasó de $ 780.000 millones a $ 153.000 millones.

Los principales casos a junio de este año fueron Aceros Chile ($ 28.800 millones), Needish (Ex Groupon, $ 25.500 millones), Inmobiliaria Piamonte ($ 19.200 millones) e Intelecom ($ 17.500 millones).

La fuerte baja en los procesos de reestructuración se atribuye a los efectos de los estímulos monetarios del Banco Central, los programas IFE, los retiros del 10% de las AFP y los créditos con garantías estatales, entre otros. "Una de las principales hipótesis es que, por el lado de la demanda, el consumo fue fuertemente influenciado por todos los recursos que se pusieron a disposición para las personas (retiros de los 10%, ayudas IFE, extensión de plazos para pagos de créditos de consumo e hipotecario, entre otros). Además, el Banco Central hizo un trabajo notable de política monetaria con reducciones históricas de tasas de interés. Esto permitió que varias empresas tuvieran importantes incrementos de ventas durante los últimos 12 meses", explicó Luis Felipe Castañeda, socio de Castañeda Abogados, estudio especializado en Insolvencia y Reestructuración Financiera.

Ernesto Solís, socio de Fix Partners Consulting, añadió: "Por el lado de la oferta, el apoyo con crédito de garantías estatales, reducción de impuesto a la renta para PYMEs, la ley de protección de empleo, entre otras medidas, permitieron que varias empresas pudiesen cubrir sus necesidades operacionales, con suficiente liquidez para sobrellevar los meses de baja demanda".

Los riesgos para 2022

Castañeda considera difícil vaticinar las perspectivas para las reorganizaciones concursales en el segundo semestre de 2021 y el próximo año. "Los pronósticos que se hicieron en que un número importante de empresas se acogiesen a una reestructuración no se cumplieron", reconoció.

Sin embargo, dijo que es importante acotar que el número de empresas en liquidación sí ha aumentado en los últimos 12 meses. "Esto pudiese indicar que las empresas que estaban en una posición financiera/operacional muy deteriorada no pudieron resistir la crisis económica/sanitaria y no tenían ninguna opción de viabilizar el negocio, y tuvieron que ser liquidadas", sostuvo el abogado.

Según el reporte, en el primer semestre se contabilizaron 16 procesos de liquidación de compañías, y en todo el año pasado la cifra fue de 38, mientras que en 2019 fueron 34.

A juicio de Solís y Castañeda, lo correcto sería proyectar los factores de riesgo para las empresas en 2022.

"Un entorno político incierto, que ya ha impactado en la volatilidad del dólar y en la del mercado de capitales, una inflación entre 4-5%, un costo de endeudamiento más alto, una disminución en el consumo, y por ende una reducción en las ventas, un mayor nivel de endeudamiento, el término de los períodos de gracia de los créditos con garantía estatal y el riesgo de abastecimiento por la crisis logística global, son factores que afectarán negativamente a las empresas el 2022", coincidieron.

Por otra parte, señalaron que las tasas de interés más altas y un complejo escenario político harán que las exigencias de los acreedores para aprobar los acuerdos aumenten.

"Ya no se podrán usar acuerdos estándar y deberán elaborarse instrumentos jurídicos y financieros más complejos", indicó Castañeda.

¿Hay un sector económico -por ejemplo, el hotelero- que se proyecte con un mayor número de procesos de reorganización en los próximos meses? "Probablemente muchos sectores van a constatar que la vuelta a la normalidad también implica un mayor costo fijo e incremento en los GAV (valor de mercado de los activos). En ese escenario, los procedimientos concursales de reorganización podrían disminuir.Pero esto debería ser transversal y no sólo afectar a uno o más sectores específicos", señaló el abogado. Además, destacó que hay que considerar que el próximo año podría avanzar el proyecto que modifica la Ley N° 20.720. "Y si bien faltaron aspectos relevantes a mejorar, al menos haría los procesos concursales más accesibles", afirmó.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok