Las claves para entender el conflicto en el sistema de medios de pagos que protagonizan bancos, retail y la FNE

Judicializado en el Tribunal de la Libre Competencia, la industria intenta transitar desde un modelo de tres partes a uno de cuatro. Desde que que Transbank ingresó una consulta, comenzó el fuego cruzado.

Por: Daniel Vizcarra

Publicado: Martes 13 de octubre de 2020 a las 04:00 hrs.

Noticias destacadas

La mecha la encendió el Tribunal de la Libre Competencia (TDLC), en un terreno donde había mucha pólvora esparcida y que tiene actores de peso que, a medida que pasan los meses, se atrincheran en sus posiciones asesorados por los mejores estudios de abogados del país.

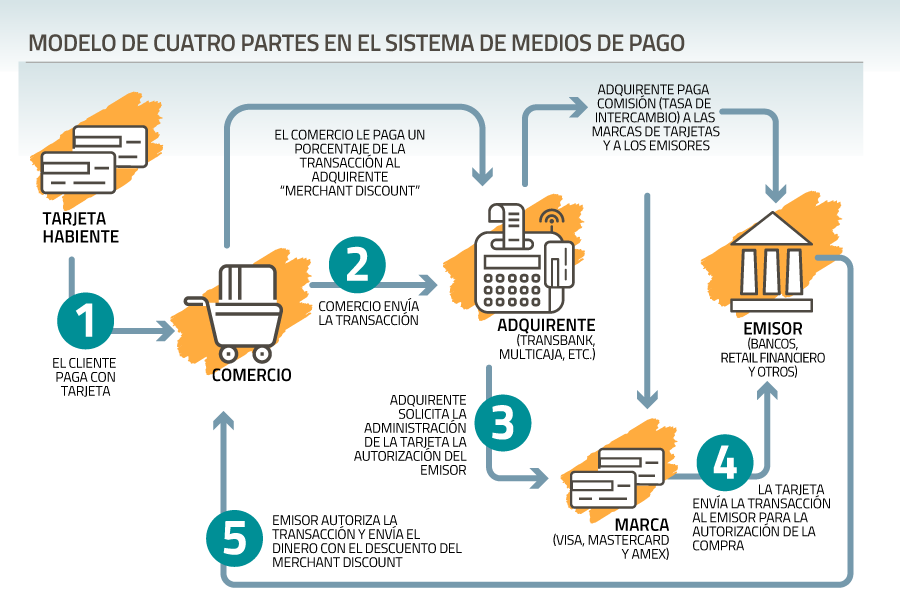

Numerosos términos en inglés y siglas complejas de entender son parte del complejo entramado del sistema de medios de pagos de Chile, que intenta dar el salto y pasar desde el actual modelo de tres partes a uno de cuatro (ver infografía). Todo, para que las personas y pequeños comercios accedan a precios más competitivos.

El mercado, dicen los expertos en el tema, es crítico para el país. De acuerdo con cifras de la Comisión para el Mercado Financiero (CMF), solo en julio se realizaron 30,4 millones de compras con tarjetas de crédito, por un monto equivalente a US$ 2.183 millones.

Enfrentados en el TDLC y la Corte Suprema, el diverso ecosistema de actores del mercado de medios de pago intenta ganar la batalla.

El inicio de la pugna

En diciembre de 2016 Farmacias Cruz Verde abrió los fuegos. La cadena ingresó en el TDLC una consulta señalando que el sector pagaba a Transbank más que otros comercios similares. “El rubro farmacias debe pagar comisiones significativamente más altas que otros establecimientos comerciales similares, tales como supermercados y minimarkets, sin que exista justificación alguna para ello”, señaló la firma en esa ocasión.

El caso pasó a la Corte Suprema, la que recién a fines de 2019 emitió un fallo que terminó por provocar un remezón en la industria de medios de pago, ya que Transbank, el adquirente con la posición dominante en el mercado, tuvo que pasar a un modelo de cuatro partes.

Este nuevo esquema consiste en que los emisores de tarjetas de crédito, débito y prepago, que son los bancos, cooperativas y el retail, y el adquirente que procesa el pago y afilia a los comercios, como Transbank, Multicaja u otros, operan en forma separada. A estos se suman los comercios y los tarjetahabientes (usuario de una tarjeta de crédito y débito), con lo cual se componen los cuatro actores en este nuevo modelo.

De esta forma, las tarifas ya no son fijadas únicamente por Transbank y los bancos, sino que también entran en el tablero las marcas de tarjetas internacionales, como por ejemplo, Mastercard, Visa o American Express.

Por cada compra que se realiza con un plástico, Transbank recibe una comisión, llamada “Merchant Discount”. Entre un 80% y un 85% de ese cobro lo fijan las marcas de tarjetas, a través de la “tasa de intercambio”, que corresponde a la remuneración por transacción que reciben los emisores de tarjetas de los adquirentes y a los costos de licencias de las marcas, mientras que el porcentaje restante llega a Transbank y es llamado “Margen Adquirente”. Actualmente, el margen adquirente que percibe Transbank por cada transacción varía entre un 0,01792% y 0,64512%.

El consultor de Continuum, Ricardo Alfaro, afirma que uno de los beneficios de transitar de un modelo de tres a uno de cuatro partes será la disminución del Merchant Discount.

“Hay una especie de promesa en el cambio de un modelo de tres partes a uno de cuatro de que traería un beneficio, que es disminuir la comisión hacia los comercios. Eso no está claro aún, porque todavía no ingresan nuevos adquirentes en el sistema”, afirma.

Para el director del Centro de Regulación y Competencia de la Universidad de Chile, Francisco Agüero,este mercado “es crítico. La historia no funciona sin pagos. Esto es como el orden público económico”.

La jugada de Transbank

El primer gran cambio del sistema ocurrió a fines de 2018, cuando Banco Santander, accionista del 25% de Transbank, anunció su salida de la sociedad para tomar un camino propio a través de su red “Getnet”, que ya fue probada con suerte en Brasil.

Luego, en 2019 BancoEstado sorprendió con el lanzamiento de “Compre Aquí” y Bci, -también accionista de Transbank- anunció una alianza con la estadounidense especialista en este mercado, EVO Payments.

El escenario definitivamente había cambiado. Sobre todo, cuando entró el gobierno a través del Ministerio de Hacienda, sentando a todas las partes a conversar y realizar una transición al esquema de cuatro partes.

Ante el asedio, Transbank recogió el guante y trajo a Chile al exSantander especialista en medios de pagos, Patricio Santelices, para liderar su transformación. Pero en el camino se encontró con baches. Y no pocos. Principalmente la Fiscalía Nacional Económica (FNE), que establecía una serie de exigencias para que la sociedad bancaria se cambiara de modelo.

Finalmente, a inicios de año la FNE y Transbank alcanzaron un acuerdo prejudicial y propusieron al TDLC una transición al modelo de cuatro partes.

El trato evitó alzas de cobros a 135 mil comercios, absorbiendo Transbank esos costos hasta marzo del próximo año, ya que en abril de 2021 comenzará a elevar sus tarifas.

En los primeros seis meses bajo este incipiente esquema, que comenzó a operar desde abril de 2020, se realizaron 626 millones de transacciones conectadas entre sí, las que equivalen a unos US$ 21.553 millones.

El comercio activa la ofensiva

En mayo de 2020 Transbank ingresó una consulta en el TDLC para que aprobara su nuevo modelo tarifario. Dicha acción ha permitido que todos los actores del sistema de medios de pago puedan participar del proceso, transparentando sus posiciones, lo que ha transformado el expediente en el Tribunal en un espacio de fuego cruzado entre las partes.

El comercio es uno de los actores más activos en el debate, sobre todo representado por Farmacias Cruz Verde, Farmacias Ahumada y Walmart, entre otros.

De acuerdo con lo que han expresado en la consulta, de aprobarse el modelo de tarifas bajo un esquema de cuatro partes presentado por Transbank, el Merchant Discount que cobraría por transacción se vería elevado, ya que se abre la posibilidad de que las tasas de intercambio que fijan las marcas de tarjetas, -el mayor componente de esta comisión-, tenderían al alza.

Desde el comercio estiman que las marcas de tarjetas tienen incentivos para subir dichos cobros, debido a que les permitiría ser más atractivas para los bancos con las que pueden crear redes de tarjetas. Esto, principalmente porque las tasas de intercambio se encuentran desreguladas. Por eso, apuntan, Transbank debería volver al antiguo Plan de Autorregulación Tarifaria (PAR) establecido en 2005.

Otros actores que han entrado en la discusión son las FinTech. Las firmas tienen algo que decir en el debate, ya que algunas de ellas operan como Proveedores de Servicios de Pago (PSP) en el sistema de medios de pago, es decir, subadquirentes. Estos apuntan que, una vez acabado el periodo de transición de Transbank, el 31 de marzo del próximo año, la adquirencia se vería afectada y consolidaría a Transbank como el único prestador.

La decisión del TDLC

Para poner orden en la discusión, el TDLC decidió a fines del mes pasado abrir un proceso para evaluar dictar instrucciones de carácter general en el sistema de medios de pago, tras detectar eventuales fallas de mercado.

Una decisión que sorprendió a los diferentes protagonistas de la industria fue que el TDLC rechazó la idea de incidir en las tasas de intercambio, considerado por muchos como la piedra de tope del buen funcionamiento de este sector.

El Tribunal decidió esperar a que el Ministerio de Hacienda, el que anunció en mayo un proyecto de ley para regular estas comisiones, ingrese dicha iniciativa en el Congreso Nacional. Para eso, el jueves envió un oficio a Teatinos 120 para que le respondiera en no más de diez días hábiles el estado de avance de este proyecto.

"Dado que las tasas de intercambio no las definen las empresas adquirientes, sino las marcas de tarjeta (visa, mastercard, american, etc.), las empresas adquirientes competirán ya sea por proveer un servicio de mejor calidad o reducir sus costos siendo más eficientes en su operación, y esto no depende completamente de cuán alta o baja sea la tasa de intercambio. Con el modelo de 4 partes que se busca implementar, ahora se vuelve más relevante la discusión sobre la conveniencia o no de regular las tasas de intercambio", señala el académico del Departamento de Control de Gestión y Sistemas de información de la Facultad de Economía y Negocios de la Universidad de Chile, Harold Contreras.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok