La semana donde la incertidumbre cobró su precio en Wall Street

Las repercusiones de las medidas económicas y la serie de datos negativos amenazan con poner fin al “excepcionalismo estadounidense”. Ayer, el S&P 500 cerró su peor semana del año.

Por: Francisco Noguera

Publicado: Sábado 8 de marzo de 2025 a las 04:00 hrs.

Foto: Bloomberg

Noticias destacadas

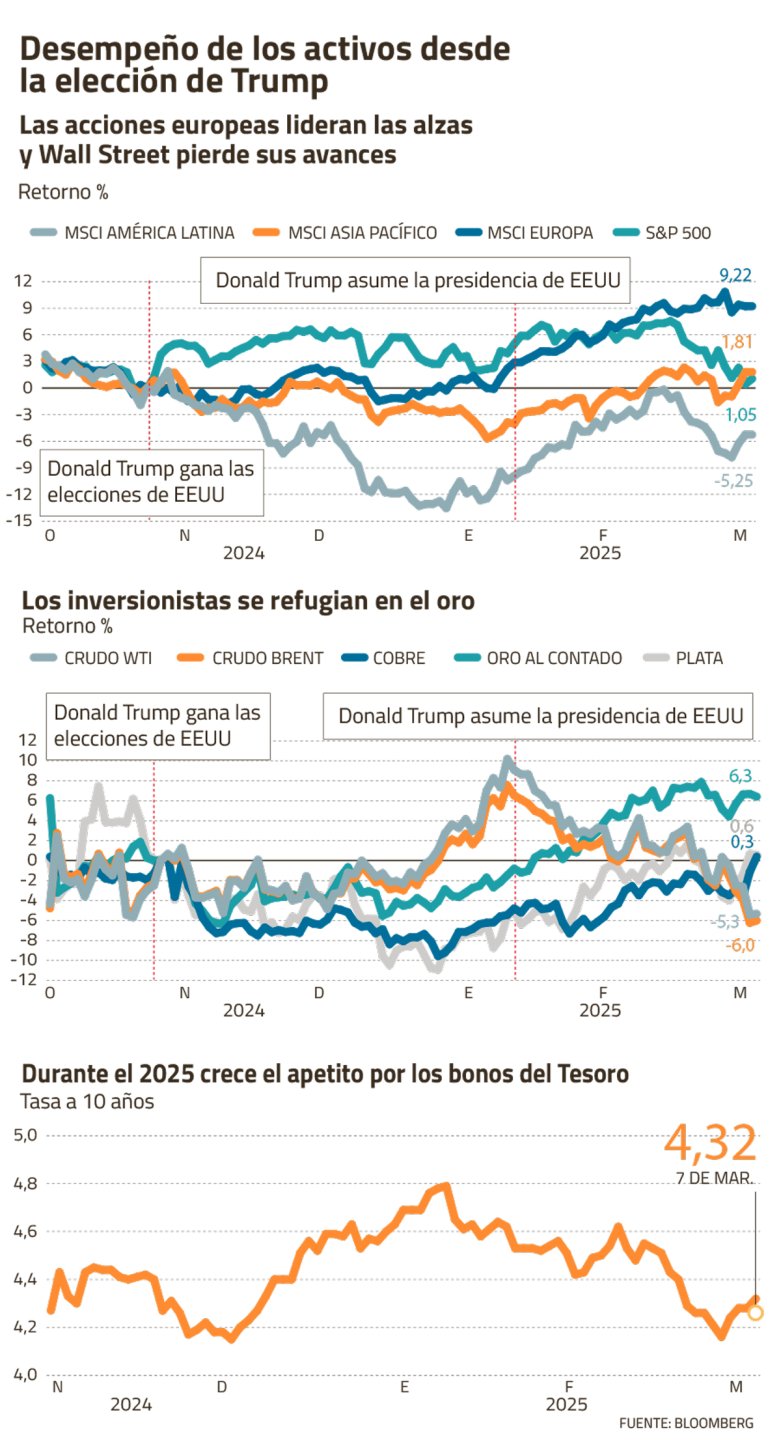

Incertidumbre y volatilidad. Esas son las palabras que mejor describen el ánimo actual del mercado.La postura del Gobierno de Estados Unidos dejó claro a los inversionistas que los anuncios de aranceles no son solo una estrategia de presión política, sino que podrían convertirse en una realidad con profundas implicancias para la economía global. El panorama gatilló correcciones en los precios de los activos globales, con la mayor economía del mundo liderando las caídas.Pese a que el viernes el discurso del presidente de la Reserva Federal (Fed), Jerome Powell, devolvió cierto optimismo al mercado, el S&P 500 no pudo escapar de su peor semana desde septiembre del 2024 tras caer un 3,2%. En medio de un menor apetito por el riesgo, los bonos del Tesoro estadounidense a 10 años cerraron con una tasa del 4,3%, registrando una caída de 20 puntos base en lo que va del año.Al contrario, en Europa, el Stoxx 600 cerró con una caída más suave —menor al 1%— y los rendimientos de los bonos gubernamentales escalaron ante un escenario de mayor gasto fiscal para financiar inversiones en defensa.La dualidad de los escenarios también se reflejó en las monedas: en los últimos cinco días, el dólar index retrocedió un 3,5% y el euro escaló un 4,5%.

La nueva era

Bajo este escenario, en el mercado se habla de una nueva era donde Trump parece estar poniendo fin al “excepcionalismo estadounidense”. Una narrativa que hace solo semanas protagonizaba las proyecciones de los analistas.

El impacto está relacionado con un aumento de las probabilidades de una recesión en la mayor economía del mundo, que se vería afectada por los efectos de los aranceles en la inflación y que se suma al arsenal de datos económicos negativos de las últimas semanas, que muestran un deterioro en el empleo y en la confianza de los consumidores y de las empresas en EEUU.

“Estamos frente a un nuevo escenario. Lo que ocurrió refleja un cambio profundo en la narrativa proteccionista de Estados Unidos: los aranceles dejarán de ser simplemente una táctica de negociación para alcanzar objetivos de seguridad nacional y geopolíticos, y se convertirán en una herramienta económica con el propósito de corregir el déficit comercial y fiscal estadounidense, además de fomentar la recuperación de la industria nacional, incluso a costa del posible dolor económico a corto plazo”, indicó el Head de Estrategia de Inversiones de Sura Investments, Mauricio Guzmán.

La analista de mercados internacionales en XTB Latam, Emanoelle Santos, agregó: “Los inversionistas están cada vez más convencidos de que las tensiones comerciales se traducirán en un menor crecimiento global”.

Junto con lo anterior, en el mercado advierten que la búsqueda de reducción del déficit fiscal por parte de Trump pone en peligro los altos flujos de capitales que vienen impulsando el auge de los activos estadounidenses.

“Existe una relación circular: los flujos impulsan los rendimientos bursátiles y los altos retornos atraen más inversiones. Esto ha favorecido el desempeño de EEUU frente a otros mercados. Sin embargo, si los flujos de inversión se reducen, la brecha de valoración entre los mercados estadounidenses y el resto del mundo podría estrecharse”, señaló el gerente de Inversiones de Axa Investments Managers, Chris Iggo.

Al alero de las dudas sobre la mayor economía del mundo, Europa parece resurgir con consensos políticos para aumentar su gasto público, lo que impulsaría su economía.

“Lo que se está cotizando es que Europa ‘despierta’ ante la presión de EEUU para invertir en defensa. Además, por el momento Trump no ha puesto aranceles generalizados a Europa como sí ha hecho con otros países”, apunta la directora de Análisis y Estrategia de Renta4, Natalia Aguirre.

Desde España, Aguirre agregó que la última guerra comercial dejó aprendizajes, ya que en ese entonces se vieron caídas generalizadas en las bolsas globales en torno a doble dígito tras una reducción en las rentabilidades de las empresas. “Aún es pronto para dimensionar el impacto, pero las caídas hasta el momento han sido moderadas en el caso de la bolsa americana”, apuntó.

Una caída que recién parte

El mal comienzo de año de la bolsa estadounidense se da en medio de sus altas valorizaciones, y las expectativas de que vuelva a registrar años gloriosos como 2023 y 2024 se están desvaneciendo. Incluso, el hecho de que el 75% de las compañías del S&P 500 superó las proyecciones de resultados de 2024, con ganancias creciendo un 13% año contra año y ventas un 5%, no ha sido suficiente para justificar los precios de los activos.

Los inversionistas temen que el aumento de costos para las empresas estadounidenses, sumado a la posible contracción del comercio internacional, reduzca las ganancias corporativas en los próximos trimestres.

En ese sentido, las empresas del S&P 500 obtuvieron casi US$2 billones (millones de millones) en ganancias operativas el año pasado, y estas mismas empresas enfrentarán gran parte del costo de los aranceles, por lo que tendrán que absorber o trasladar estos costos en los próximos meses cuando los aranceles comiencen a regir.

La estratega de XTB Latam detalló que “las industrias más afectadas por el conflicto comercial incluyen el sector manufacturero, en especial el automotriz, que depende de cadenas de suministro integradas entre EEUU, Canadá y México. La tecnología también enfrenta riesgos, ya que los aranceles a China podrían encarecer los insumos esenciales para la producción de semiconductores y dispositivos electrónicos.

En el sector agrícola, la respuesta de China y otros socios comerciales con aranceles a productos estadounidenses amenaza las exportaciones del país”.

Al contrario, Europa aún mantiene su buen comienzo de año, con el índice MSCI regional subiendo casi un 10%. ¿La razón? Los portafolios de los inversionistas aumentan su ponderación a la región luego de que el rally de Wall Street parece agotarse, la economía europea mejora sus proyecciones y las empresas han sorprendido en 2024 con un aumento del 2% en sus utilidades, frente a la contracción proyectada.

Refugio en la renta fija

La visión de que la inflación y las tasas de interés seguirán siendo estructuralmente más altas en el mundo postpandemia se ha ido reforzando con los últimos acontecimientos. Sin embargo, el temor a una desaceleración económica en EEUU ha impulsado la demanda de activos seguros, lo que ha llevado a una caída en los rendimientos de los bonos del Tesoro.

Esta semana, el rendimiento del bono a 10 años cayó a su nivel más bajo desde octubre de 2024, un rally que está ayudando a compensar la debilidad de las acciones de EEUU.

Bajo este escenario, en Citibank aumentaron la asignación a bonos de grado de inversión en EEUU, ya que ven oportunidades en rendimientos muy por encima de los niveles pandémicos.

Una estrategia que comparte la analista de XTB Latam, quien considera que la renta fija de alta calidad podría beneficiarse en el corto plazo. Mientras que desde Renta4, se enfocan principalmente en seguir invertidos en plazos cortos.

De todas formas, la incertidumbre sobre hasta qué punto podría llegar la escalada de la inflación y qué pasará con la política monetaria no está clara. “Un cambio en las expectativas de recortes podría resultar en un aumento de las tasas de interés, lo que reduciría los rendimientos de la renta fija. Sin embargo, los aranceles también tendrían un efecto contrario. Si las políticas arancelarias terminan afectando las expectativas de crecimiento de Estados Unidos, esto podría llevar a un escenario de baja inflación por menor demanda”, explicó Guzmán de Sura Investments.

Baja el rey dólar

Pese a la reconfiguración que está experimentando el mercado, hay un factor que llama más la atención: la caída del dólar. Contrario a lo esperado, la divisa llegó a su nivel más bajo en tres meses, reflejando el temor a un debilitamiento de la mayor economía del mundo.

En cuanto a los commodities, el riesgo de una guerra comercial ha incrementado la volatilidad en sus precios. El petróleo Brent ha disminuido su valor en medio de los temores de un exceso de oferta procedente de EEUU y una menor demanda del mercado. En contraste, el oro sigue siendo un activo refugio atractivo, mientras que el precio del cobre ha reaccionado positivamente ante las expectativas de nuevos anuncios de estímulos fiscales en China. De todas formas, en el mercado advierten que el precio del metal rojo podría verse desafiado por la guerra comercial y caídas en su demanda.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

MOP descarta impacto en la construcción de Red de Hospitales del Biobío ante solicitud de quiebra de OHLI

El seremi de Obras Públicas del Biobío aseguró que la insolvencia de la filial de montaje industrial del holding OHL no afectará la construcción de los cuatro recintos médicos ni las obras viales en curso.

Comercio bajo presión: boom de restaurantes y alojamientos, pero con menos trabajadores

Un análisis de la CNC revela el escenario pospandemia que registra el sector. Los gremios del rubro apuntan a la reducción de la jornada laboral y a la crisis de seguridad como factores determinantes.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok