Los fondos de inversión en Chile viven su mejor momento. Las cifras así lo reflejan. A junio de este año la industria administraba un poco más de US$ 21.600 millones –su máximo histórico- lo que según las estadísticas a la Asociación Chilena de Administradoras de Fondos de Inversión (Acafi), representa un alza de 8,6% respecto a marzo.

Pero dentro de las categorías de los fondos hay una que se lleva todas las miradas: Private Equity. Estos son vehículos que invierten en empresas privadas y que en Chile han logrado consolidar el fuerte crecimiento que comenzaron a experimentar desde 2014.

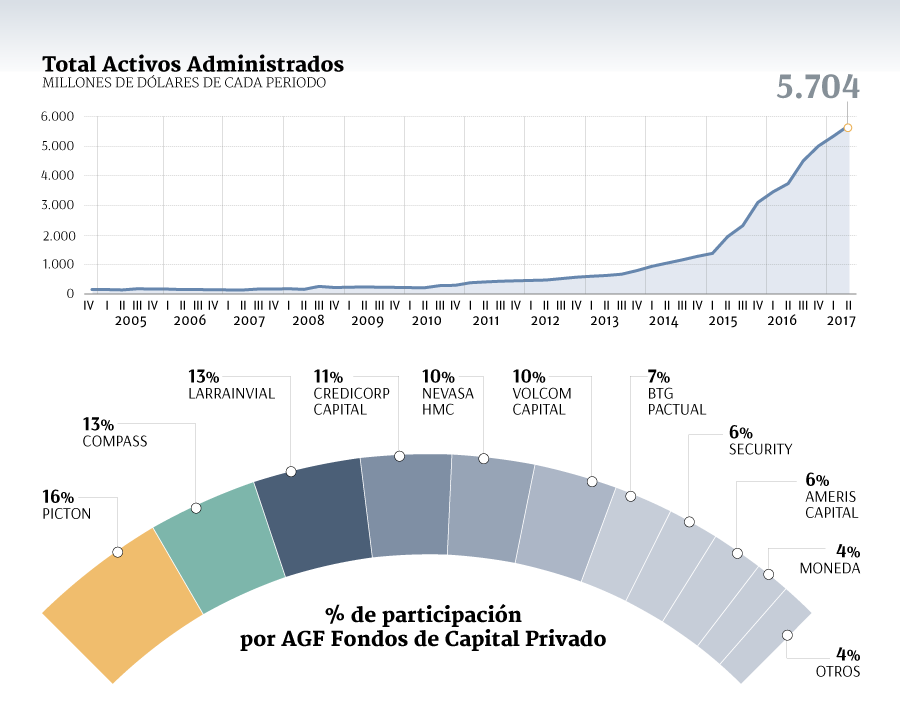

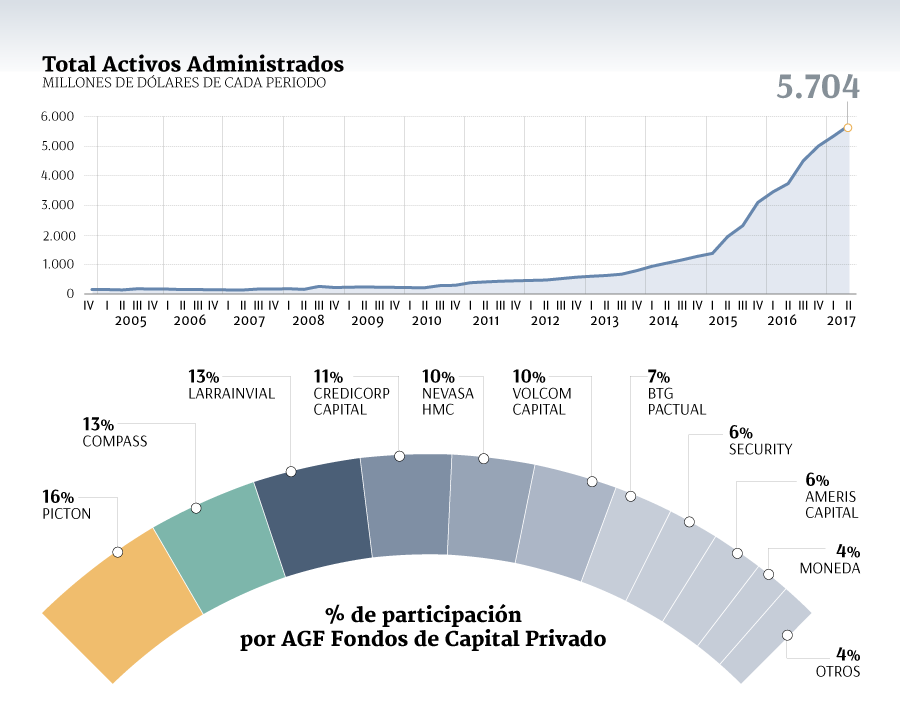

Considerando esto es que la clasificadora ICR lanzó un informe del sector donde enfatiza que el "boom del private equity está lejos de terminar", añadiendo que los activos que tienen a mitad de año alcanzan a US$ 5.704 millones, lo que es un crecimiento de 52% respecto al mismo periodo del año anterior. Además con lo que tienen administrado hoy acaparan el 26,3% dentro de la industria, siendo solo superado por los fondos de deuda que representan cerca del 32%.

¿Qué explica este fenómeno? Desde ICR indican que esto se origina en la mayor preferencia por activos alternativos por parte de los inversionistas, "especialmente en un contexto marcado por un mal desempeño en los mercados accionarios (2014-2015) y en renta fija (2017)", lo que obligó a los inversionistas a buscar otros focos de inversión, siendo los private equity uno de los preferidos.

En relación al número de los fondos estos llegan a 95, lo que evidencia el potente crecimiento, ya que a fines de 2013 no llegaban ni a 30. En dichos términos, los private equity alcanzan una participación relativa de 31% dentro de la industria, consolidándose en el primer lugar, superando por un buen margen a fondos inmobiliarios (23,1%) y fondos de deuda (21,4%).

Con los últimos datos disponibles de la Acafi, se observa que los activos administrados de los fondos de capital privado se concentran preferentemente en cinco actores, dentro de los que destacan Picton AGF y Compass Group Chile, que ostentan el 16% y 13% respectivamente. Asimismo, la participación de los 5 primeros actores asciende a 63,5%.

Tipos de fondos private equity

De acuerdo a la descripción que hace ICR, los fondos chilenos private equity se clasifican en:

• Capital de Riesgo: orresponden a aquellos fondos que invierten en empresas desde su creación o etapas tempranas (Venture Capital). Esta inversión se caracteriza por su alto riesgo y retorno potencial.

• Capital de Desarrollo: Corresponde a la inversión en empresas en periodo de crecimiento.

• Buyout: Corresponde a aquellos fondos que invierten en empresas consolidadas e incluso contemplan la toma de control de estas compañías.

• Feeder Funds: Esta categoría contempla la inversión en cuotas de otros fondos que inviertan en private equity. Generalmente, estos fondos se encuentran invertidos en instrumentos administrados por importantes gestoras internacionales, como KKR, Carlyle Group, Partners Group entre otros.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok