Los 10 cambios que busca impulsar el gobierno para darle otro rostro al esquema tributario vigente en el país

La propuesta se estructura en torno a cuatro iniciativas legislativas, dos de las cuales se presentarán al Congreso este mes, mientras que las restantes se concretarán en el cuarto trimestre.

Por: Por M. Toledo, R. Lucero y S. Valdenegro

Publicado: Lunes 4 de julio de 2022 a las 04:00 hrs.

Noticias destacadas

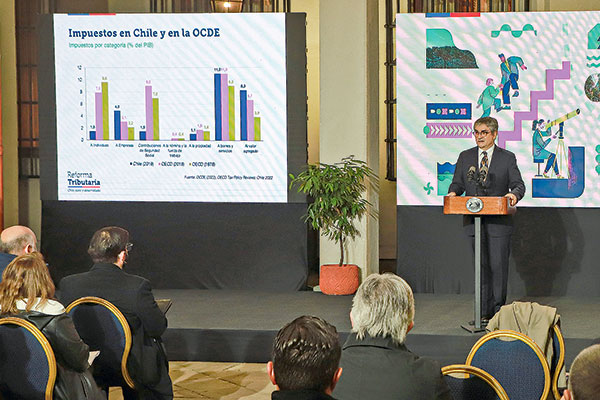

El viernes el gobierno inauguró un nuevo y esperado capítulo: la presentación ante la ciudadanía del proyecto de reforma tributaria, cuya recaudación -del orden de US$ 12 mil millones- apunta a financiar el programa con el que llegó a La Moneda el Presidente Gabriel Boric.

La propuesta se estructura en torno a cuatro iniciativas legislativas, dos de las cuales se presentarán al Congreso este mes, mientras que las restantes se concretarán en el cuarto trimestre. Las dos primeras se refieren a un proyecto de ley que incorpora cambios al Impuesto a la Renta, un impuesto a la riqueza, limita exenciones e introduce medidas contra la elusión y evasión fiscal. El segundo componente es un paquete de indicaciones al proyecto de ley sobre royalty minero que se tramita actualmente en el Senado. A continuación, el detalle de los cambios en carpeta.

1. Impuestos más altos desde los $ 4 millones mensuales

El gobierno cumplió su compromiso de no ampliar la base de contribuyentes que pagan impuesto a la renta, y más del 97% mantendrá su carga tributaria. En el modelo actual, el impuesto Global Complementario contempla ocho tramos -el primero exento- con tasas marginales (o sea, que se aplican sobre los ingresos que superan cada tramo) y que van desde 4% a 40%.

La reforma propone mantener el panorama para los primeros cuatro tramos, pero desde el quinto -que comprende a quienes reciben entre 70 y 90 Unidades Tributarias Anuales (UTA), o bien desde $ 4.030.000 a $ 5.181.000 al mes- la tasa marginal subirá a 26%, desde el 23% actual.

Claudio Bustos, abogado tributarista y socio fundador de Bustos Tax & Legal, explica que en los tramos siguientes se modifican las bases y tasas.

Para el sexto aplicará una tasa marginal del 35% a quienes perciben hasta $ 6.331.000 mensuales, superior al 30% actual. En el séptimo la tasa será de 40% -desde 35% hoy-, y considerará hasta los $ 8.057.000 al mes. El octavo y último tramo gravará con una tasa marginal de 43% -superior al tope de 40% vigente- a las rentas mensuales superiores al tope del tramo anterior.

Bustos detalla que, “en definitiva, se baja la base de los tramos más altos, para dejarlos sujetos a una tasa marginal mayor de impuesto”.

2. Desde los US$ 4,9 millones se gravará la riqueza

Aplicar un impuesto a las personas más ricas del país fue una de las promesas icónicas del Presidente Gabriel Boric, que se materializará en la reforma. Este gravamen contempla dos tramos, y considerará a las personas naturales con domicilio o residencia en Chile, que tengan un patrimonio -en Chile o en el exterior- desde los US$ 4,9 millones.

El primer tramo comprende entre ese piso hasta US$ 14,7 millones -equivalentes de 6.000 a 18.000 UTA- y se les aplicará una tasa marginal del 1%. El segundo va desde los US$ 14,7 millones en adelante -o más de 18.000 UTA-, con una tasa de 1,8%.

Para evitar la doble tributación, otros impuestos patrimoniales -como el impuesto territorial, la sobretasa de impuesto territorial, y la tasa de diferimiento de impuestos personales- podrán usarse como crédito contra este impuesto.

El Servicio de Impuestos Internos (SII) entregará la pauta para la tasación de bienes afectos a este impuesto, que se detallará en el proyecto de ley, pero incluirá participación en sociedades, inmuebles, vehículos, portafolios de inversiones e instrumentos financieros, entre otros. Los bienes que no aparezcan en esta lista no se tendrán que declarar, a menos que su avalúo sea mayor a US$ 100.000. El gobierno calcula que 6.300 personas serán gravadas con este impuesto, y deberán declararlo anualmente.

3. Se restringe beneficio a intereses por hipotecarios

Los créditos hipotecarios forman parte del grupo de exenciones tributarias que fueron seleccionadas para ser objeto de cambios en la reforma que impulsa el gobierno.

Actualmente, todos los intereses que se deben pagar por créditos hipotecarios se pueden descontar del cálculo anual de la base imponible. Esto se traduce en que, en la normativa vigente, no existe un máximo de créditos de este tipo que estén afectos a la exención, pero sí un monto tope, de 8 UTA por crédito, o bien de $ 5.591.808.

La reforma presentada el viernes plantea limitar la deducción de intereses que provengan de créditos hipotecarios a solo uno de ellos, en los casos que una persona tenga más créditos de este tipo vigentes que generen intereses.

Por ejemplo, si una persona tiene tres hipotecarios que generan intereses, solo uno de ellos podrá descontarse de la base imponible.

Lo que no está claro es cómo aplicará la medida en la práctica para quienes tienen más de un crédito hipotecario vigente. Por ejemplo, cuál de ellos será el que seguirá estando exento, y cómo se tomará la decisión.

Este punto fue levantado por los economistas que fueron convocados por el gobierno entre 2020 y 2021 para analizar el conjunto de exenciones, luego de un informe elaborado por la OCDE y el FMI.

4. Arriendos y cuidados familiares con foco en la clase media

La reforma reconocerá que los arriendos de viviendas, así como los cuidados de niños, personas mayores, o con discapacidad, son gastos en los que incurren permanentemente las familias, viéndose más perjudicadas -en muchos casos- las de clase media.

Así, se contemplan dos medidas tributarias enfocadas en estas áreas, beneficios que Alex Mansilla, partner de Tax & Legal de HLB Surlatina Chile, dice que son “muy anhelados por la clase media chilena, y que desde hace mucho tiempo existen en otros países”.

La primera apunta a crear una exención que permite deducir de la base imponible del impuesto global complementario los gastos por arriendo que se incurran, con un tope de $ 450.000 al mes. Esto significa que, por un ejemplo, si una persona gasta en arriendo $ 1.000.000 al mes, podrá deducir de su base de impuestos hasta $ 450.000 de ese gasto y tributar solo por $ 550.000.

La segunda exención estará enfocada en cuidados familiares, y aplicará para quienes cuidan a menores de dos años, y para quienes se encargan de personas con grados de dependencia severa. Se podrán deducir de la base imponible del global complementario los gastos asociados a servicios de cuidado de dichos grupos. En este ítem, el tope del descuento será de $ 550.000 al mes.

5.Tasa de 22% para las ganancias de capital bursátiles

El llamado sistema “semi dual” que establece la reforma tributaria también implica cambios para el sistema financiero nacional.

En específico, tocará a las ganancias de capital en instrumentos bursátiles, como acciones, bonos corporativos y varios otros.

El sistema impositivo actual establece una tasa preferente de 10% a dichas transacciones, pero la propuesta del Ejecutivo plantea que se homologue su tratamiento al de otros dividendos.

Esto implicaría que la tasa impositiva que se aplicará a las ganancias de capital en instrumentos bursátiles aumentará desde 10% a 22% -similar al impuesto a las rentas del capital, aplicado sobre los dividendos o retiros efectuados desde una empresa-, el que contará con la posibilidad de reliquidarse en el impuesto global complementario.

En Chile, la ganancia de capital se entiende como la diferencia entre el precio que se pagó como inversión inicial y el precio que se obtiene al vender, cuando el valor de la venta es mayor, obteniendo así una ganancia, de acuerdo a la Comisión para el Mercado Financiero (CMF).

Por ejemplo, si se compra un instrumento en $ 100 y se vende en $ 150, se generan $ 50 de ganancia de capital.

La tasa del 10% se creó en 2021 para financiar la Pensión Garantizada Universal (PGU).

6. Un nuevo royalty para la minería

El proyecto sube la tributación de la gran minería del cobre, definida como aquellos explotadores con producción mayor a 50.000 toneladas métricas de cobre fino (TMCF) al año.

Su carácter será híbrido, pues combinará un componente sobre las ventas que oscilará entre tasas efectivas a 1% a 2% para productores entre 50.000 y 200.000 TMCF, y de 1% a 4% para aquellos con más de 200.000 TMCF; y otro componente con tasas de entre 2% y 32% sobre la rentabilidad operacional, para precios del cobre entre US$ 2 y US$ 5 la libra. Las tasas serán crecientes a medida que sube el precio del cobre.

El socio de Fischer y cía., Alex Fischer, dice que “faltan muchos detalles” sobre el tema. Pero, por ahora, considera “lamentable” que el proyecto insista en una estructura que recauda “significativamente” sobre montos brutos de ventas, independiente del resultado. “Esa estructura es una definición política, sin asidero técnico, que sacrifica inversión”, señala. También la califica como “discriminatoria”, porque trata de manera equivalente a todos los proyectos. “Esperaría que el Congreso modifique esta estructura, y enfoque la búsqueda de recaudación en el componente de rentabilidad operacional”, plantea sobre el esquema que busca reemplazar al vigente desde 2010 y que grava la renta operacional con tasas con tramos progresivos entre 5% a 34,5%.

7. Del sistema semi integrado al dual o semi dual

Bajo el nombre de sistema semi-dual se busca separar la tributación de las compañías de la de sus socios. Es decir, el pago de impuestos corporativos es independiente de lo que cancela el socio de esa empresa.

En la actualidad, un socio de empresa grande (ventas superiores a 75 mil UF promedio en los últimos tres años) puede descontar como crédito hasta un 65% de lo tributado por su empresa. Eso no va más. Para las Pyme que vendan hasta 75 mil UF, se mantendrá un sistema 100% integrado, donde los socios podrán descontar de sus impuestos personales la totalidad de lo pagado a nivel de empresa, explica el socio de Mena Alessandri & Asociados, Cristián Mena.

Además, el impuesto de primera categoría -o, sea para empresas- baja de 27% a 25%, siempre que ese 2% de diferencia se destine a aumentar la productividad de la firma, lo que se denominó “tasa de desarrollo”.

Además, se crea un impuesto a las rentas del capital (IRC) con tasa plana de 22% que se aplica a los dividendos pagados por las empresas a personas naturales.

Con este diseño, la tributación total de los dividendos, considerando impuesto de primera categoría e impuesto a las rentas del capital, no será superior a 43%, siendo igual a la tasa marginal máxima de los impuestos personales.

8. Registro de socios finales y norma antielusión

Entre las medidas para reducir la elusión y evasión fiscal destacan la creación de un registro de beneficiarios finales de empresas y la norma general antielusiva pasa a tener calificación administrativa.

Lo primero permitirá al Servicio de Impuestos Internos (SII) conocer a las personas naturales o contribuyentes de impuestos finales que reciben en última instancia las utilidades que genera cada compañía.

Lo segundo, explica la abogada de Recabarren & Asociados, Javiera Ruidíaz, implica que la calificación de un acto como elusivo-o sea, cuyo único fin era pagar menos impuestos- corresponderá al SII y no a los Tribunales Tributarios, como ocurre hoy. Dice que las facultades del SII se asemejan a aquellas generales de fiscalización, y, por tanto, en virtud de ellas, se emitan liquidaciones de impuestos -entre otros actos- realizando una calificación de elusión. Según la abogada del estudio Palma, Valentina Walker, podría deteriorar los derechos de los contribuyentes, ya que el SII sería “jueza y parte”. Cristián Bonacic, de Baker McKenzie, recuerda que en la reforma tributaria del 2014 ya se había planteado que el SII calificara los actos, pero finalmente se optó por radicar esa definición en la justicia especializada.

9. Pagarán impuestos ingresos por arriendos

El proyecto de reforma tributaria contempla la eliminación o reducción de una serie de exenciones vigentes hoy en el país. Una de ellas es la que beneficia a los ingresos percibidos por arriendos de viviendas DFL-2. Los rentas percibidas por hasta dos de estas propiedades no pagan impuestos hoy.

Así, de aprobarse la iniciativa en el Congreso, todos los ingresos generados por arriendos de inmuebles estarán gravados por el Global Complementario o con la nueva tasa plana de 22% para los dividendos, según el tramo en el que se encuentre cada contribuyente.

“El DFL-2 del año 1959 fue un instrumento concebido para incentivar a la alicaída economía de la época. Y hoy, en un escenario de incertidumbre jurídica nacional y de crisis económica internacional, medidas cómo esta son un evidente contrasentido”, señala el socio de Moraga & Cía, Álvaro Moraga.

Otro frente afecta a la renta presunta, que tendrá una reducción considerada “significativa” por el gobierno, permitiendo que solo accedan contribuyentes que califican como microempresarios. Este proceso se aplicará gradualmente, en dos etapas distribuidas en un plazo de dos años, fomentando que los contribuyentes que abandonan el régimen ingresen al sistema de transparencia tributaria.

10. Otro escenario para los fondos de inversión

Como parte del cuadro para terminar o limitar exenciones o beneficios tributarios, la propuesta del gobierno plantea que los fondos de inversión privados pasarán a ser contribuyentes de impuesto de primera categoría -como ocurre con las empresas-, salvo aquellos cuya política de inversión sea el capital de riesgo.

Como lo explica la Comisión para el Mercado Financiero (CMF), el capital de riesgo es una forma de financiar empresas que están naciendo y que no tienen un historial que permita confiar en sus resultados o tener la seguridad de que se recibirán retornos por el dinero que se le preste.

En paralelo, los fondos de inversión públicos mantendrán la exención de impuestos de primera categoría, sin embargo, una vez que repartan utilidades hacia una persona jurídica, los dividendos quedarán sujetos al impuesto de primera categoría.

Sobre este punto, el partner de Tax & Legal de HLB Surlatina Chile, Alex Mansilla, recuerda que actualmente los beneficios, rentas y cantidades generados por los fondos de inversión solo tributan a nivel de sus aportantes, a través de los impuestos personales que les correspondan.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

Ingevec cierra histórico 2025 con retorno de capital sobre 20% y backlog equivalente a 27 meses de ventas promedio

Niveles de ROE consistentemente sobre 20% son considerados altamente atractivos para la inversión. De hecho, la acción de Ingevec triplicó su precio en 2025 y tuvo uno de los mejores desempeños de la bolsa chilena.

La OCDE alerta por "inflación de calificaciones” e inequidades por distintas modalidades de contratos en el sector público en Chile

El organismo multilateral realizó propuestas centradas en el desarrollo de una arquitectura común de puestos de trabajo, el fortalecimiento de la movilidad y la mejora de la gestión del desempeño.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok