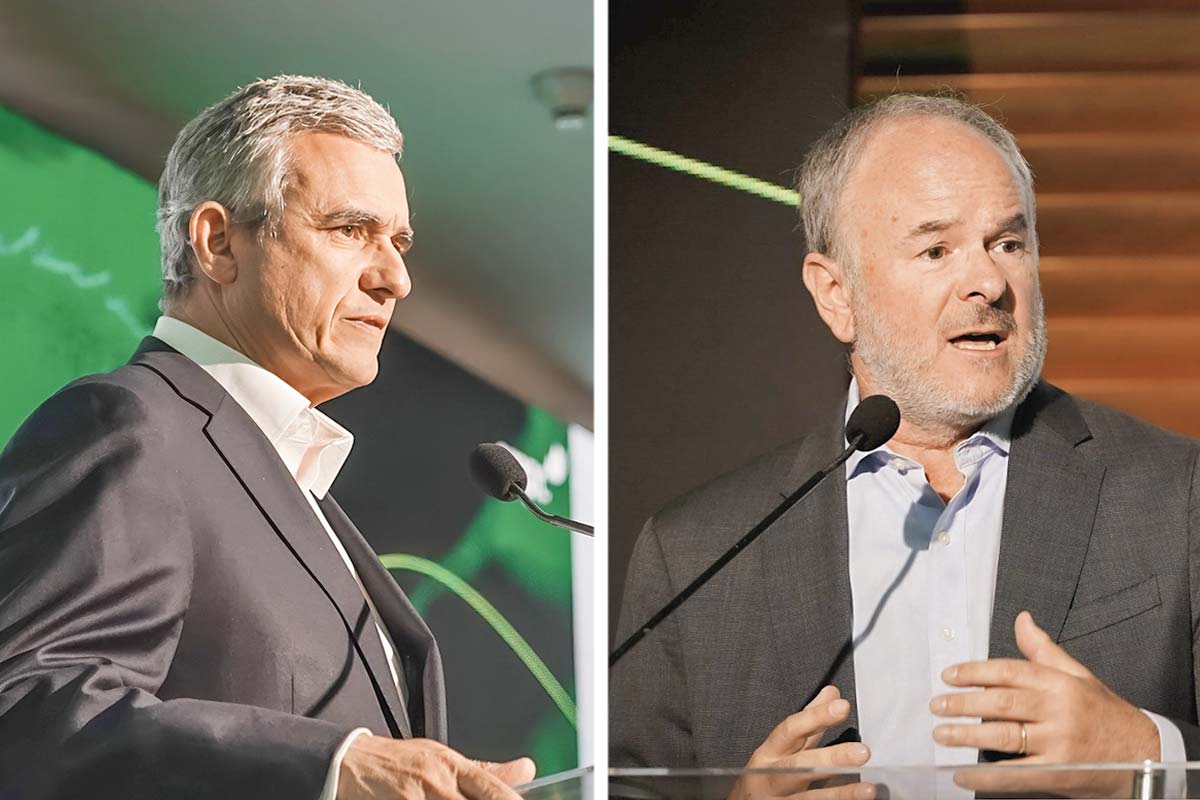

CMPC no tiene intenciones de esconder que enfrenta un momento crítico y lo quiso dejar claro en el Investor Day de la compañía realizado este martes. Fue en esa tónica que el presidente de la papelera, Bernardo Larraín Matte, se dirigió a su expectante audiencia en un salón de El Golf 50.

Larraín, que asumió esta posición en abril -en reemplazo de Luis Felipe Gazitúa-, señaló que en esa fecha ya se estaba experimentando un deterioro en los mercados que está impactando los resultados.

Detrás de la caída de un 4% en los ingresos y de un 66% en las utilidades a septiembre hay un cóctel de circunstancias que golpea a la firma ligada al grupo Matte: el menor crecimiento económico y una sobrecapacidad de producción de papel en China; los precios de la celulosa más bajos (en términos reales) de los últimos 25 años; menor consumo en México y una férrea competencia en Brasil que azotan a su filial Softys; y un turbulento escenario de comercio internacional, entre otros.

Todo esto, dijo Larraín, hay que “analizarlo, comprenderlo y transparentarlo”. Porque, con todo, aseguró que la industria forestal es cíclica y que ya ha pasado por periodos así, por lo que no significa que van a dejar de invertir.

Justamente esto último es lo que mira con atención el mercado. En paralelo a este panorama, CMPC impulsa una megainversión de US$ 4.600 millones en Rio Grande do Sul, Brasil: el proyecto Natureza, que planean tener operativo en 2029.

Y, en un período así, la pregunta que se está haciendo el mercado es cómo se va a financiar.

El plan Natureza

“Nos mantenemos firmes con los plazos”, zanjó el CEO de la papelera, Francisco Ruiz-Tagle. En un punto de prensa posterior al evento, el ejecutivo insistió en que se trata de un proyecto “extremadamente eficiente” por la productividad de la tierra y con costos logísticos aventajados. Contó que esperan tener la “licencia previa” -el principal permiso ambiental- en marzo o abril, por lo que se sienten muy avanzados.

Por ende, están abocados a preparar el balance de la compañía. “Estos son proyectos demandantes de caja en forma importante. Después la devuelven rápido (...) pero necesitamos preparar bien la compañía de acuerdo a las políticas que tenemos nosotros”, planteó.

No es solamente para dar una señal. A la empresa le preocupa mantener su grado de inversión y por eso han desarrollado un plan para cuidar sus indicadores financieros que, esperan, sea visado por las clasificadoras de riesgo.

Esa estructura de financiamiento tiene tres pilares. El flujo que siga generando la compañía con sus funciones normales; instrumentos de deuda (dentro de esto ya emitieron un bono híbrido por US$ 1.000 millones y esperan refinanciar otros US$ 2.000 millones de deuda que vencen en los próximos dos años); y un plan de “monetización” de activos.

El CFO de CMPC, Sebastián Moraga -que llegó en agosto a la forestal tras 14 años en Colbún, otra empresa del grupo Matte-, explicó que esto no quiere decir necesariamente enajenar los activos. Según explicó, la idea de este plan es seleccionar un stock de masa forestal para entregarlo a un tercero en una cuantía a definir y por un período de tiempo determinado. El objetivo es fortalecer sus balances y no desprenderse por completo de las tierras.

Con la premisa de que el desapalancamiento de Natureza será rápido -proyectan un retorno de 11% a 12% con bajos precios de celulosa-, estiman un plazo de cinco a siete años para las monetizaciones. Para ello, tienen activos disponibles en Chile, Brasil y Argentina.

Ruiz-Tagle sostuvo que ya han visto mucho interés para monetizar bosques, sobre todo, de inversionistas institucionales extranjeros con los que ya están en conversaciones iniciales. “Estamos en la definición de los bancos de inversión con que vamos a trabajar”, sostuvo.

En paralelo, sí estudian enajenar también algunos activos, por ejemplo, algunos que hayan ganado más valor para fines inmobiliarios. Con todo este plan, esperan recaudar entre US$ 1.000 y US$ 1.500 millones, detallaron los ejecutivos.

Vale decir que, la semana pasada, CMPC decidió no entregar los dividendos provisorios y postergar el pago para la junta de accionistas de abril. “Estamos en procesos de resiliencia, de bajas de costos (...) probablemente en el margen no es tanto, pero son señales relevantes”, dijo Ruiz-Tagle respecto a la decisión del directorio.

Con todo, y a pesar de tener el foco en Brasil, el ejecutivo recordó que invierten US$ 300 millones al año en Chile y que ese número “no va a cambiar mayormente”.

Softys, la estrategia para optimizar a la filial

La filial de papel tissue de CMPC, Softys, también enfrenta un momento complejo. En México se enfrenta a una sobrecapacidad de producción por un estancamiento del consumo -según explicó Larraín Matte- y en Brasil a una férrea competencia, que trajo sobreoferta y bajos precios, particularmente luego de que dos de los grandes operadores del negocio en ese país (Suzano y Bracell) integraran sus procesos de celulosa y fabricación de papel.

Ruiz-Tagle admitió que tienen desafíos relevantes en materia de costos de producción y optimización logística y de la cadena de distribución, pero sostuvo que tienen la experiencia para llevarlo adelante.

Hay que ser “especialmente competitivos respecto de cómo se llega a los clientes”, dijo el CEO. “Es un tema en el cual se está trabajando profundamente, porque ahí hay una parte bien importante de la competitividad de este tipo de negocios de consumo masivo”, agregó.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok {{/if}}

{{/if}}