En el mercado se habla de la "quiebra" del primer fondo inmobiliario chileno en Estados Unidos de la mano de Independencia International y su socio local American Real Estate Partners (AREP). Y si bien el proceso comenzó el año pasado, nuevos anuncios de liquidación ya ponen en la mira a los aportantes detrás que experimentarían pérdidas totales de sus inversiones.

De acuerdo a información de la Comisión para el Mercado Financiero (CMF), el fondo de inversión “One Union Center” cuenta con 18 aportantes a junio de este año, siendo el principal la compañía de seguros de vida Consorcio con una propiedad del 19,99%.

A esta, le sigue Inmobiliaria e Inversiones Quilicura con un 18%, a través de la cual actúa el family office de los hermanos Gálmez, Asesorías GP, e Inversiones Blue Lagoon con un 13,33%, sociedad controlada por el empresario Andrónico Luksic.

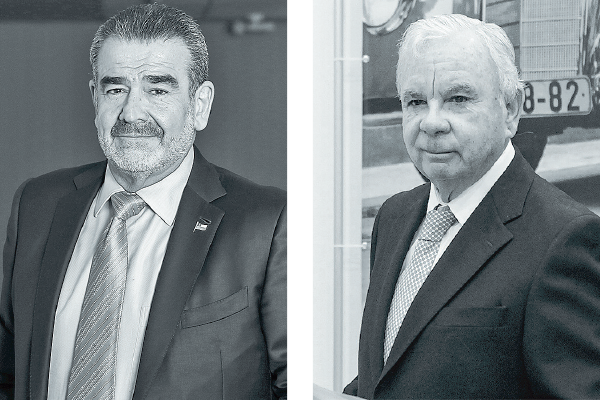

Andrónico Luksic, Inversiones Blue Lagoon SPA. Alfonso Swett, Inversiones Costanera. Fotos: Agencia Uno y Archivo

Más atrás, Inversiones Costanera, holding ligado a Alfonso Swett, registra una propiedad de 10%, junto a Passau y Agroforestal e inversiones Maihue que tienen un 6,66% y 5%, respectivamente.

Entre los otros aportantes, destacan nombres como Inversiones Olimpo, Inversiones San Sebastian, Inversiones Dona Labiba, Inversiones San Clemente, Comercial e Inversiones Tresefe e Inversiones San Enrique con participaciones entre 1,66% y 5%.

Si bien desde Independencia International no se quisieron referir puntualmente al futuro de los aportantes, aclararon que el fondo con casi cinco años de historia "se trataba de una inversión de riesgo de oportunidad, donde el desafío era colocar el 100% del edificio que se sabía quedaba vacante 12 meses después de la compra".

"De acuerdo al plan de negocios durante 2019 se participó en variados procesos para colocarlo. En 2020 la pandemia hizo desaparecer el mercado lo que paralizó el plan de negocios. En Washington DC la actividad sigue decaída hasta el día de hoy, dado que su principal arrendatario, el gobierno federal, todavía no vuelve a la normalidad en su uso de oficinas", explicaron.

"En octubre del 2020, se propuso un aumento de capital por US$ 700.000, el que fue aprobado por la unanimidad de los inversionistas. En septiembre de 2021 se materializó la desvalorización de este activo, realizando la pérdida del 100% del capital del fondo, que tenía un tamaño de US$ 15 millones. La inversión se realizó con un apalancamiento del 65%", agregaron.

El deprimido mercado de oficinas en Santiago: baja interés de inversionistas en desarrollar nuevos edificios

¿Qué pasó?

La crisis dentro del fondo comenzó el 14 de septiembre de 2021 cuando la sociedad AREP One Union Center -única inversión de Independencia y en la cuál participa indirectamente con un 55,44%- dio a conocer que su único activo subyacente de oficinas ubicado en 810 1st Street NE, Washington DC, se vio en la imposibilidad de cumplir con el pago de los intereses de un crédito solicitado a Granite Point Mortgage Trust.

Con el objetivo de financiar la compra de la propiedad en Estados Unidos, valuado en US$ 64,25 millones, se firmó un crédito por un total de US$ 43,31 millones sumado a una línea de crédito por US$ 31,48 millones para cubrir el 65% de los gastos operacionales y financieros, el plan de Capex, habilitaciones y el pago de comisiones de arriendo a los corredores para colocar el edificio.

Este crédito contratado tenía fecha de vencimiento el 9 de octubre de 2021 y pagos mensuales de intereses. Sin embargo, dado que no se logró concretar la estrategia de recolocación del espacio vacante, no se percibieron flujos de efectivo suficientes y se hizo necesario utilizar la totalidad de la línea de crédito disponible para financiar el déficit operacional y financiero de la propiedad.

Al no poder cumplir con la obligación de pagar los intereses de la deuda, la sociedad propietaria recibió el 28 de septiembre de 2021 el primer aviso formal de notificación de default, para posteriormente recibir un maturity date default el 15 de octubre con aviso de venta del inmueble.

De este modo, según se relató en los estados financieros del vehículo de inversión, se decidió durante una asamblea extraordinaria de aportantes realizada el 18 de febrero de 2022 iniciar el proceso de disolución y liquidación del fondo.

Además del impago del crédito, que derivó en que Granite Point Mortgage Trust ejecutara la garantía y pasara a ser propietario del inmueble, detallaron que el 28 de febrero de 2022 vencía el plazo de duración del fondo y no se cumplía con el requisito de patrimonio mínimo de UF 10.000.

Así, el 21 de marzo de 2022 la administradora fue informada de que el acreedor cedió el crédito a la sociedad constituida “O-SB One Union Finance LLC”. De tal modo que, el traspaso del inmueble se materializó el 14 de octubre de este año para cuatro días después ser comunicado por la AGF.

“Consecuentemente y atendido que Arep One Union Center LLC ya no mantiene obligaciones bajo el Crédito ni otros pasivos o activos, se procederá a su liquidación, en conjunto con la liquidación del resto de las sociedades que forman parte de la estructura, para luego citar a Asamblea Extraordinaria de Aportantes del Fondo en la que se acuerde su liquidación final”, se detalló en el último hecho esencial publicado por Independencia.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok