Sebastián Claro: “Si las expectativas no se recuperan, es probable que la inversión tenga un comportamiento más débil”

Economista plantea su confianza de que la economía se dinamice y los precios cedan hacia finales del año. “El mercado tiene bastante claro que el Central hará todo lo necesario para que la inflación vuelva a 3%”, sostiene.

Por: S. Valdenegro/ R. Lucero

Publicado: Lunes 6 de abril de 2015 a las 04:00 hrs.

Noticias destacadas

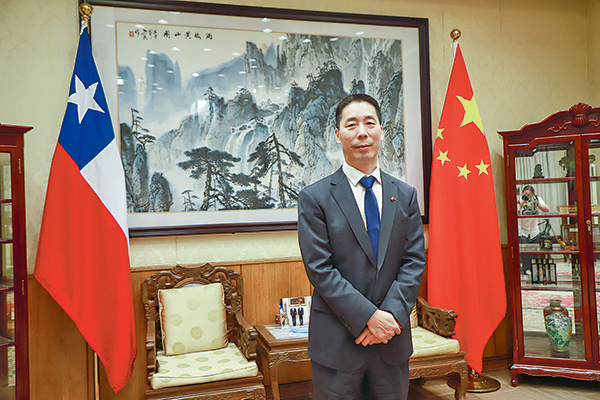

Una mezcla de tranquilidad con cierta cautela. Esa es la sensación que dejan las palabras de Sebastián Claro. Este ingeniero comercial de la Universidad Católica, doctor en Economía de la UCLA y, a partir de diciembre próximo, el miembro que más tiempo llevará en el Consejo del Banco Central, cuenta con el repunte de la economía chilena hacia la segunda parte del año, en vista de una serie de factores que el instituto emisor expuso en su Informe de Política Monetaria (IPoM) la semana pasada.

Su confianza también descansa en que la inflación -el principal riesgo a nivel interno, según el banco- tenderá a ceder, merced a un tipo de cambio "estable" en el corto plazo y a una ampliación en las brechas de capacidad de la economía que hará su trabajo en reducir las presiones sobre los precios internos.

- Ya en IPoM anteriores, dada la desaceleración, se anticipó una baja de la inflación que aún no se ve.

- Detrás de esta inflación más alta hay dos elementos: uno, el más importante, que la depreciación del peso ha sido mayor de lo anticipado; y que su impacto ha estado en la parte más alta de las estimaciones. Por lo tanto, es difícil pensar que en esta oportunidad los grados de traspaso podrían ser significativamente mayores.

Insisto, incorporamos la posibilidad de mayor volatilidad cambiaria, pero no está en nuestro escenario base que en un año más la moneda se deprecie 30%, como en los últimos 18-24 meses.

Segundo, aunque la economía ha estado creciendo a tasas bajas, la evidencia del mercado laboral y de los salarios sugiere que la holgura podría no ser tan grande como se anticipaba. Esto ha contribuido a tener salarios nominales más dinámicos, junto con la indexación, y eso también ha demorado la caída de la inflación.

- Distintos analistas se sorprendieron con la magnitud de la corrección al alza de la inflación. ¿Sentían que su credibilidad se jugaba en este IPoM?

- No me parece. Nosotros hemos tratado de reconocer la realidad, las perspectivas de una inflación que se estaba quedando un poco más arriba de lo anticipado, era algo que se venía observando hace unos meses, tanto así que había sido parte relevante de la comunicación de las reuniones de política monetaria.

Mi impresión es que el mercado estaba un poco más rezagado respecto de las perspectivas de inflación. Si uno considera los últimos seis meses, nosotros hemos corregido al alza las perspectivas de inflación, pero un alza muchísimo más importante es la que han mostrado las expectativas de inflación del mercado.

- ¿No debieron anticiparse en lugar de sorprenderse ante la inflación?

- Los datos de inflación u otros pueden terminar siendo distintos de los que uno anticipa.

- ¿Tienen derecho a sorprenderse?

- Insisto. Más que sorprenderse, el banco hace meses ha venido observando una inflación mayor y más persistente de la anticipada, lo ha venido comunicando al mercado, y ha venido reaccionando adecuadamente a ello.

- ¿Cuál es la probabilidad de que la normalización monetaria en EEUU se haga de manera desordenada como fue en 2013 con el fin del QE3?

- Este proceso ha sido tremendamente anticipado. Los precios de los activos, los flujos, las tasas de interés de largo plazo, no sólo reflejan las perspectivas de política monetaria sino que hay premios por riesgo implícitos en esa valoración de activos, y esos premios son muy volátiles.

Por lo tanto, hay una parte de la reacción del mercado que no está completamente en las manos de la Fed. Entonces, la sorpresa va porque el mercado pueda reaccionar deshaciendo primas y aumentando tasas de una manera un poco abrupta. Ese es el riesgo al cual se enfrentan varios países emergentes.

- ¿Es un riesgo patente?

- Es un riesgo relevante.

- ¿Por qué después del IPOM queda la sensación de que fin de año es el momento más propicio para un alza de tasas?

- El escenario de tasas recoge que hacia fin de año la economía debiera entrar en una etapa de crecimiento algo mayor, y eso naturalmente debiera ir de la mano de una normalización de la política monetaria.

- Por lo tanto, ¿si eso no pasa, es un condicionante para no subir las tasas?

- El IPoM plantea un escenario base y, obviamente, desviaciones relevantes de ese escenario tienen implicancias de política distinta. Y esas desviaciones pueden darse por una diversidad de motivos. Los más relevantes son los que tratamos de recoger en el IPoM tanto desde el ámbito externo como interno. En lo interno mencionamos que se espera una recuperación gradual, pero recuperación al fin de la economía, con un poco más de fuerza en la segunda parte del año.

- Cuando hablan de recuperación, ¿a qué se refieren: 3%, sobre 3%?

- Las tasas de crecimiento que se esperan para el año están entre 2,5% y 3,5%. El primer semestre las tasas de crecimiento debieran estar en la parte baja de ese rango, quizás algo más bajo, por lo tanto en el segundo semestre estarán por arriba.

- ¿En la segunda parte del año en torno a 3,5%?

- La segunda parte del año tiene tasas que llevan al crecimiento que hemos mencionado.

- Pero hay un punto de diferencia.

- Está claro. El escenario base del IPoM no tiene una recuperación violenta de la economía, tiene una recuperación gradual, sostenida y detrás de ella aparece una discusión natural sobre empezar gradualmente una normalización de la política monetaria.

- En definitiva, no van a dudar en subir la tasa porque la inflación es el objetivo.

- Si las condiciones así lo ameritan, el banco hará lo que corresponde, pero no veo una tensión en el escenario base entre actividad e inflación.

- La recuperación de la actividad cuenta con que se recomponen las expectativas de empresas y personas. ¿Y si eso no ocurre?

- Si las expectativas no se recuperan de manera sostenida es probable que la inversión tenga un comportamiento más débil, y que el consumo se resienta. Parte de eso se puede ir a un menor déficit de cuenta corriente, y tener un efecto en menor actividad. Esto es algo que se debe monitorear mes a mes.

- ¿Estos escándalos que involucran a empresarios y alcanzan -incluso- al gobierno pueden afectar la recuperación de las expectativas?

- Es difícil saber exactamente lo que determina las percepciones de negocios, pero por cierto -especialmente para proyectos de inversión, donde las perspectivas de mediano plazo son determinantes- que noticias como las que se ven en los diarios no son un aporte.

- ¿Y la reforma laboral? ¿Han calibrado su efecto?

- Nosotros no hemos hecho análisis sobre el impacto que la reforma laboral pueda tener en la trayectoria macro en el corto plazo. Lo que hemos dicho en otras oportunidades es que en la medida que las reformas o debates cuenten con el concurso de un mayor número de personas y las consideraciones técnicas estén adecuadamente incorporadas, van a contribuir al buen funcionamiento del mercado laboral y el desarrollo macro.

- En el IPoM recortaron la estimación de inversión a solo 1,2%. ¿Esto incorpora que la inversión privada no crece este año?

- Lo implícito allí es que el principal impulso a la inversión este año viene por el lado de la inversión pública. Vemos una inversión privada sin mayor dinamismo.

- Su escenario base es que las confianzas se recuperan. ¿No debiera eso reflejarse en mayor inversión?

- Hay fenómenos que están afectando la trayectoria de la inversión y que no han desaparecido. La caída muy significativa en la inversión minera ha sido muy relevante y no esperamos una recuperación en ese sentido y una parte significativa de esa inversión es privada.

- Queda la sensación de que efectivamente todo el ajuste que buscaban se ha ido cumpliendo, con la salvedad de la sorpresa inflacionaria.

- No estamos conformes en el sentido que los niveles de inflación han sido mayores, su persistencia ha sido mayor y esperábamos que convergiera hacia 3% más rápido de lo que ha sido. Pero insisto en que tomando en cuenta los determinantes y las causas de este ajuste en demanda y en inversión, la política monetaria ha contribuido con un rol relevante a suavizar el ajuste de la economía.

Ahora, este ajuste tiene costos reales, la desaceleración tiene efectos reales. Y la depreciación del tipo de cambio tiene efectos sobre la inflación.

- ¿No sienten que ese costo puede en algún minuto poner en riesgo el anclaje de las expectativas de IPC?

- Eso no está en juego por dos razones: uno, porque las condiciones para que la inflación se desacelere están; dos, porque el mercado tiene bastante claro que el Banco Central va a hacer lo que sea necesario para que la inflación vuelva a 3%.

El debate por el PIB potencial: "El número no está escrito en piedra"

- Carlos Massad dijo que Chile no se merece las tasas actuales de crecimiento y que debiera apuntar al 4%-4,5%. ¿Dónde está el problema?

- Las cifras de crecimiento no son buenas, pero hay que distinguir entre las discusiones más bien estructurales y las cíclicas. Todos los países emergentes han tenido desaceleraciones importantes, Chile entre ellos, y además ha tenido un ajuste muy significativo en su cuenta corriente. Parte de eso responde a las nuevas condiciones externas.

Distinta es la pregunta respecto de qué capacidad de crecimiento tiene la economía o por qué el ajuste en inversión ha sido tan amplio. Ahí creo que hay que hacer un análisis profundo: la economía chilena en los últimos 10-12 años ha vivido condiciones externas muy favorables, y esas condiciones se empezarán a ir. Hay que acostumbrarse a una nueva realidad y enfrentarla. Y es posible que ciertas restricciones de oferta en la economía chilena hayan pasado inadvertidas en el contexto de una demanda externa tan boyante. Con todo, nuestra evaluación sobre el potencial de crecimiento de la economía hacia mediano plazo está entre 4% y 4,5%.

- ¿A qué limitantes se refiere?

- Hay muchos temas que han aparecido en los últimos años. Por ejemplo, los proyectos hoy aparentemente demoran mucho más en ser aprobados. Hay temas de manejo con las comunidades, aprobaciones ambientales, etc. No estoy haciendo un juicio sobre su mérito o no, pero hoy hacer proyectos de inversión en Chile es más caro, toma más tiempo y, en ciertos casos, hay más incertidumbre. Por lo tanto, es más difícil tomar decisiones que involucran grandes recursos a mediano plazo. También hay temas de inversión energética y costos de energía relevantes.

- De sus palabras se desprende que esos números ameritan una revisión del PIB potencial.

- Insisto, en la discusión hay que distinguir entre las perspectivas de crecimiento de mediano plazo y de corto plazo. No existe una regla fija respecto de una cierta capacidad de crecimiento en el corto plazo, y que cualquier desvío tenga un impacto automático sobre holguras de capacidad e inflación.

Esa lógica tan estática es exactamente lo que lleva muchas veces a cometer errores de política y de apreciación. El número no está escrito en ninguna piedra. Pero cuando analizamos antecedentes a mediano plazo respecto a tendencias de productividad, inversión de tendencia, crecimiento de la población, trayectoria del capital humano, entre otros factores, uno llega a las cifras que hemos mencionado.

¿Es riesgosa la desaceleración China?

"China está en un proceso de ajuste estructural y cíclico. El potencial de crecimiento está lejos hoy de ser un 9% y, además, las autoridades han aplicado algunos frenos para enfriar lo que fue la respuesta post crisis, que fue extremadamente agresiva. Y eso tiene a las autoridades cautelosas", dice Claro. Y agrega que su economía tiene grandes desafíos, pero también herramientas suficientes para manejar esta transición. "Muchas veces se plantea -erróneamente- la dicotomía como que China o crece o se cae por el despeñadero, como si esas fueran las únicas dos opciones. Evidente que no son las únicas. La economía china debiera estar creciendo cerca del 7%, quizá algo menos que eso, pero hay herramientas y disposición a manejar esa desaceleración", acota.

Otra cosa importante, advierte, es que la autoridad china está muy consciente de que la economía requiere reformas relevantes y están tomando medidas para eso. Ha progresado la reforma al sistema financiero; las empresas estatales en China han perdido competitividad con niveles de deuda grandes y hay un programa de reforma para esas empresas muy grande; y hay una reforma fiscal importante que involucra a los gobiernos locales.

"Es mejor una economía china creciendo de manera constante al 6%-6,5%, que una creciendo 9,5% y después 5%", sostiene.

Caso Penta: "En la UC no enseñamos cosas que se parezcan a esto"

- Usted es profesor y ex alumno de la UC, ¿cómo ha recibido el caso Penta?

- Lamento estos casos como lamento todos los casos de faltas a la legislación y la ética. En la Universidad Católica ni yo ni ningún profesor enseñamos cosas que se parezcan a esto. No me siento tocado como profesor respecto de eso. Desde que el hombre es hombre ha habido gente que actúa al margen de la Ley, que hace cosas que no corresponden. Y eso es así en alumnos de la universidad A, B, C; es cierto en el país donde hay libre mercado, en Brasil, en Francia, y en China.

- ¿Se le ha cargado mucho la mano a la UC por los ex alumnos involucrados?

- Me parece ridículo generalizar a partir de casos puntuales, e involucrar a la Universidad, sus programas académicos y su trayectoria por el actuar de un grupo de ex alumnos. Esos juicios no contribuyen a un debate serio y de altura sobre las causas de esto, y sobre cómo enfrentarlo.

- ¿Escándalos como Penta, SQM y Caval, dañarán la imagen de Chile en el exterior?

- Hay casos que son lamentables, que son graves. Lo que más daña la reputación de un país es no enfrentar seriamente estos casos. Estas cosas han pasado por muchos años en varias partes del mundo. Enfrentarlos es doloroso, causa polémica pública y está bien que así sea. El desafío más grande es enfrentarlos desarrollando una institucionalidad sólida, profesional y seria. Sería inocente pretender que en el futuro nunca más van a existir cosas como estas. La manera en que una sociedad seria enfrenta esto es con instituciones profesionales, que actúan objetivamente por el mérito de las causas y que aplican todo el rigor de la ley.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok