Uno de los pocos triunfos legislativos que se ha anotado el gobierno de Donald Trump desde que llegó a la Casa Blanca en enero de 2017, fue la aprobación de la reforma tributaria, conocida en Estados Unidos como Tax Cuts and Jobs Act, o “Acta de Empleos y Recortes de Impuestos”. El proyecto implicaba una agresiva rebaja de la carga fiscal, cuyo titular principal se lo llevó la reducción desde 35% a 21% de la tasa de impuesto a las ganancias corporativas, ubicándola por debajo del promedio de 25% de los países de la OCDE.

Al iniciarse el debate tributario en Chile, dicha acción se miró con atención por el mundo empresarial, considerando que durante la campaña el actual presidente Sebastián Piñera prometió bajar de 27% a 25% el gravamen a las compañías. Sin embargo, la situación fiscal obligó al Ejecutivo a suspender esa acción.

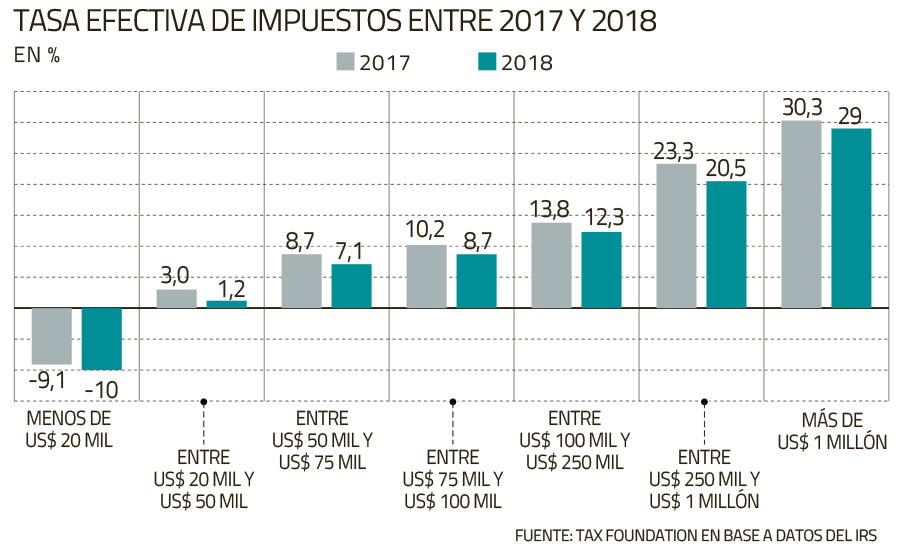

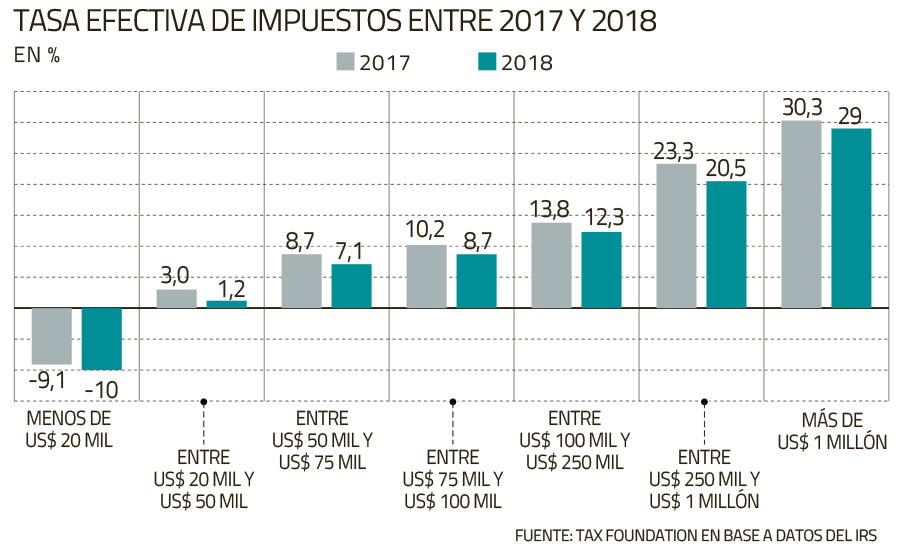

El nuevo sistema tributario norteamericano comenzó a implementarse en diciembre de 2017, por lo que en el año fiscal recién concluido pueden comenzar a dimensionarse sus efectos en la carga impositiva norteamericana. Un análisis del centro de estudios estadounidense Tax Foundation, en base a los primeros datos del año fiscal 2018 proporcionado por el Internal Revenue Services (IRS, simil del SII chileno), revela que la carga de impuestos se redujo en prácticamente todos los tramos.

El documento, elaborado por las investigadoras Nicole Kaeding y Anna Tyger, revela que la tasa efectiva de impuestos cayó en la mayoría de los tramos, siendo negativa (o sea, que las devoluciones fueron mayores que las responsabilidades con el Fisco) entre quienes percibieron menos de US$ 20.000 el año pasado. Así, la tasa negativa pasó desde 9,1% a 10% entre 2017 y 2018.

El tramo que percibió entre US$ 20 mil y US$ 30 mil el año pasado exhibió una tasa efectiva de impuestos de 1,2%, una disminución de 1,8 puntos porcentuales respecto al ejercicio anterior. El tercer tramo (entre US$ 50 mil y US$ 75 mil) experimentó un recorte de 1,6 unidades a 7,1%, mientras que quienes declararon ingresos entre US$ 75 mil y US$ 100 mil vieron una reducción de 1,5 unidades en sus tributos efectivos.

La baja de la tributación fue más patente entre los tramos más altos de ingresos. Así, quienes ganaron entre US$ 100 mil y US$ 250 mil vieron una rebaja de 1,5 puntos, mientras que la mayor merma se registró en los contribuyentes que declararon rentas entre US$ 250 mil y US$ 1 millón, con casi tres puntos de baja.

En tanto, las personas más ricas del país, cuyas rentas declaradas superaron el US$ millón en el ejercicio fiscal, bajaron desde 30,3% a 29% su tasa efectiva de impuestos.

Devoluciones y exenciones

Al alero de la menor tasa efectiva, los reembolsos de impuestos en el último año fiscal mostraron cierta disparidad por tramos de ingresos respecto al 2017, según el reporte. Así, cayeron desde US$ 64.000 millones a US$ 59.000 millones en el primer tramo de ingresos, desde US$ 58.000 millones a US$ 50.000 millones en el quinto tramo, y desde US$ 6.600 millones a US$ 6.100 millones en el grupo más rico de la población.

En cambio, aumentó desde US$ 16.200 millones a US$ 20.700 millones en el sexto tramos y se mantuvo parejo entre quienes percibieron entre US$ 20 mil y US$ 50 mil el año pasado, con reembolsos sobre los US$ 100.000 millones en el ejercicio.

La reforma también aumentó el techo máximo de crédito fiscal que pueden percibir los padres por cada hijo, desde US$ 1.000 a US$ 2.000 en 2018. Asimismo, se incrementó el tope de ingresos en el que la exención comienza a reducirse progresivamente, desde US$ 110 mil a US$ 400.000, permitiendo a padres de mayores ingresos acceder por primera vez al beneficio.

¿El resultado? El think tank con sede en Washington calcula que los créditos recibidos por dicho concepto se triplicaron en el primer tramo de ingresos y se casi duplicó en el segundo, mientras que quienes perciben entre US$ 250 mil y US$ 1 millón al año pudieron por primera vez acceder a dicho beneficio tributario.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok