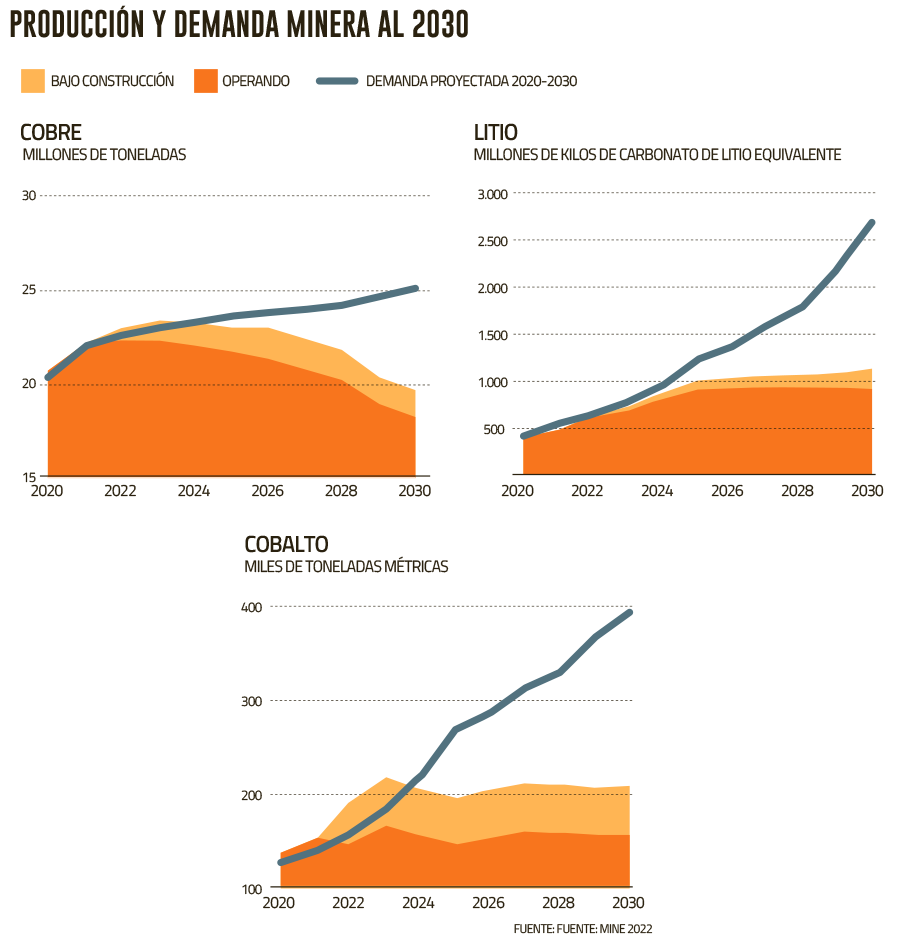

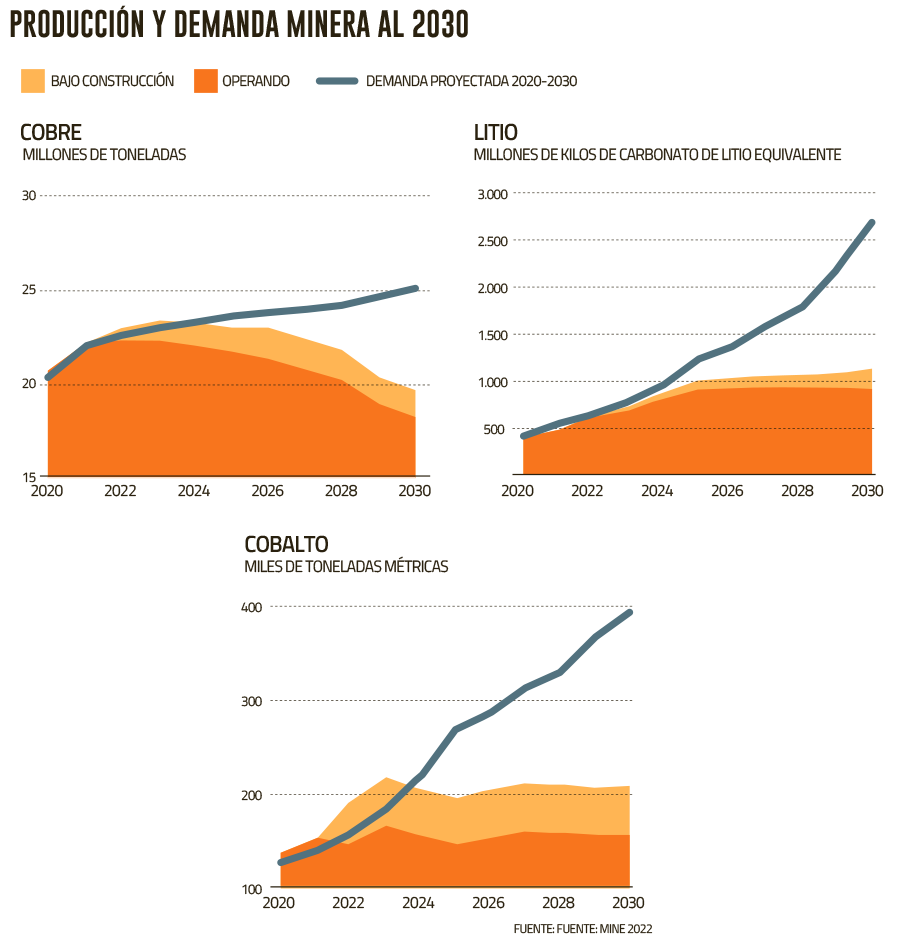

Una gran demanda insatisfecha provocada por el cambio tecnológico de la electromovilidad, la transición a las energías renovables y la digitalización, con altos niveles de precios y volatilidad persistente serán la tónica en el mercado de los commodities mineros como cobre y litio de aquí a al menos hasta 2030. Así lo prevé el informe Mine 2022 de la consultora PwC sobre la base de la opinión de 40 grandes compañías del sector, muchas de las cuales operan en Chile.

Según el reporte, estas 40 empresas mineras, las llamadas Top 40, están siendo desafiadas a cambiar aceleradamente, pero por mucho empeño que pongan en ello, la producción no alcanza a satisfacer la demanda (ver gráficos).

En el 2021, las cotizaciones del cobre subieron 26% y las del litio 280%. ¿Qué ocurrirá en los años venideros? “Considerando la demanda, los precios altos se mantendrán, pero también la volatilidad”, anticipa Germán Millán, de socio de Proyectos de Capital e Infraestructura de PwC Chile.

Esto explica los extraordinarios resultados financieros logrados en 2021: “Los ingresos por ventas crecieron un 32% y los ingresos netos alcanzaron un 127%, impulsados por los altos precios de las materias primas y un prudente manejo de los costos”, resalta el reporte.

Combinado con el fuerte rendimiento del año 2021, el estudio destaca que estas empresas “afrontan el futuro en un excelente estado financiero”.

¿Cuánto durarán los buenos tiempos?

En el 2021, las cotizaciones del cobre subieron 26% y las del litio, 280%. ¿Qué ocurrirá en los años venideros? “Considerando la demanda, los precios altos se mantendrán, pero también la volatilidad”, explica Germán Millán, socio de Socio de Proyectos de Capital e Infraestructura de PwC Chile.

El experto precisa que a diferencia del “súper ciclo”, el período de alza del cobre de mediados de la década pasada, lo que ocurre ahora es un fenómeno inédito. “Realmente, es un cambio tecnológico tan acelerado, motivado por el cambio climático, donde está en juego la sobrevivencia de la especie, que a diferencia de los ciclos anteriores no se vislumbra un fin (del ciclo), aunque sí mucha volatilidad”, puntualiza.

Germán Millán, socio de Proyectos de Capital e Infraestructura - Capital Projects & Infrastructure Partner de PWC

Pero ¿cuánto durarán los buenos tiempos? Al menos a corto plazo, las finanzas de las 40 grandes empresas mineras parecen estables. Los fuertes precios esperados para las materias primas durante este 2022 hará que sus ingresos aumenten un 16%, según el reporte de PwC. El incremento del precio del cobre y otros minerales críticos, como el níquel y el aluminio, impulsará gran parte de este crecimiento.

Al mismo tiempo, las grandes mineras deben enfrentar las presiones inflacionarias, incluidos los aumentos previstos en los costos de combustible, transporte, mano de obra, procesamiento y construcción, lo que, a pesar del crecimiento previsto de los ingresos, estrechará los márgenes operacionales. Según el informe de PwC, esto implicará que las ganancias netas de las 40 mineras más grandes caigan de US$ 159.000 millones a US$ 157.000 millones en 2022.

La inestabilidad de precios se puede explicar por interrupciones en la cadena productiva (huelgas, catástrofes naturales); de distribución (crisis de los containers, por ejemplos) u otros factores como brotes de Covid-19 u otras enfermedades y especulación en los mercados, así como conflictos bélicos, tales como la actual guerra en Ucrania.

En este escenario, hay una gran presión para los productores de metales y minerales para suministrar elementos críticos para luchar contra el cambio climático. El reporte Info Mine 2022 revela que la Agencia Internacional de Energía estima que la demanda de minerales necesarios para tecnologías limpias superará los US$ 400 mil millones para 2050.

En todo caso, la confianza es el sentimiento predominante en la industria. Según el último CEO Survey de PwC, el 82% de los ejecutivos mineros confían en las perspectivas de crecimiento de los ingresos de su empresa en los próximos 12 meses.

Grandes desafíos: se acrecienta el apetito regulatorio

El socio de PwC explica que el nuevo escenario está desafiando a las grandes mineras en varios frentes. Para empezar, hay retos productivos: cómo producir más limitando los costos y sin que esto implique mayor contaminación del aire ni del suelo, ni tampoco uso excesivo de agua, ni presión sobre las comunidades aledañas.

Hay que considerar, explica Millán, que para los nuevos proyectos, el proceso de exploración, obtención de permisos, financiación, construcción y puesta en marcha puede llevar más de diez años.

También el alza en las cotizaciones y esta mayor rentabilidad del negocio está aumentado el apetito regulatorio. El informe Mine 2022 cita, a manera de ejemplo, que en abril de 2022, el gobierno de México nacionalizó sus recursos de litio, destacando la importancia económica y estratégica de este metal y declarándolo derecho exclusivo del Estado azteca. Cabe destacar que México tiene las décimas mayores reservas de litio a nivel mundial y que la nueva legislación ha dejado abierta la posibilidad de declarar otros minerales estratégicos.

Sin ir más lejos, en Chile estamos en un proceso constitucional que también redefine el rol del Estado y de la minería, señala el experto de PwC.

Millán también explicita los desafíos al interior de la industria. “Un tema clave es desarrollar confianza con los grupos de interés y fortalecer la licencia social para operar, incrementando el enfoque en ESG (ambiental, social y gobernanza). Este aspecto es de la mayor relevancia, dado el fuerte vínculo que las mineras tienen con el territorio en que operan”, destaca Millán.

A estos desafíos se suman retos en la organización industrial, como la estrategia de las compañías mineras de aliarse con fabricantes de equipos o incursionar en la extracción de otros minerales, concluye el socio de Proyectos de Capital e Infraestructura de PwC Chile

Las Top 40

Entre las 40 compañías mineras del estudio Mine 2022 de PwC hay varias que operan en Chile, como BHP, que opera Escondida, Spence y Cerro Colorado; Anglo American, que posee Los Bronces; Antofagasta, del grupo Luksic, controladora de Los Pelambres; Freeport-MacMoran que es socia de Codelco en El Abra; Barrick Gold, titular del proyecto Pascua Lama; así como Rio Tinto, Glencore, Newmont Corporation, Gold Field, entre otras. En minería no metálica, destaca Tianqi, socia en SQM.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok