¿Cuál es el valor de Telefónica Chile? El grupo con sede en Madrid anunció que centrará sus negocios en España, Alemania, Reino Unido y Brasil, por lo que no se descarta vender o abrir a bolsa a sus filiales en la región.

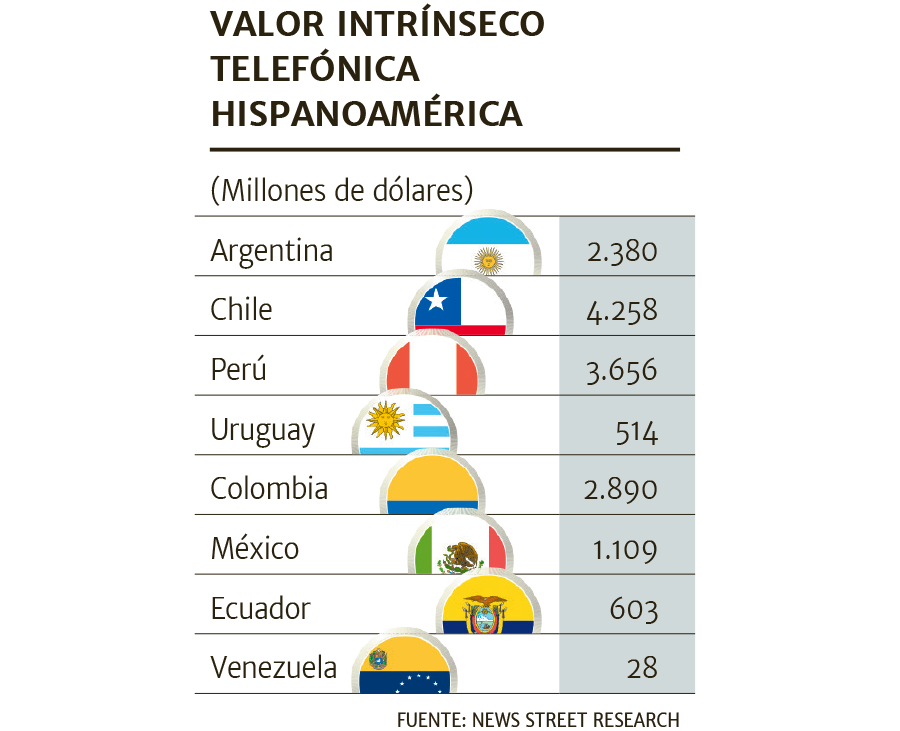

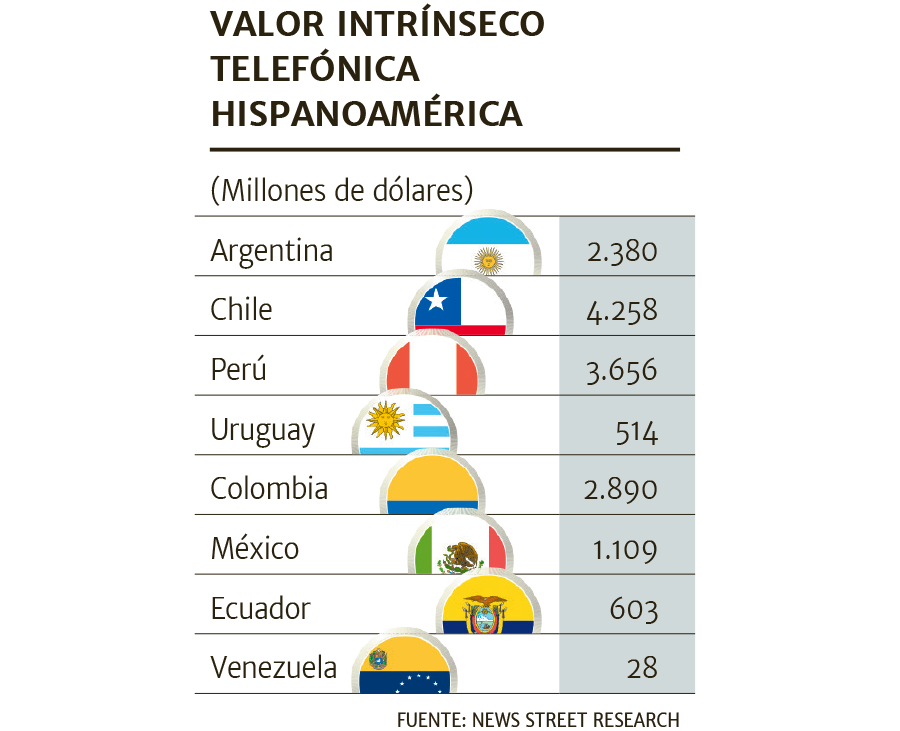

New Street Research, una de las principales firmas de investigación independiente centrada en los sectores de Telecomunicaciones y Tecnología a nivel mundial, estimó en US$ 13.920 millones el valor intrínseco de Telefónica Hispanoamérica, lo que incluye Argentina, Chile, Perú, Uruguay, Colombia, México, Ecuador y Venezuela.

El valor intrínseco es una forma de describir el precio de un activo y es parte del análisis que hacen los inversionistas para evaluar un negocio, además de utilizarse en la fijación de precios de opciones.

Bajo las estimaciones de la consultora con sede en Londres, Inglaterra, las operaciones en Chile del grupo Telefónica tienen un valor superior a los US$ 4.200 millones.

¿Cuáles serían los posibles compradores de Telefónica Chile? New Street Research afirma: “No es una lista larga y obvia, pero podría haber consolidadores del mercado (Wom en Chile o Millicom en Colombia en una recta). Se esperaría interés de los fondos de infraestructura. Una división del negocio inalámbrico y fijo podría facilitar la venta”.

Pero, ¿se vende la filial chilena de Telefónica? A fines de noviembre pasado, José María Álvarez-Pallete, presidente ejecutivo del grupo, señaló que la empresa de telecomunicaciones centrará sus negocios en Europa y Brasil. El plan de la compañía apunta a aglutinar todos los negocios en una sola filial independiente (spin off), con el fin de venderla o sacarla a la bolsa.

Sin embargo, a los pocos días del anuncio de Álvarez-Pallete, el presidente de la filial en Chile, Roberto Muñoz, negó una salida completa del país. “El plan de Telefónica no es dejar Chile, sino que acelerar sus despliegues y desafíos digitales. Con esta reorganización, podremos enfrentar de mejor forma el nuevo ciclo inversor en el país, donde se requiere masificar las redes de altas velocidad, fijas y móviles”, señaló a un medio local.

Telefónica Chile evitó realizar comentarios sobre el informe de la consultora.

Efecto crisis

New Street Research es la primera firma que menciona a Wom como posible candidato a comprar activos de Telefónica Chile. Perteneciente al fondo de inversión británico Novator Partners, la empresa partió en el país en julio de 2015, tras la compra de la antigua compañía de telecomunicaciones Nextel. De acuerdo a estadísticas oficiales, a septiembre de 2019 la firma tiene 4,4 millones de clientes.

El líder del negocio de la telefonía móvil en el país es Entel, con un 31,1% de participación de mercado. Le siguen Telefónica Chile (Movistar), con 26,5%, y Claro (de la mexicana América Móvil, ligada a Carlos Slim), con 23%. Wom ya tiene el 17,3%.

Pero eso es sólo la parte inalámbrica, porque la ex CTC además participa en otros negocios como la telefonía y banda ancha fija, además de la televisión de pago. A esto se suma su presencia en la provisión de servicios de telecomunicaciones a empresas.

De ahí que se plantee que una de las opciones más viables es que el grupo apueste por dividir sus negocios en Chile, para luego recibir ofertas.

No obstante, ya hay varios analistas -que piden reserva de su identidad- que plantean que cualquier operación de compraventa estaría parcialmente paralizada dada la crisis social que se desató en Chile. Esto, considerando la magnitud de los montos involucrados.

De hecho, Telefónica Chile tiene en venta su edificio corporativo frente a Plaza Baquedano, por el que aspira a recaudar al menos US$ 100 millones, pero la operación se mantiene en suspenso dados los acontecimientos recientes. Tanto es así, que el grupo Patio retiró una oferta que había presentado.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok