A estas alturas, ya no es un misterio que las tasas de interés están en el suelo y que se ve poco probable que se produzca un alza en el corto plazo.

Este fenómeno también está afectando a una de las maneras más tradicionales y conservadoras de inversión: los depósitos a plazo que ofrece la banca.

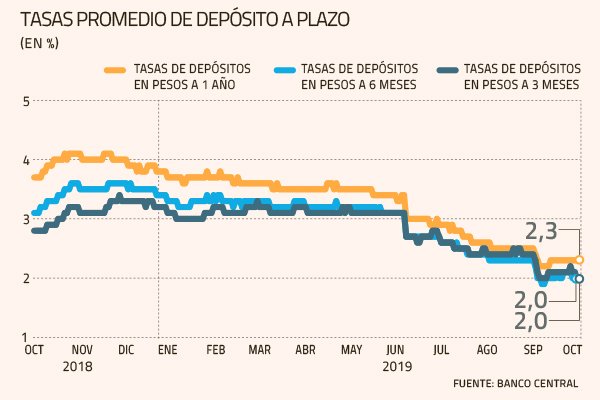

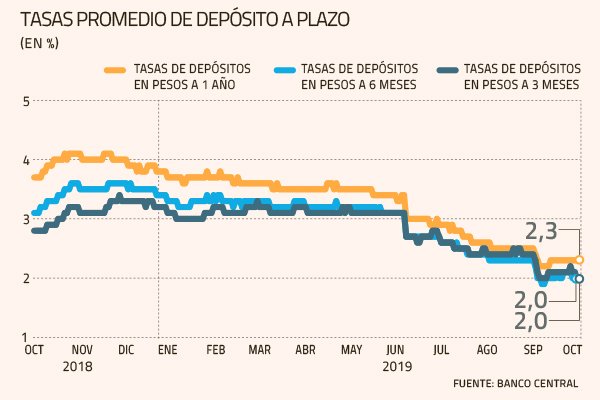

A la par con el resto de las tasas de interés de mercado, la rentabilidad de estos instrumentos ha ido disminuyendo en todos los plazos.

Datos del Banco Central muestran que las tasas promedio de los depósitos a plazo nominales a tres y seis meses se ubican en 2% anual (viernes pasado es el último dato disponible), mientras que el rendimiento de los papeles a un año se ubicaba en 2,3% anual.

Esto representa caídas de más de un punto porcentual respecto del cierre de 2018, cuando la tasa de tres meses estaba en 3,2%, la de seis meses en 3,4% y la de un año en 3,8%.

Pero la caída no es algo reciente. Las tasas de los depósitos a plazo han ido bajando casi sostenidamente desde finales de 2018, y en su nivel actual están en mínimos de 2010.

Como sucede con otras aristas de la renta fija, este bajo nivel de tasas tendrá un efecto en los inversionistas. Según el economista senior de Libertad y Desarrollo, Tomás Flores, el fenómeno generará un “perjuicio” para los ahorrantes netos y los ahorros en el sistema de AFP. “Las rentabilidades que va a entregar la renta fija durante los próximos meses será mucho más baja de la que habíamos visto en meses anteriores”, explica.

El presidente de BancoEstado, Arturo Tagle, sostiene que las bajas tasas del mercado de renta fija en general –incluyendo los rendimientos de bonos, que ya arrojan tasas negativas en algunos plazos– “atentan” contra el ahorro, incluso, empujando a inversionistas menos calificados a tomar mayores riesgos en busca de mejores retornos. “Hay alternativas un poco más riesgosas y no son las que recomendamos a la gente con menos instrucción financiera, pero en estos momentos de política monetaria expansiva y tasas muy bajas, evidentemente si uno es conservador va a obtener rentabilidad muy baja”, explicó.

Efecto en las AFP

No sólo las personas se han visto afectadas por las bajas tasas que ofrece la banca en los depósitos a plazo. Las AFP, uno de los mayores tomadores de estos instrumentos, con más de US$ 6 mil millones (cifra que corresponde a 2,84% del total de la inversión nacional) invertidos a agosto de este año, también han sido golpeadas en todos los plazos.

“Los bancos no están recibiendo depósitos porque con la actual inflación el mercado espera que el Banco Central baje la tasas”, explica un ejecutivo de una AFP.

Un gerente de inversiones de una AFP agrega que desde marzo a la fecha, los bancos literalmente han reducido la toma depósitos en plazos menores de 90 días, y salvo excepciones, las tasas que pagan son bajísimas.

De hecho, indican que los depósitos que se rematan en bolsa están pagando 0,16% de tasa a un plazo a 30 días, cifra que en años anteriores era muy superior.

Lo anterior, ha provocado que algunas AFP hayan optado por otros instrumentos de renta fija con mayor rentabilidad, como es el caso de bonos corporativos, emisiones de bancos locales y extranjeros, entre otros.

No se prevé revés

Desde el mercado apuntan al escenario de tipos de interés a la baja como explicación para el fenómeno, y destacan que la caída podría llevar a una rentabilidad del instrumento por debajo de cero. “Es posible que bajen a cero y no descarto que bajen de ese nivel”, indica Flores.

Desde Grupo Security, el economista jefe, Felipe Jaque, resalta el rol que tiene la TPM en el futuro de los tipos de interés, lo que afectaría a las tasas de mercado y a los depósitos a plazo. “Si es que el escenario se deteriora adicionalmente y si esa tasa se recorta por parte del Banco Central, habrá más espacio para que las tasas de mercado bajen”, comenta, aunque ve como probable un próximo recorte de la tasa rectora.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok