Las 3 acciones más recomendadas para estirar el rally IPSA

Aunque el índice acumula un alza del 82% en los últimos tres años, todavía hay acciones con potencial de retorno, impulsadas por valorizaciones interesantes y un entorno macroeconómico más favorable.

Por: Francisco Noguera

Publicado: Viernes 16 de enero de 2026 a las 17:00 hrs.

Foto: Aton

Noticias destacadas

Los altos rendimientos que tuvieron las acciones chilenas durante 2023, 2024 y, especialmente, 2025 han llevado a que los índices bursátiles locales vengan batiendo máximos históricos desde hace tiempo.

El aumento de precios de las acciones ha hecho que los descuentos se hayan ido estrechando cada vez más y hoy, en el mercado, se repite una pregunta constantemente: ¿sigue estando barato el IPSA?

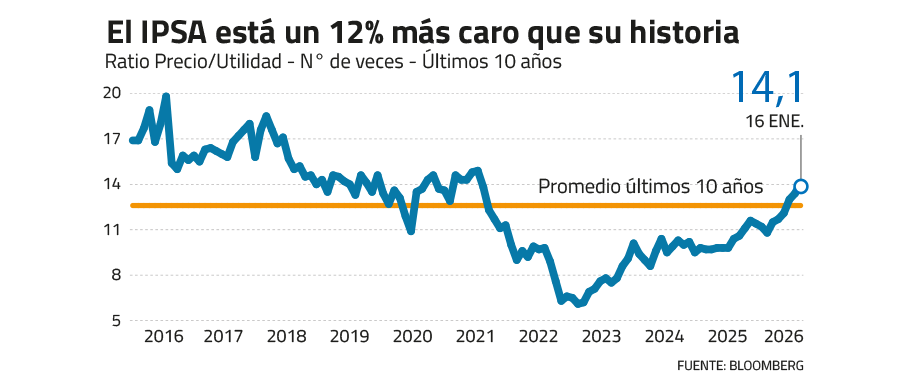

Una de las métricas más utilizadas por los expertos para responder es analizar sus medidas históricas de precio/utilidad (P/U). Al comparar el promedio de los últimos 10 años, el IPSA es un 12% más caro que en su historia. Su P/U actual es de 14,1 veces, versus las 12,6 veces del histórico.

Pese a que los años en que las valorizaciones estuvieron en el piso quedaron atrás y el consenso de los analistas recomendaba comprar, en el mercado aún ven con optimismo el futuro de la bolsa chilena. El récord del cobre, el cambio político y el fin de los desequilibrios macro que afectaron a la economía tras la pandemia ofrecen un buen panorama para las acciones locales.

Pero, a diferencia de años anteriores, los analistas sugieren que, con valorizaciones más elevadas, una de las claves para entrar a la bolsa es ser selectivo.

Señal DF recopiló las carteras recomendadas correspondientes a enero de cinco corredoras de la plaza —Credicorp Capital, Bice Inversiones, Bci, MBI y Renta4— para identificar las acciones más destacadas por el consenso. Quienes lideran son Latam Airlines, Banco Santander y Falabella.

TE PUEDE INTERESAR

La aerolínea sigue brillando

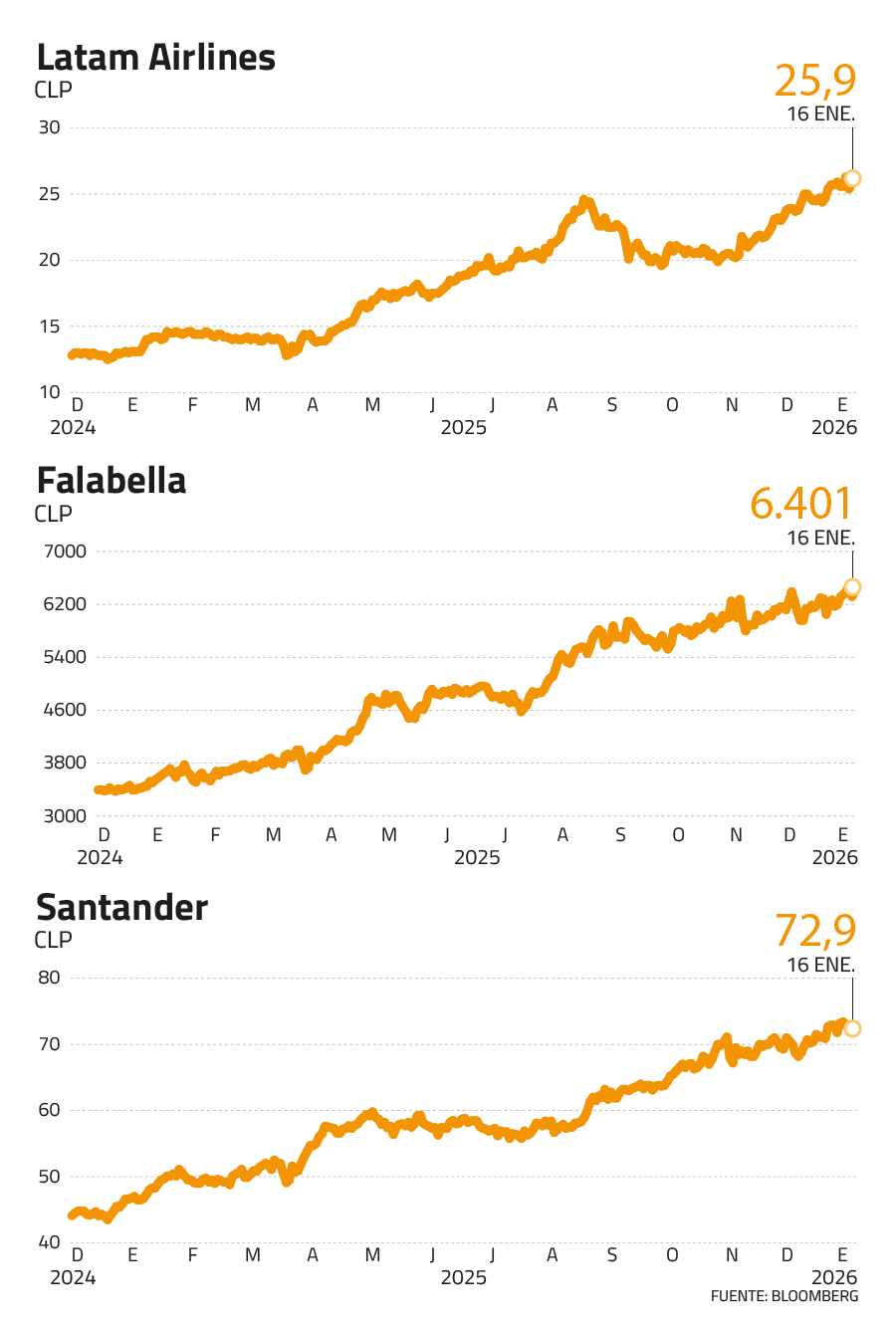

Latam es un imperdible en las carteras recomendadas. Pese a que la acción de la aerolínea subió 88% en 2025 y en 2026 acumula otro avance del 6%, las cinco corredoras de bolsa comenzaron el año apostando por sus papeles.

“Continúa siendo nuestro Top Pick de la cartera recomendada, puesto que la compañía ofrece muy sólidos fundamentos y atractivas valorizaciones”, escribió en su último informe Credicorp Capital.

Por su lado, la semana pasada Renta4 volvió a subir el precio objetivo de la acción desde $30 a $31 e incrementó su ponderación en el portafolio del 32,5% al 35%.

Las proyecciones del mercado sobre Latam son sólidas. Los analistas destacan que la herencia del Capítulo 11 ha dejado a la aerolínea en una posición envidiable frente a sus competidores.

Gracias a las negociaciones realizadas durante la pandemia, la compañía ha logrado una estructura de costos liviana y uno de los costos de flota más bajos a nivel mundial. Según los expertos, las ventajas competitivas y el interés del mercado aún tienen espacio para seguir creciendo.

TE PUEDE INTERESAR

“Los resultados que ha venido mostrando la aerolínea han sido consistentemente mejores de lo que esperaba el mercado, de la mano de un ambiente competitivo en los principales mercados y de una eficiencia operacional que le ha permitido mantener acotados los costos en un entorno donde la inflación ha sido la tónica”, señalaron desde MBI.

A eso se suma la reciente actualización y aumento de su guidance. La compañía actualizó su proyección para 2025, donde no descarta un Ebitda que puede exceder los US$ 4.000 millones. Además, firmó un acuerdo para incorporar 24 aviones Embraer, lo que le permitiría incrementar su nivel de operaciones en Brasil.

Hoy, el mayor ruido que enfrenta la acción es la inminente salida del exacreedor Six Street Partners —que aún posee un 16% de la propiedad—. Desde el mercado ven que los $27,4 a los que cotiza la acción son un buen precio para que el fondo estadounidense concrete su salida en el corto plazo.

“La compañía se encuentra a precios atractivos para una potencial venta secundaria, por lo que hemos decidido disminuir nuestra exposición”, señaló Bci Corredora de Bolsa. Pese a lo anterior, la corredora continúa sobreponderando la acción en su portafolio.

Oportunidad con Santander

Detrás de Latam, Banco Santander lidera las recomendaciones de comienzo de año.

La firma de capitales españoles y el mayor banco por colocaciones de la plaza local ha experimentado un proceso de recuperación tras los complejos años que enfrentó durante la pandemia.

Pero hoy eso ya quedó atrás: su rentabilidad sobre patrimonio (ROE, por sus siglas en inglés) alcanzó el 24% —versus el 17% en pandemia—, la eficiencia mejoró al 35% —la mejor de la industria— y el MIN retomó su nivel del 4%.

Desde el mercado explican que la mejora de los resultados se debe a una disciplina muy activa del lado de los gastos, junto con un cambio en el mix de comisiones y un margen que se recupera.

Pese a que en los últimos 12 meses las acciones de Santander han escalado un 62%, en Credicorp estiman que aún tiene camino por recorrer. “Fue la acción bancaria más rezagada en el último trimestre de 2025, aun cuando exhibió un ROAE de 21,8% y continuó liderando en dicha métrica durante octubre y noviembre”, comentó el equipo de analistas.

Desde Credicorp detallaron que el rezago frente a otros bancos puede estar explicado por un mayor deterioro de cartera y una mayor necesidad de provisiones; sin embargo, eso estaría por cambiar. “Esperamos que el ciclo facilite una mejora en los indicadores de morosidad y que Banco Santander pueda acercarse más a las cifras de la industria”, apuntaron.

Desde Bci coinciden en que hay una oportunidad de compra: “Reconocemos que la acción transa actualmente con un premio; sin embargo, consideramos que existe espacio para presiones positivas adicionales en el precio. Esta proyección se sustenta en la internalización de mejores expectativas económicas para el sector financiero y una mejora en la confianza del mercado, factores que deberían sostener los premios actuales en el corto y mediano plazo”.

TE PUEDE INTERESAR

La estrella del retail

Falabella es otra empresa que protagoniza una historia de recuperación y que, pese a su rally del 217% en los últimos dos años, los analistas siguen apostando por ella.

Mayores ingresos y menores costos han marcado su tendencia de recuperación. El último trimestre reportado no fue la excepción: a excepción de Sodimac, el margen Ebitda de todos sus negocios creció. Falabella Retail pasó de 1,6% a 4,5%, Mallplaza aumentó de 78,5% a 81,3%, Banco Falabella de 20,4% a 22,4% y Tottus de 6,7% a 7,1%.

En ese sentido, los analistas explican que, pese a que la acción de Falabella ha escalado con fuerza, la valorización aún no ha absorbido el total del crecimiento y sus múltiplos de P/U todavía están un 5% por debajo del promedio de los últimos diez años.

“El mercado ha estado mejorando las estimaciones de utilidad y eso ha llevado a que el ratio esté más barato”, apuntó bajo reserva un agente del mercado.

Más allá de eso, los analistas destacan otros factores para proyectar un escenario positivo para los papeles del retailer. “Mantenemos buenas perspectivas para Falabella dado el crecimiento que esperamos para 2026. Creemos que la tendencia alcista en los resultados debiese continuar, dada una recuperación del consumo local”, escribió Bci.

Desde Renta4 destacan que la recuperación del grado de inversión en octubre —tras la mejora de calificación a BBB- desde BB+— implicaría enfrentar tasas de interés más bajas y, como consecuencia, un financiamiento más barato.

Pese a lo anterior, los analistas ponen paños fríos a un nuevo rally. “Esperamos un escenario más desafiante para el cuarto trimestre de 2025, dada una mayor base de comparación e inventarios de la industria levemente altos, lo que podría gatillar un efecto de promociones”, apuntó Bci.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

CEO de LarrainVial: "Vemos con esperanza que las ideas que promueven el auge empresarial avanzan y las que fomentan el crecimiento del Estado y el socialismo retroceden"

Andrés Trivelli tuvo su estreno en el seminario anual de la firma, donde estimó que el capitalismo "ha sido el mayor motor de mejora de la vida de millones de latinoamericanos".

La tasa de desocupación de la población extranjera sube a 8% en el último trimestre, pero se mantiene más moderada que el total nacional

Los resultados, presentados este martes por el Instituto Nacional de Estadísticas (INE), mostraron además que la cifra de informalidad laboral extranjera se situó en 29,9%.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok {{/if}}

{{/if}}