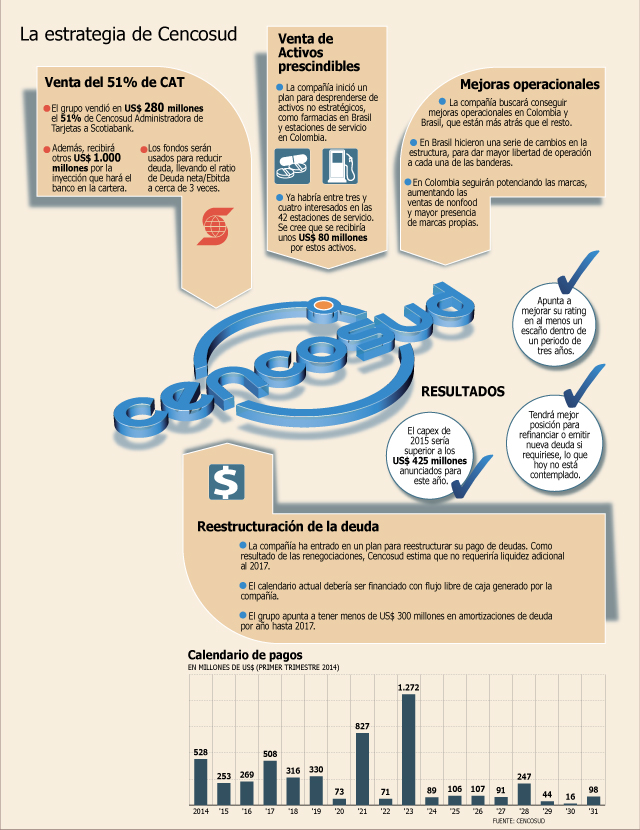

Finalmente la estrategia para este año que Cencosud se trazó con el objetivo de reducir su endeudamiento está tomando forma.

Además del acuerdo con Scotiabank, anunciado el viernes, silenciosamente el grupo controlado por Horst Paulmann avanza en otro de los ejes de este plan: la venta de activos no estratégicos, que incluye farmacias en Brasil y estaciones de servicio en Colombia, éstas últimas heredadas en la compra de Carrefour.

Fuentes de la compañía aseguran que mientras en el caso de las farmacias aún no hay novedades, en las estaciones de servicio en Colombia sí habría avances, ya que la firma estaría en conversaciones con unos tres o cuatro interesados en quedarse con ellas. Tal cual avanzan hoy las tratativas, se cree que en unos tres o cuatro meses podría resolverse esto.

En todo caso, los tiempos de esta transacción estarían supeditados al cierre del negocio con Scotiabank, pues el mismo equipo lidera ambas negociaciones y ahora sus esfuerzos están concentrados en cerrar el acuerdo para traspasar el 51% del negocio de tarjetas de crédito de Cencosud.

Según cercanos, se estima que por las 42 estaciones de servicio, el holding recibiría unos US$ 80 millones. Esto también iría para ayudar a reducir el endeudamiento.

Aumentará el capex

Con el acuerdo con los canadienses en camino a concretarse Cencosud comienza a respirar más tranquilo. Un punto importante es la reacción de las clasificadoras de riesgo. En el caso de Fitch Ratings, ésta avaló el acuerdo y dijo que si éste se materializa, más la concreción de la venta de activos no estratégicos y mejoras en el flujo de caja, cambiaría el outlook desde negativo a estable. Con esto, creen en Cencosud, el panorama se arregla para mantener asegurado el rating actual.

De esta forma, aunque no existe nada seguro hoy, las posibilidades que se abren son muchas: desde emitir nueva deuda si fuera necesario -algo hoy no contemplado-; o seguir renegociando su deuda actual, tal cual lo han venido haciendo este año, para mejorar el calendario de amortizaciones.

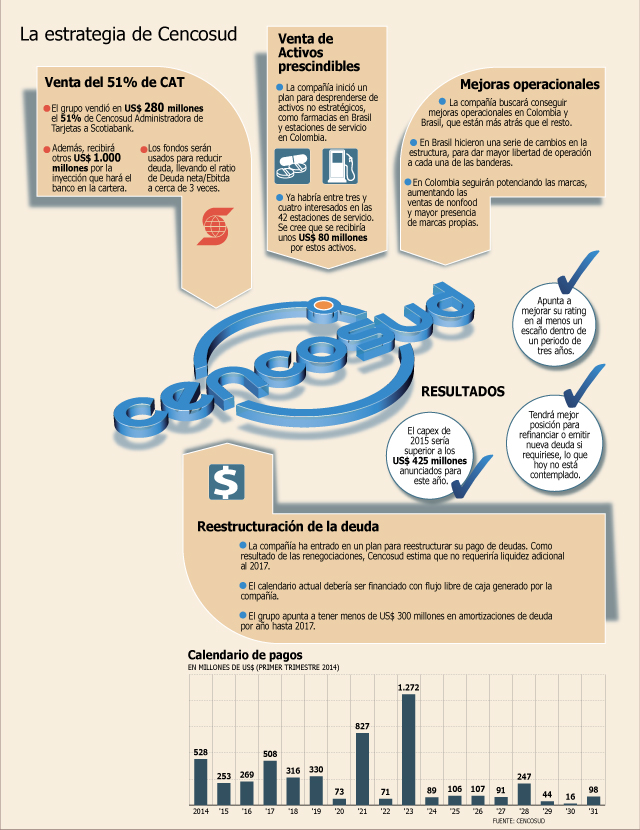

Esto cobra fuerza considerando que en uno de estos años, el retailer deberá realizar un pago de US$ 1.272 millones.

Con todo, en Cencosud estiman que el capex subiría en 2015, respecto de los actuales US$ 425 millones anunciados para 2014, tal cual la firma dijo este lunes en una conferencia con inversionistas.

En todo caso, cercanos aseguran que estos recursos se destinarían sólo a crecimiento orgánico, descartándose por ahora, nuevas compras en la región.

Scotiabank inyectará hasta US$ 3.000 millones en CAT en 15 años

En cuatro páginas respondió ayer Cencosud una serie de preguntas que envió la Superintendencia de Valores y Seguros (SVS) sobre el acuerdo con Scotiabank. Entre éstas, las condiciones suspensivas del negocio, plazo de materialización y efectos contables.

El tercer retailer de la región aseveró en su comunicación que Scotiabank financiará, al momento de materializarse la transacción, la cartera de crédito de CAT, más el 100% de la cartera de créditos de Banco Paris, lo que se estima en unos $ 520.300 millones. Adicional a ello, señaló que el monto máximo de financiamiento comprometido a otorgar por Scotibank Chile es de US$ 3.000 millones para el fondeo de CAT en los 15 años que contempla el acuerdo.

Respecto de las condiciones que se deben cumplir previamente, están el recibir las autorizaciones de la Superintendencia de Bancos de Chile y su homólogo canadiense, tal cual lo había informado antes.

Además, recibir un alzamiento de los covenants de ciertos bonos que requerían que la supermercadista fuera dueña del negocio de tarjetas. Para ello, la compañía tiene planeado reunirse durante el próximo mes con los tenedores de bonos para recibir la dispensa del covenant.

Sumado a ello, el grupo informó que existe un plazo máximo de doce meses para cumplir con las once condiciones establecidas.

Cencosud afirmó además que se espera que la transacción se materialice dentro de un periodo de tres a seis meses, a contar de la fecha de celebración del acuerdo.

Finalmente, el retailer informó a la SVS que respecto de la opción del recompra del 51% que tiene -una vez cumplidos los 15 años-, ésta se hará a valor de mercado, lo que será establecido por un banco de inversión a elección de Cencosud, el que no será inferior al valor libro.

<%userdata?.email%>

Editar perfil

Credencial

Salir

<%userdata?.email%>

Editar perfil

Credencial

Salir

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok