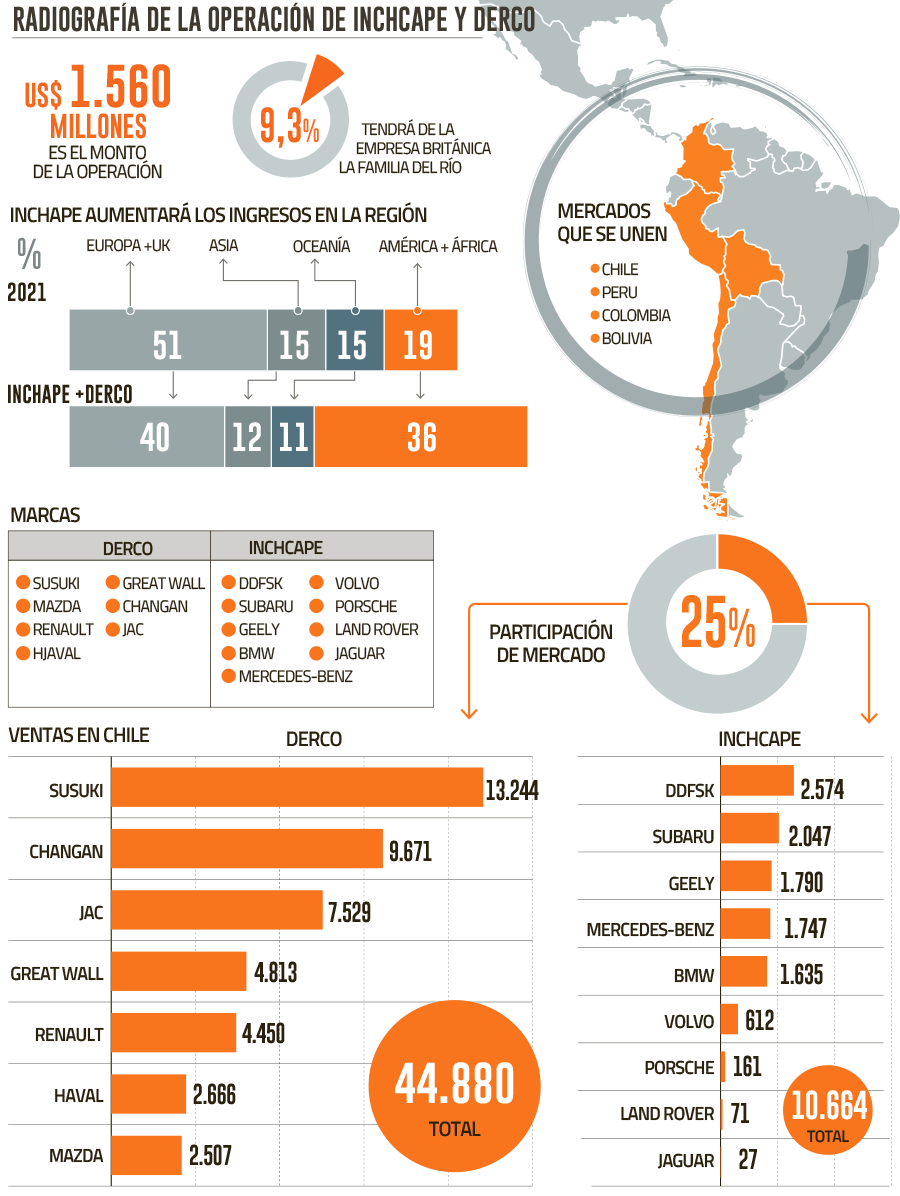

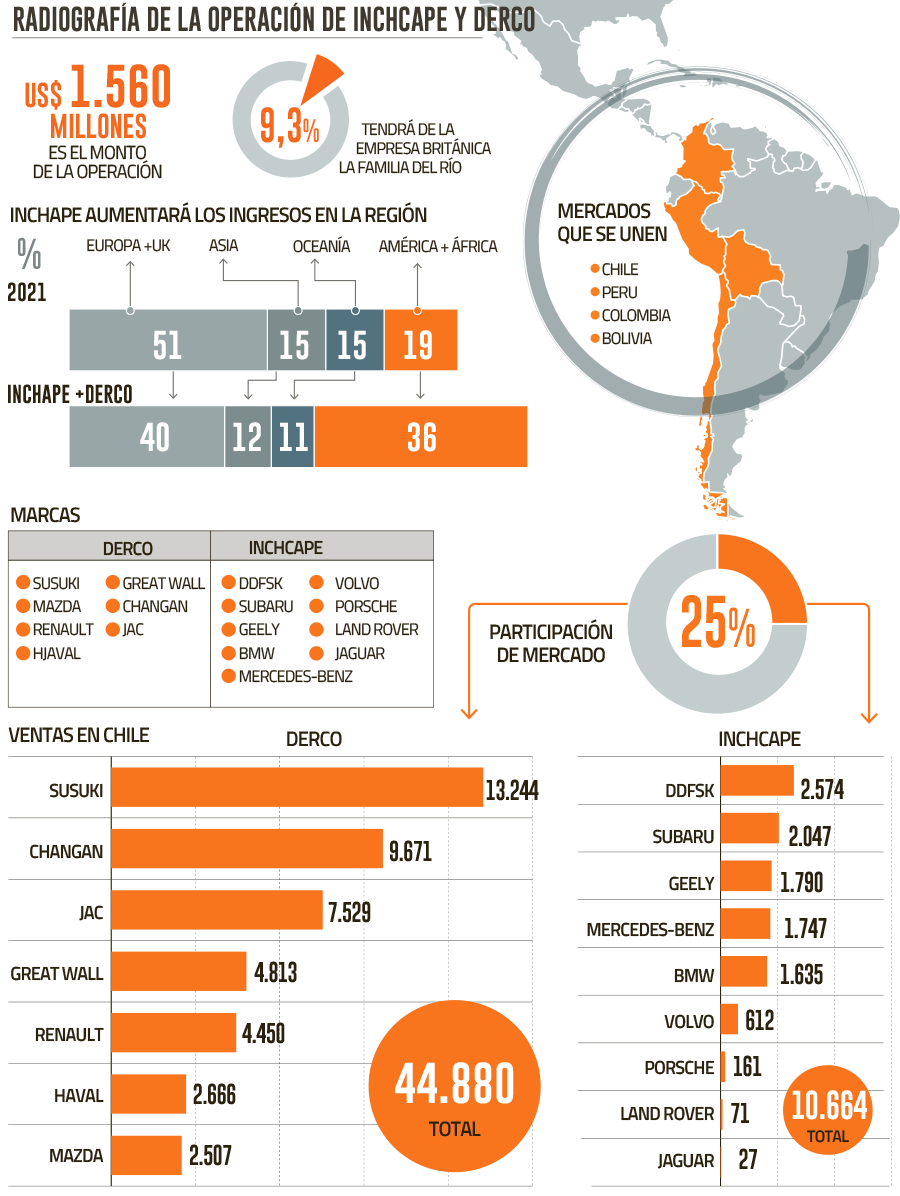

En 63 años la familia del Río nunca se abrió a fusionar Derco, pero hace un año decidieron contar con un socio. El elegido fue el gigante automotriz británico Inchcape, con quien los chilenos firmaron un acuerdo para combinar negocios. La operación -cifrada en unos US$ 1.560 millones- considera que el grupo chileno pase a ser accionista de la compañía internacional con un 9,3%, por lo que además tendrán derecho a nombrar un director.

El anuncio fue dado a conocer a la red de 329 concesionarios vía e-mail en la tarde del miércoles. Mientras que a primera hora de este jueves, el gerente general corporativo de Derco, Alfonso Márquez de la Plata, junto a los hermanos Del Río explicaron a los 4.500 colaboradores de Bolivia, Chile, Colombia y Perú las condiciones de la fusión de las firmas mediante un video.

De acuerdo a lo señalado, la venta se financiará a través de un mix de pagos: US$ 487 millones serán desembolsados por caja; US$ 341 millones en acciones; y el resto será una emisión de deuda que servirá para pagar las obligaciones de la compañía chilena.

La transacción está sujeta a la aprobación de las autoridades regulatorias locales, pero se espera que se complete a fines de 2022 o principios de 2023.

Los asesores en el negocio de Derco fueron los abogados Oscar Ferrari, socio de Garrigues y Pablo Guerrero, socio de Barros & Errázuriz, en conjunto con la oficina inglesa de White & Case. En el caso de Inchcape, el estudio Claro y Cía fue el representante chileno junto a la firma británica Herbert Smith Freehills.

Un cuarto del mercado

Derco cuenta con asociaciones de distribución de larga duración como Suzuki (desde 1976) y Mazda (desde 1982). Además, es representante de Renault, Changan, Great Wall, JAC y Haval. Sobre este nuevo capítulo en su historia, el accionista y miembro del directorio de Derco, Juan Pablo del Río, dijo que “el historial de expansión de Inchcape en Latinoamérica es impresionante y tenemos un gran respeto por el negocio”.

Según datos de la Asociación Nacional Automotriz de Chile (Anac), Inchcape y Derco representan el 25% de las ventas en el territorio nacional, con 55.544 unidades, de un universo de distribución de 222.000 en los primeros seis meses de 2022.

Los altos ejecutivos de las dos compañías destacaron que ambos negocios son complementarios. Para entender este punto, un concesionario de la firma chilena que pidió reserva, afirmó que las marcas que venden no se topan en públicos objetivos, excepto en Mazda y Subaru (Inchcape), lo que podría implicar que la Fiscalía Nacional Económica (FNE) considere ese punto.

Responder a los desafíos que vienen

Una de las razones que motivó a las empresas a combinarse es para “adelantarse” y “blindarse” de los efectos negativos de las fusiones de grandes fabricantes, quienes ajustarán sus inventarios en 2023 por la crisis económica mundial.

“Esto es una respuesta al avance tecnológico. Ya se han formado agrupaciones de fabricantes, como Stellantis. Uno nunca se habría imaginado que italianos, norteamericanos y franceses terminarían juntos. Esta es una mezcla extraña, pero es la única forma de sobrevivir, reduciendo costos y haciendo economías de escala”, explicó la fuente.

Otra fuente reveló que Derco desde 2020 que buscó una fórmula para adaptarse al cambio tecnológico, con la entrada de la electromovilidad. Después de un análisis de más de 12 meses, consideró que la mejor opción era mediante un socio estratégico con presencia latinoamericana. La oportunidad apareció en diciembre de 2021 con Inchcape, y durante los primeros seis meses de este año afinaron los detalles del negocio que se cerró esta semana de manera telemática entre Juan Pablo, Felipe y Carolina del Río, con la contraparte inglesa.

Los viajes a Europa y el rol de

Edmundo Hermosilla en la operación

A fines del año pasado, representantes de la inglesa Inchcape tocaron la puerta de los Del Río. La propuesta fue clara: una fusión por absorción, la que permitiría a la firma europea tomar una mayor presencia en América Latina y a los chilenos expandir sus negocios fuera de la región. Una idea que venía rondando desde hace muchos años entre los hermanos dueños de Derco.

El ofrecimiento fue rápidamente acogido por los chilenos, por lo que luego se pasó a la etapa de negociación para definir la fórmula de la fusión. Quien lideró esta etapa por los Del Río fue Edmundo Hermosilla, exministro de Vivienda de la administración de Eduardo Frei Ruiz-Tagle. El también empresario viajó varias veces a Europa, específicamente a Londres, con un equipo negociador para afinar los detalles del acuerdo. “Durante las extensas discusiones que hemos tenido durante muchos meses, me ha sorprendido cómo Derco e Inchcape están culturalmente alineados. Y estoy muy complacido de que la familia Del Río tomará una participación significativa en el negocio y nominará a un miembro de la familia para que se una a la junta de Inchcape”, dijo Duncan Tait, CEO del conglomerado.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok