El estallido del conflicto bélico entre Israel y el grupo terrorista Hamás si bien agitó las aguas de los mercados en los primeros días de tensiones, poco a poco las principales bolsas se estabilizaron al punto que Wall Street y el IPSA chileno cerraron con moderadas ganancias semanales este viernes.

Sin embargo, para el socio fundador y CEO de Octogone Chile, Manuel Bengolea, los agentes del mercado deben mantenerse atentos al desarrollo del conflicto.

De momento, el principal riesgo que vislumbra el economista es el involucramiento militar de Irán, mientras que el impacto más fuerte se podría ver en el precio del petróleo.

“Si se involucra algún productor grande, como Irán en apoyo a Hamás, lo más probable es que los países occidentales lo vayan a castigar. Por eso lo que más se movió una vez conocido el conflicto fue el precio del petróleo”, sostuvo Bengolea.

- ¿Cómo evalúa el comportamiento de los mercados en estos primeros días de conflicto en Medio Oriente?

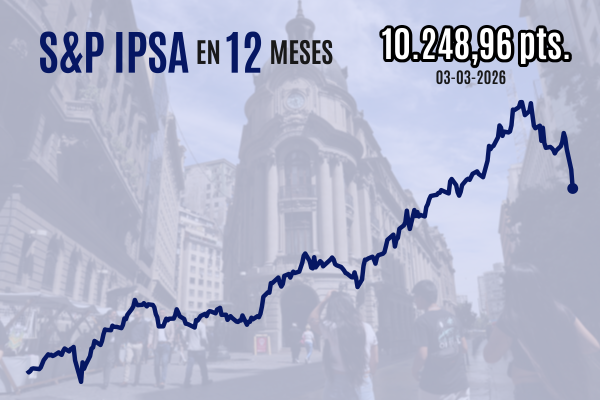

- Si uno mira lo que ha sucedido en los últimos días, el Nasdaq, el S&P 500 y el Dow Jones están todos positivos, mientras que la evolución de la tasa del Tesoro a 10 años también ha sido positiva.

El problema, del punto de vista financiero y analítico, es que cinco días son pocos y, además, el mercado puede estar confundido u opacado por otros eventos.

- ¿Cómo cuáles?

- Por ejemplo, el lunes pasado algunos directores de la Reserva Federal de Estados Unidos dieron a entender que probablemente la Fed no va a seguir subiendo las tasas. Eso ha hecho que la tasa de los bonos del tesoro baje y que a las acciones del sector tecnológico les vaya mejor.

Concluir que el riesgo geopolítico de Israel le dio lo mismo al mercado con solo cinco días me parece irresponsable. Hay que darle más tiempo al tiempo para ver qué pasa.

- ¿Qué diferencias tiene este conflicto respecto a la guerra entre Rusia y Ucrania?

- Guarda diferencias muy sustanciales. La primera de ellas es que Rusia es el principal productor de gas y petróleo del mundo y Ucrania es uno de los principales productores del mundo de maravilla y trigo.

Entonces, en un mundo donde había un problema latente de inflación, este shock de oferta que produjo la invasión de Ucrania vino a enredar en forma muy significativa el panorama inflacionario que había.

Desde el punto de vista de impacto económico y expectativas financieras, aquí estamos hablando de un acto de terrorismo que afecta a Israel, un Estado pequeño, pero que le puede responder fácilmente a los terroristas de Hamás.

Eso sí, en el tema geopolítico uno sabe cómo empiezan las cosas, pero no sabe cómo terminan.

Irán y el impacto en el petróleo

- ¿En qué escenario se podría gatillar un impacto mayor en el mercado?

- Si Irán, que yo sí creo que está detrás de Hamás y de Hezbolá, se pone más activo y creativo en formas de no solamente perjudicar a Israel, sino que a Occidente y básicamente a Estados Unidos. Ya sea interviniendo o bloqueando el Estrecho de Ormuz, o llegando a un acuerdo para bloquear el Canal de Suez con Egipto.

- ¿Cuál sería el efecto de este escenario en el mercado?

- Un evento geopolítico local, que podría escalar a nivel más global, tiene un impacto directo en crecimiento económico, lo que, a su vez, tiene impacto en las utilidades corporativas. Eso obliga a todos los agentes del mercado a hacer una apreciación del valor de los diferentes activos financieros.

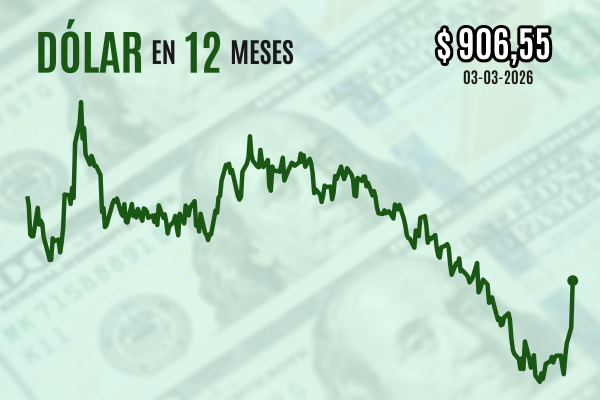

Ahora, no creo que esté ese riesgo porque la reacción de los mercados hubiera sido bastante más potente. No estaríamos viendo los índices accionarios de Estados Unidos subiendo y el dólar se hubiera fortalecido mucho más producto del refugio o del escape a la calidad por parte de los inversionistas.

- ¿Qué se puede esperar para el petróleo en las próximas semanas?

- En un conflicto en esa zona donde hay mucho productor de petróleo, el primer impacto va a ser en la oferta, donde los precios van a tender a subir. Y si se involucra algún productor grande, como Irán en apoyo a Hamás, lo más probable es que los países occidentales lo vayan a castigar, como pasó con Rusia. Por eso, lo que más se movió una vez conocida la invasión de Hamás al sur de Israel fue el precio del petróleo, que subió entre 4% y 5% el primer día.

- ¿Y qué rol cumple Arabia Saudita y sus negociaciones con Israel, impulsadas por EEUU, para aumentar su nivel de producción?

- Creo que a Arabia Saudita no le conviene tener problemas con Estados Unidos y probablemente continúe en este acuerdo. Con eso ya tienes una parte importante de la oferta relativamente controlada.

Oportunidades y refugios

- ¿Cuáles son las oportunidades que se pueden abrir en el sistema financiero?

- Hay que esperar a ver cuál es la magnitud de esta crisis. De todos modos, hoy existen oportunidades porque no solamente hay problemas en Israel. Hay algunos desacoples de valorizaciones que son súper evidentes, como la tasa de interés en EEUU que, a mí me parecer, anda por las nubes. Cuando uno analiza con diferentes parámetros, los bonos corporativos de alta calidad crediticia están lo más atractivos que han estado en, probablemente, 30 años.

- ¿Y cuáles son los activos refugio que podría que podrían verse en el mercado en este momento?

- Por definición es un activo financiero de baja volatilidad. Por ende, los activos refugio son la renta fija de alta calidad crediticia. Eso incluye los bonos del Gobierno estadounidense, más los bonos de empresas de alta calidad. Después están las monedas de países desarrollados, como el euro y el dólar, que me parecen atractivas también.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok