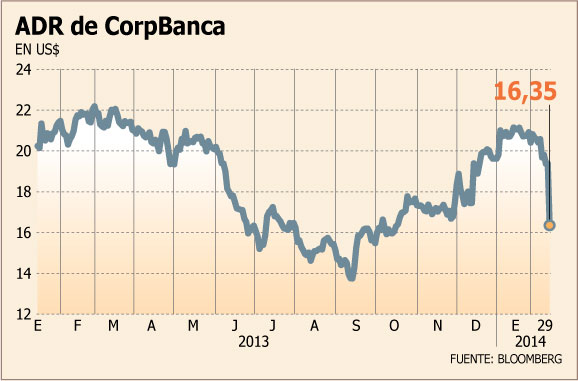

Expectativa había en el mercado ante el posible acuerdo de fusión entre CorpBanca e Itaú. Y las primeras reacciones al acuerdo no fue positivas tras conocerse los detalles de la operación. Es que -comentaron operadores- la no realización de una Oferta Pública de Adquisición (OPA) de Itaú por los títulos de la entidad controlada por Álvaro Saieh, defraudó a los inversionistas, quienes internalizaban en los precios del título una compra de parte del nuevo accionista del banco. En este contexto, el papel de CorpBanca cayó más de 13% en la Bolsa de Santiago, a $ 6,067 mientras que el ADR en Nueva York anotó una caída aún mayor, retrocediendo 15,68% a US$ 16,35, lo que da a entender que el sentimiento del mercado fue transversal desde Wall Street hasta Santiago.

“De todas maneras, la presión sobre la acción no debería mantenerse por mucho tiempo. A modo global, el acuerdo es bueno para CorpBanca y la caída de ayer es una reacción puntual”, señala el analista de BCI Corredores de Bolsa, Gustavo Catalán.

Un análisis de Fynsa concluye que el desplome de la acción es “muy exagerado”, ya que el acuerdo creará un banco con sinergias anuales por US$ 100 millones.

“Lo que sí podría haber generado un desanimo, es que el mercado esperaba que esta operación debiera estar valorada en $ 11, dado los antecedentes, más el aumento de capital, esta operación se valora en alrededor de $7,2 por acción. Esta diferencia en las valoraciones originó este sell off”, dijeron en la corredora.

Asimismo, el acuerdo dejó una serie de dudas en el mercado. Los inversionistas plantearon ayer varias consultas a la administración durante una reunión efectuada temprano en la mañana y mediante un conference call realizado a la hora de almuerzo. Si bien gran parte de las consultas fueron respondidas, como la eventual obligación de realizar una OPA, hay temas que quedaron pendientes, como la política de dividendos de la entidad fusionada.

Las dudas por una posible OPA gatillada por los reguladores

1 Si bien en el comunicado enviado por CorpBanca a la SVS se desestima el ingreso de Itaú a la propiedad mediante una Oferta Pública de Adquisición (OPA) de papeles a los minoritarios de CorpBanca -donde se incluyen el IFC, Moneda Asset y las AFP-, los inversionistas consultaron a la administración sobre la posibilidad de que legalmente los reguladores pudieran obligar a gatillar una OPA.

"Ellos dijeron que no había riesgo porque para que existiera una OPA, un banco debiese haber comprado al otro. En cambio, acá hubo una fusión con canje de acciones que incorpora los activos de Itaú sobre los de CorpBanca. No había riesgo de que la SBIF le exigiera hacer una OPA", dijo un inversionista.

"La forma más factible de no beneficiar al controlador sobre los minoritarios era la fusión. Por ese lado, estamos muy tranquilos", señaló un minoritario.

¿Enajenación del 1,53% de CorpGroup será en el mercado?

2 El acuerdo alcanzado entre ambas partes establece que CorpGroup deberá enajenar el 1,53% que tenga directa o indirectamente en CorpBanca, para hacer espacio para el ingreso de Itaú como accionista. Las condiciones en las que se realizará dicha operación tuvieron atentos a los inversionistas. La administración precisó que la operación no se realizará en bolsa, sino a favor de los actuales minoritarios.

"Fernando Massú aclaró que no sería al mercado sino que dentro de los mismos accionistas minoritarios que existen actualmente", comentó un inversionista presente en la reunión.

¿Estarán a tiempo para Basilea III?

3 Una de las consultas que más inquietó a los inversionistas -en especial los internacionales- es el nivel de capitalización que tendrá la nueva compañía. Massú señaló que el índice de Basilea estaría en torno a 15%, ubicándolo por sobre del 13% promedio de la industria.

Pero las mayores dudas surgieron respecto a los cambios regulatorios que impondrían la adopción de mayores estándares de capitalización para los bancos (Basilea III). "Ahí no quedó muy claro. Dijeron que el regulador chileno hará mayores exigencias de capital pero que será en los próximos cinco años. De ahí, dijeron creer que tienen tiempo suficiente para llegar con holgura a esos estándares", destacó otra inversionista que asistió a la reunión temprano en la mañana de ayer.

¿Qué harán con la línea de US$ 950 millones?

4 Una de las principales inquietudes de los inversionistas es el destino de la línea de crédito por US$ 950 millones que Itaú dio a CorpBanca, lo que levantó preguntas respecto a la necesidad de tener ese "colchón" para la compañía.

Jorge Andrés Saieh, futuro presidente del banco fusionado, salió a despejar las inquietudes: "Esa línea la ofrecieron ellos (Itaú) porque nosotros tenemos covenants de propiedad y control en mucho de los créditos que tenemos en banking. Entonces, para darle certeza a la operación, ellos nos ofrecen, nos plantearon una línea de crédito a valor de mercado para nosotros negociar a mejor pie y darle certeza a la operación".

La operación Colombia

5 Con el fin de fortalecer la operación en Colombia, el banco fusionado buscará adquirir el 33,61% de papeles que no están en su propiedad en CorpBanca Colombia, incluyendo el 12,38% que indirectamente tiene CorpGroup. Los alcances de la operación también generaron dudas, las que fueron despejadas por Jorge Andrés Saieh.

"La idea es tratar de ofrecerle a todos los accionistas, a todo los minoritarios, el paquete que tenemos en CorpGroup directo, que nosotros estamos comprometidos a vender para tener un mayor control de ese banco".

La nueva política de dividendos

6 Una duda que ocupó varios minutos dentro de la exposición fue la política de dividendos que tendrá la nueva entidad resultante de la fusión entre CorpBanca e Itaú. La consulta fue dirigida por varios accionistas a la plana ejecutiva de la nueva compañía.

"En el fondo dijeron que no hay una restricción, y que creen que este año el reparto será en torno al 50% de las utilidades. Lo demás dependerá de lo que decidan las juntas de accionistas", explica uno de los accionistas.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok