Los asesores financieros que están liderando las operaciones de M&A

Tras un desafiante 2023, que implicó el cierre de tres oficinas de asesoría financiera, las fusiones y adquisiciones muestran signos de recuperación este año, impulsada por mayores transacciones en minería, energía y otros sectores clave.

Por: Francisco Noguera

Publicado: Sábado 16 de noviembre de 2024 a las 04:00 hrs.

Noticias destacadas

Un 2023 malo. Así fue el año pasado para la actividad de fusiones y adquisiciones (M&A, por sus siglas en inglés), luego de que, a nivel global, las transacciones cayeran a su nivel más bajo en una década. La incertidumbre geopolítica en la región, la subida de las tasas de interés pospandemia y las secuelas de la invasión de Rusia a Ucrania golpearon el apetito de los inversionistas por este tipo de operaciones.

En Chile, este complejo escenario dejó secuelas en los bancos de inversión y asesores financieros, especialmente en las oficinas de finanzas corporativas dedicadas a la asesoría financiera de M&A, que se vieron obligadas a reducir o suprimir sus equipos del área en el país.

El año pasado, Credicorp Capital cerró su área de finanzas corporativas, al mismo tiempo que Credit Suisse clausuró sus oficinas y Lazard, la empresa de gestión de activos y asesoramiento financiero, retiró sus operaciones de Latinoamérica.

Sin embargo, desde la industria advierten que en el 2024 ha habido un punto de inflexión. Según los datos recopilados por LSEG, en los nueve primeros meses del año se anunciaron operaciones por valor de US$ 2,3 billones (millones de millones), un 17% más que en el mismo período del año anterior.

Y el optimismo también ha alcanzado el escenario local.

“Estamos cerrando un año histórico en número de operaciones y montos de M&A”, comentó el director de finanzas corporativas en Chile de PwC, Domingo Correa.

“El efecto de Covid y las condiciones financieras especiales que generó han ido quedando atrás, y los inversionistas ya se están acostumbrando a este nuevo contexto. Ya no estamos en escenarios de tasas bajas, y tanto vendedores como compradores están llegando a la conclusión de que estamos en ‘el nuevo normal’ y que deben hacerse las transacciones que tengan sentido estratégico”, indicó el executive director de Investment Banking en JP Morgan, Raúl Schmidt.

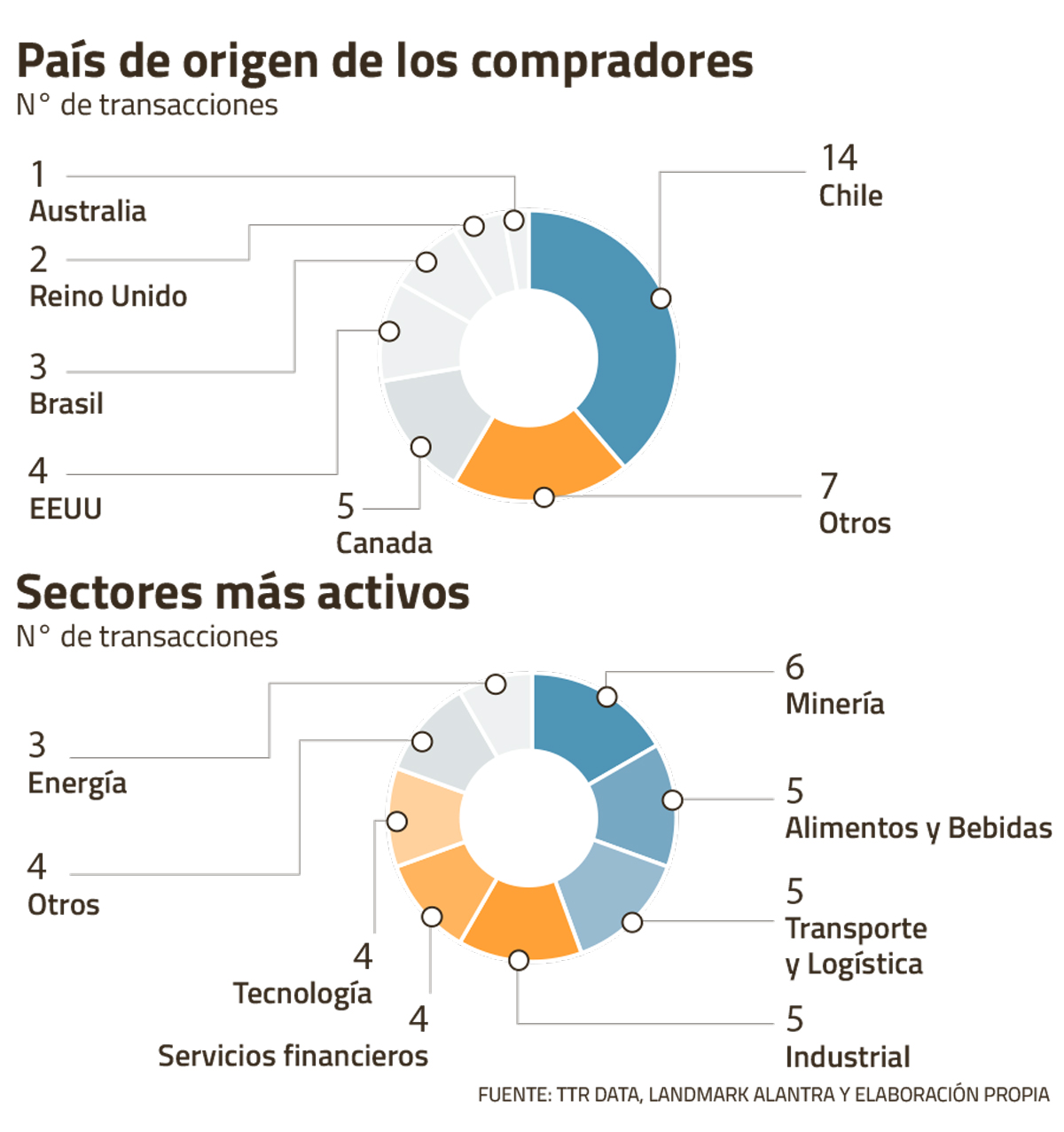

El gerente de banca de inversión en Itaú, Oliver Witt, también coincidió en que el 2024 ha sido de mayor dinamismo. “Este año observamos transacciones en diferentes industrias como energía, agrícola, forestal, minería y servicios. Además, vimos una participación importante de compradores chilenos, demostrando mayor confianza empresarial local sobre la economía chilena”, apuntó.

BTG Pactual y BofA

El éxito de los asesores financieros durante este año ha dependido, en gran parte, de los tipos de activos que están mandatados a comprar o vender, predominando las transacciones en los sectores minero, forestal, energético y financiero.

Para medir el desempeño, Señal DF elaboró un ranking de los principales asesores financieros de M&A. En él se consideraron las operaciones cerradas durante el 2024 con activos locales transados y también las operaciones chilenas en el extranjero que fueron asesoradas por las oficinas locales.

Según los montos transados de activos en el país, el asesor financiero líder en operaciones realizadas dentro de Chile fue el banco de inversión BTG Pactual. La oficina, dirigida por José Ignacio Zamorano, ha estado involucrada en cuatro operaciones de M&A que suman al menos US$ 1.009 millones durante el año. Entre ellas destacan la venta del 10% de Quebrada Blanca a Codelco y el negocio entre Latin American Power y Colbún, que involucró dos parques eólicos adquiridos por la firma ligada a la familia Matte.

“Este año, además, se han visto transacciones de tamaño relevante en una amplia variedad de sectores, tales como minería, financiero, recursos naturales, etc.”, apuntó el executive director en Investment Banking de BTG Pactual, Alfonso Alcalde.

El segundo lugar en el mismo ranking (operaciones realizadas en Chile) lo ocupa Bank of America (BofA), que ha cerrado transacciones por US$ 987 millones, donde el 70% proviene de las industrias de energía o minería.

Itaú fuera de las fronteras

Respecto al ranking de operaciones de empresas chilenas en el extranjero, Itaú lidera con dos transacciones que implicaronUS$ 1.757 millones. Entre ellas, la más destacada fue la asesoría a Arauco en la venta de 85 mil hectáreas de activos forestales en Brasil a Klabin S.A.

Por número de transacciones

Quien también se lleva las miradas es PwC. La firma reconoció haber cerrado siete operaciones públicas durante el año, siendo el asesor local que ha participado en el mayor número de transacciones.

El liderazgo de una de las “big four” no es solo local. Según Mergermarket, la compañía lidera el ranking internacional de M&A con 425 negocios concretados durante los primeros nueve meses del año.

Boutique chilenas

Pero la industria fragmentada, las menores transacciones, los deals más pequeños y el menor apetito de los inversionistas locales no han sido impedimentos para que los bancos de inversión chilenos se posicionen como protagonistas.

Las firmas chilenas Tyndall Group y Asset Chile se ubican dentro del top cuatro del ranking, destacando por sus operaciones en los sectores de minería y energía. Mientras Tyndall ha cerrado transacciones por un monto agregado de US$ 960 millones, Asset Chile suma US$ 919 millones.

Cercanos a la industria explican que el éxito de estas firmas se debe a su vasta experiencia, donde gran parte de sus ejecutivos formaron parte de prestigiosos bancos de inversión como JP Morgan. Además, más que competir con grandes actores internacionales, estas firmas cuentan con una cartera de clientes considerable y fieles.

Los desafíos

A pesar del mayor optimismo en la industria local, los expertos explican que las transacciones están aún lejos de recuperar la actividad previa a 2019. En parte, porque la reactivación depende del interés de los accionistas por vender sus activos; sin embargo, las valorizaciones en el país son más débiles que hace cinco años, por lo que muchos no están dispuestos a salir a ofertar por un precio menor.

“Ahí es donde viene el tira y afloja. Algunos procesos de M&A no se han dado y vamos a ver si se van a materializar”, apuntó una fuente en reserva.

El vicepresidente ejecutivo de Santander CIB, Andrés Trautmann, detalló que existe un fenómeno global del cual Chile no está exento. “Las tasas libres de riesgo se siguen manteniendo en sus niveles más altos de los últimos 10 años, lo que afecta la transaccionalidad del mercado desde un punto de vista de expectativas de precio y costos financieros”.

Por su parte, el socio líder de M&A en Deloitte, José Campos, explica que los inversionistas siguen siendo cautos. “Muchos han preferido ingresar con un porcentaje relevante en lugar de adquirir el 100% de la compañía target, estrategia que muchas veces fue reforzada con opciones de compra/venta futura y cláusulas de earn-out. Lo anterior permitió disminuir los riesgos”, comentó.

“La evolución política y la actividad económica de Chile –hoy relativamente débil– será determinante en la percepción de riesgo-retorno y, por ende, en las valorizaciones de las compañías chilenas”, apuntaron desde el BofA, agregando que, a pesar de los desafíos, la industria de M&A es resiliente y acíclica.

Las joyas del M&A

En Chile ya se han anunciado grandes transacciones. La fusión entre Bicecorp, de la familia Matte, y Grupo Security se espera que se concrete en 2025 y será una operación por US$ 1.250 millones. Al mismo tiempo, también está en proceso de aprobación la adquisición del negocio de distribución de CEPSA en España y Portugal por parte de Empresas Copec, una transacción valorada en US$ 290 millones (al tipo de cambio de ayer viernes).

Mientras que en la primera operación los asesores protagonistas son JP Morgan y Goldman Sachs, en el caso de Copec el principal asesor financiero es Santander.

En transacciones por cerrar, sin duda la joya del mercado es el acuerdo entre SQM y Codelco. En este caso, Codelco trabajará con Morgan Stanley y SQM con Tyndall Group. En la industria se habla de un contrato valorado en miles de millones de dólares y será la “asociación público-privada más relevante en la historia de Chile”.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

Rubisco cierra ronda para escalar su tecnología de ingredientes vegetales para cosmética y llegar a Brasil y EEUU

La startup biotecnológica chilena recibió una inversión del holding Terraflos, basado en Uruguay y fundado por un exdiputado argentino, marcando su entrada al país.

Comienzan alegatos por Torre Lincoyán: Tribunal admite en la causa a vecinos que denuncian primer “gueto vertical” de Concepción

Disputa mantiene en suspenso el proyecto de Inmobiliaria Lincoyán, que con una inversión de US$ 14 millones, proyecta un edificio de 25 pisos y 342 departamentos. Según el diseño original, más de la mitad de las unidades tendría una superficie inferior a 33,5 m2.

Chomali oficializa a Oyarzo en Fonasa, nombra a sus principales asesores y afina la alerta sanitaria por cáncer

El equipo de salud de Kast se ha colocado como su principal meta la reducción de las listas de espera, pero también se enfrenta a un profundo desafío financiero en el seguro público.

BRANDED CONTENT

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok