Lo que en la pasada crisis del cobre se tradujo en una oleada de fusiones y adquisiciones, cuando compañías mineras completas cambiaron de manos, en la actual coyuntura daría pie a un reordenamiento de la industria. ¿La diferencia? Esta vez mediante el traspaso de activos, lo que podría tener uno de sus focos en Chile.

“Va a haber una reorganización muy grande del sector. Hay muchas empresas que están con mochilas de deuda importantes y hay otras con un capital muy sano, que van a salir a comprar”, dice Antonio Ortúzar, de Baker & McKenzie.

Visión que es compartida en el extranjero. “Habrá disponibles activos fantásticos a precios rebajados en el mercado en los próximos tres a seis meses”, dijo Simon Grenfell, analista de materias primas del mercado mundial de Natixis, citado por Bloomberg.

En tanto, Jeremy Wrathhall, responsable de recursos naturales mundiales de Investec plc, planteó que de perdurar las condiciones actuales, este fenómeno sería patente en los próximos doce meses: “Los que no tengan deudas reconfigurarán la industria”, apuntó a la agencia.

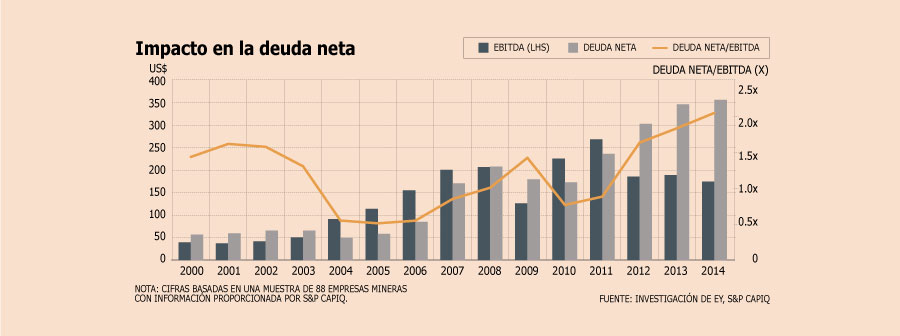

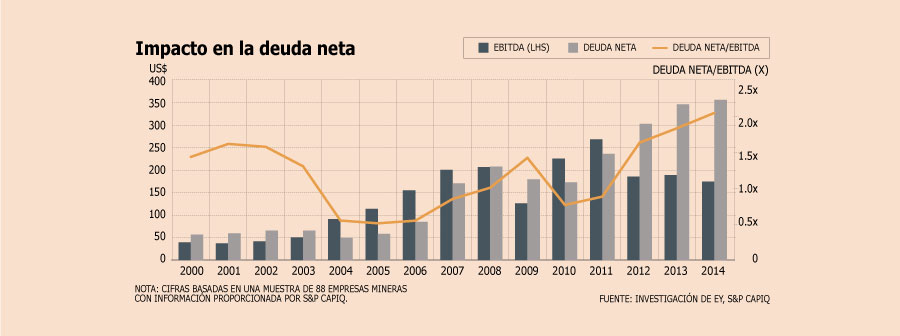

Este cambio estará dado por el sobreendeudamiento de algunos de los principales actores de la minería mundial, que hace algunos años buscaron responder con rapidez al crecimiento demanda china a través de las fusiones y adquisiciones. En esto, los con una situación más delicada son firmas como Freeport McMoRan, Barrick, Glencore y, en menor medida, Anglo American, entre otras.

La deuda -que en el caso de esa última firma ronda los US$ 13.000 millones, y que para Freeport supera los

US$ 20.000 millones-, tiene a varias grandes mineras en un mal pie para enfrentar el fin del súper ciclo.

La presión por parte de los bancos y los tenedores de bonos, explican en el mercado, abre el escenario para que compañías que están en una mejor posición o disponen de caja, salgan a comprar a bajos precios.

Todo dependerá de cómo se vea el desempeño del precio. “En la medida que el escenario precio siga bajo y que la situación financiera de las firmas sea complicada, van a tener que desprenderse de activos que, con una visión de valor, no quisieran desprenderse”, dice Gustavo Nieponice, del Boston Consulting Group.

Juan Carlos Guajardo, director ejecutivo de Plusmining, dice que entre los mejor preparados para esta oportunidad están BHP, Río Tinto y Antofagasta Minerals.

A la presión financiera, se suma el deterioro en el desempeño bursátil. Según datos de Bloomberg, desde 2011 la industria ha destruido US$ 1,4 billón (millón de millones) en capitalización, lo que mantiene en jaque a operadores como Glencore, Anglo American, Teck y Freeport, situación que incluso las llevaría a poner a la venta activos que han declarado como imprescindibles, como podría ser El Abra, Collahuasi e incluso Los Bronces.

Activos versus proyectos

En este contexto, Chile podría adoptar un papel preponderante, porque el clima de reformas político-administrativas en desarrollo, sería un aliciente para que las empresas opten por desprenderse de activos estratégicos.

En el mercado explican que la lógica apunta a que las mineras reduzcan el riesgo asociado al desarrollo de proyectos nuevos, optando por comprar faenas que están operativas, a precios más bajos y que generarán flujos de inmediato.

De todos modos, Nieponice dice que no es llegar y comprar por precio. Sino que el activo -o la empresa que se elija- tiene que tener un sentido estratégico o se le pueda sacar más valor.

¿Codelco debe comprar?

En este escenario, el rol que pueda tomar Codelco en estas oportunidades está abierto. Hace unas semanas, su presidente ejecutivo, Nelson Pizarro, reconoció que si El Abra se pusiera a la venta a un precio “razonable”, estarían interesados.

Guajardo cree que este escenario de la industria abre una oportunidad para que Codelco compre algún activo, que sirva como reemplazo en su cartera de inversiones.

Pero no es una visión unánime en la industria. Hay quienes creen que la estatal no tiene la capacidad financiera para hacerlo, principalmente porque esto implicaría un desembolso importante de recursos.

Pero Guajardo dice que la estatal está en una disyuntiva distinta, especial en el contexto de la industria: sobrevivir o no. Porque su plan de inversiones es para mantener su viabilidad.

Por eso y dado que algunas iniciativas tienen dificultades -como Andina 244, que está reformulando-, puede ser la oportunidad para resolver el problema de una manera mejor a la pensada, ya que esto genera menos riesgo y mejores flujos.

<%userdata?.email%>

Editar perfil

Credencial

Salir

<%userdata?.email%>

Editar perfil

Credencial

Salir

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok