El sistema financiero recibió este martes cifras de contrastes. La Comisión para el Mercado Financiero (CMF) reportó que la banca ganó en julio US$ 477 millones, un 42% más que lo que había obtenido en igual fecha en 2021.

En lo que va del año, la industria sumó ganancias netas por US$ 3.778 millones, aumentando un 48,32% en 12 meses.

En la otra cara de la moneda, la Asociación de Bancos (ABIF) dio cuenta de un importante retroceso en la actividad crediticia en el que el flujo mensual de préstamos cayó 10% en julio respecto a 2021.

“El crédito bancario mantiene una senda de contracción en su actividad, reflejando un contexto de desaceleración económica y alta inflación”, explicó la ABIF.

A nivel de segmentos, la cartera comercial mostró un descenso interanual de 5%, influido principalmente por la contracción del crédito a PYME.

Las estadísticas de la ABIF exhibieron que el saldo de colocaciones comerciales a este grupo de empresas se contrajo 10,8% real en 12 meses a julio, mientras que el crédito a grandes empresas registró un aumento de 4,1% en igual período.

En relación al flujo de operaciones de las MiPYME, la banca señaló que este se mantuvo débil, alcanzando US$ 396 millones en mayo, un 46% menos que en igual mes del año pasado, cuando la actividad crediticia recibió un fuerte impulso por el ya terminado programa de garantías estatales Fogape Reactiva.

Actualmente, en el Congreso se debate una nueva iniciativa impulsada por el Gobierno.

El gremio expresó la caída en los créditos a PYME “es coherente con un escenario macroeconómico más complejo, que afecta negativamente la demanda de financiamiento para capital de trabajo e inversiones de las empresas”.

Añadieron que “el aumento de la Tasa de Política Monetaria, junto con expectativas económicas cada vez más pesimistas, resulta en condiciones de oferta más restrictivas”.

Restricción en los hogares

De acuerdo a la CMF, Las colocaciones comerciales desaceleraron su crecimiento desde un 3,55% a un 0,87 % en 12 meses, las de consumo lo hicieron desde un 6,17 % a un 4,30% y las de vivienda desde un 4,31% a un 3,62%.

Asimismo, el riesgo de crédito mostró algunas señales de aumento en los últimos meses en la cartera de consumo. La morosidad mayor a 90 días ha subido 76 puntos base en lo que va del año, hasta 1,89% de las colocaciones en julio.

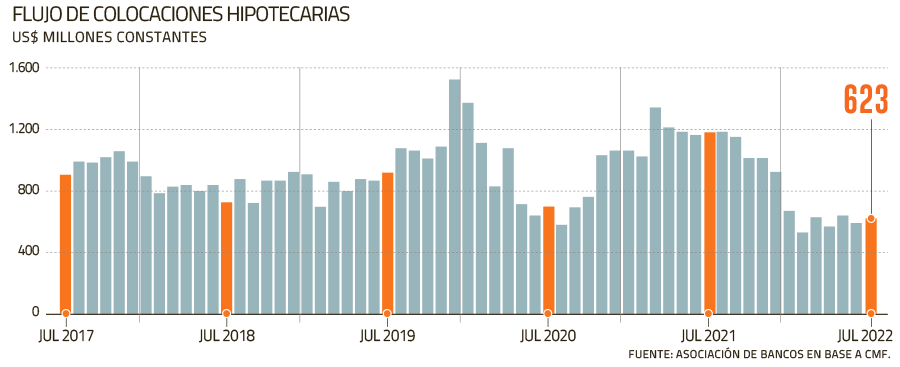

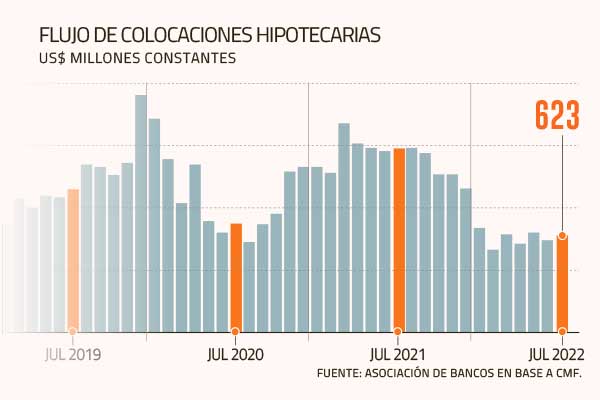

El caso más relevante es el financiamiento para viviendas. El flujo de colocaciones hipotecarias mantuvo una fuerte contracción anual, siendo en julio un 47% inferior en comparación con igual mes del año pasado, tras otorgarse US$ 623 millones en nuevos créditos en el mes.

Desde el gremio bancario indicaron que esto se tradujo en un crecimiento del saldo de colocaciones de 2,5% anual, el registro más bajo de los últimos 30 años.

La ABIF indicó que la lenta actividad crediticia se explica principalmente por un debilitamiento de la demanda.

El lado positivo fueron las tasas de interés, ya que el gremio destacó que las tasas se estabilizaron en los meses más recientes, tras haber aumentado unos 200 puntos base en un período de 12 meses, alcanzando en julio un promedio de 4,31%.

Lo que viene

El docente e investigador del Centro de Estudios en Economía y Negocios de la UDD, Carlos Smith, proyectó que durante el segundo semestre será el período en que se verá más afectado el crédito debido al escenario económico, especialmente estimó que diciembre será un mes difícil para el sector.

“Va a ser un mes bastante complejo porque tendremos más alzas de tasas de interés por parte del Banco Central. Seguramente vamos a llegar alrededor del 11% y por lo tanto se va a hacer más difícil pedir crédito de consumo. Generalmente, muchas personas solicitaban estos préstamos porque venían las vacaciones, la Navidad y es probable que para este año sea bastante menos”, sostuvo.

Pronosticó que una caída en las tasas de interés podría verse hacia finales del primer trimestre del próximo año, a medida que el ente rector vaya flexibilizando sus políticas monetarias.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok