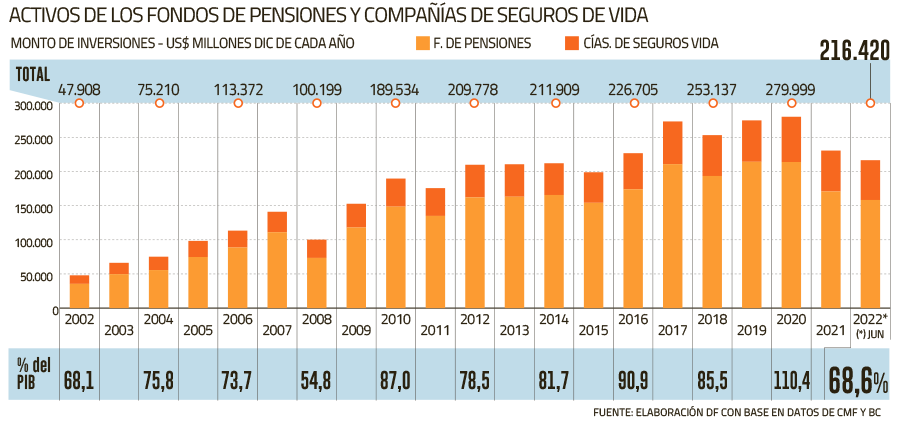

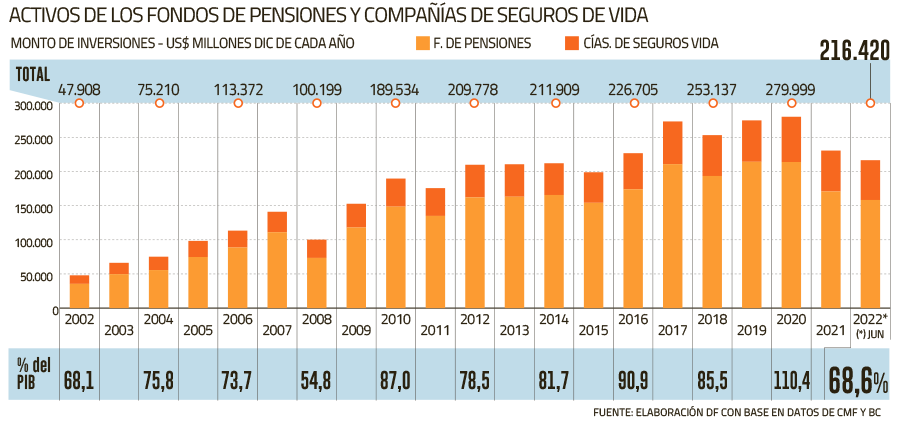

Llegaron a representar el 100% del Producto Interno Bruto (PIB) de Chile en 2020. Pero tras una pandemia mundial, el consecuente mayor desempleo local, tres retiros de fondos previsionales y un reciente año con la segunda menor rentabilidad histórica desde la creación de los multifondos, los ahorros para pensión que acumulan los trabajadores para su retiro en las AFP y los jubilados por rentas vitalicias en las compañías aseguradoras de vida, están hoy en sus niveles más bajos desde 2008.

Así lo demuestran datos publicados por la Comisión para el Mercado Financiero (CMF). Con un total de US$ 216 mil millones, los activos bajo administración en estas industrias, invertidos en instrumentos tanto dentro como fuera de Chile, representan a junio de este año el 68% del PIB, un nivel que no se veía desde el año en que explotó la crisis financiera global, cuando estos ahorros representaron el 54,8% del PIB de la época.

Del total de ahorros, el 50,1% se encuentra en las carteras de inversiones de las AFP, que se compara solo con el 40% del PIB al que bajaron también hace 16 años. Las compañías de seguros de vida, donde los activos de rentas vitalicias requivalen a cerca del 80% del total, los activos abarcan el 18,4% del PIB.

El impacto de los retiros de fondos por US$ 50 mil millones que salieron desde las carteras de AFP y aseguradoras, es para los expertos un hecho que marca una gran diferencia en la evolución de los activos respecto de años anteriores. Un agujero difícil de llenar en un contexto de pandemia y una posterior crisis económica mundial y una guerra, que desencadenaron alta inflación, bajas a las tasas de interés y altas volatilidades en los mercados internacionales y el tipo de cambio.

La directora del ESE Business School, Cecilia Cifuentes, recuerda que la caída en la tasa de ahorro nacional coincide también con la baja del crecimiento en Chile, lo que movió al país desde niveles de tasa de inversión y de ahorro parecidos a los países asiáticos, a encontrarnos hoy incluso por debajo del promedio de América Latina. “Este es un desafío macroeconómico en el cual la reforma de pensiones podría hacer una contribución importante, siempre y cuando nos aseguremos de que ese ahorro de los trabajadores efectivamente se invierta con un buen mix de riesgo y retorno”, indicó la experta.

Distribución del ahorro

La nueva estructura del modelo de pensiones que plantea la reforma previsional implica traspasar por primera vez al Estado parte importante de lo que hasta ahora ha sido administrado solo por privados.

El nuevo Inversor de Pensiones Público y Autónomo (IPPA), competirá con Inversores de Pensiones Privados (IPP) por el 10% de los ahorros obligatorios. Y al mismo tiempo administrará las inversiones del 6% de cotización adicional destinado a un nuevo Fondo Integrado de Pensiones (FIP) de carácter colectivo.

Estimaciones de Hacienda indican que solo los activos del FIP alcanzarán a futuro el 30% del PIB. Junto al ahorro en cuentas de capitalización individual por el 10% del ingreso mensual de los trabadores, se estima que el nuevo ente de inversión estatal podría administrar un volumen de ahorros para vejez cercano al 50% del PIB.

La cifra que preocupa a parlamentarios de la comisión de Trabajo de la cámara baja, quienes advirtieron sobre los riesgos de “captura política”, de este poder económico en manos de futuros gobiernos de turno.

La preocupación es razonable, según el abogado y profesor de seguridad social, Hugo Cifuentes. Sin embargo, recuerda que la propuesta del Ejecutivo contempla mecanismos de control y “murallas chinas” pertinentes para el resguardo de los ahorros ante éste y otros riesgos. Un perfeccionamiento adicional, dijo, “sería reforzar el gobierno corporativo de la Superintendencia de Pensiones, en su tarea de supervisar los riesgos de todo el sistema, público y privado de pensiones”.

Cecilia Cifuentes agregó que el aumento de ahorro se asegura con cuentas individuales, enviándolo al mercado de capitales y siendo administrado principalmente por agentes privados. “Esto no obsta que haya un agente estatal que compita con igual condiciones y bajo el mismo objetivo de maximizar el retorno (...) Solo importan los criterios con los que se invierten los recursos”, precisó.

Traspasos de fondos caen a

menor nivel desde marzo de 2019

Los traspasos de fondos de afiliados a AFP sumaron 83 mil en noviembre, evidenciando una caída de 6,6% respecto al mes anterior y de 73,8% respecto al mismo mes en 2021, su registro más bajo desde marzo de 2019.

Según el análisis de Ciedess, el 50% de los cambios del mes correspondió a otro fondo de la misma AFP (41.473), y la otra mitad involucró cambios hacia otra entidad (41.527) movilizándose $ 1.626.566 millones, esto es 1,1% del total de fondos de pensiones.

El fondo E sigue siendo favorito en términos mensuales y anuales. En el mes anotó la mayor cantidad de traspasos netos (incorporaciones menos retiros) con 7.986 incorporaciones de afiliados, acumulando 198.021 incorporaciones netas en 2022.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok