Por R. García / I. Rojas

El grupo colombiano Sura, que ingresó a Chile en 2011 comprando la operación de ING en Latinoamérica, y que este año lanzó su corredora de bolsa en el mercado local, continúa expandiéndose a nuevos negocios en nuestro país. Su última apuesta es un fondo de inversión inmobiliario que será manejado por la Administradora General de Fondos (AGF).

La principal novedad es que se trata del primer fondo inmobiliario del mercado que estará enfocado exclusivamente en clientes retail desde su inicio, y por eso su ticket mínimo de entrada es de 1.500 UF, con una comisión de 1%. “No hay ningún fondo en el mercado que cobre menos que eso. Por lo tanto, no sólo les estamos dando a nuestros clientes acceso a un muy buen activo, sino que también estamos llevando al mercado retail un producto que normalmente está enfocado en institucionales”, destaca Renzo Vercelli, gerente general de Corredora de Bolsa Sura.

Construidos

y arrendados

Actualmente el fondo está en proceso de levantamiento, pero el objetivo es captar entre UF 500 mil y UF 1 millón, de los cuales la propia Sura aportaría entre 15% y 20%.

Se espera tener completado 25% del fondo antes de fin de año, y aunque tienen todo 2014 para recaudar el resto, se prevé tenerlo listo en el primer semestre del próximo año.

Tratándose de clientes retail, el roadshow ha sido distinto de lo que normalmente sería con institucionales, por lo cual Sura está ofreciendo el producto entre sus clientes con el perfil que mejor se ajuste a la inversión, además de promoverlo a través de eventos y publicidad en medios, tanto en Santiago como en regiones.

Los recursos recaudados se destinaran a comprar edificios de oficinas ya construidos y ocupados por arrendatarios para enfocarse en su administración. Vercelli explica que la AGF tiene un par de inmuebles en vista pero aún no puede dar detalles porque está en proceso de firmar las promesas de compra. Sin embargo, precisa que la idea es adquirir hasta 25 mil metros cuadrados, en dos a tres edificios tipo A, de entre cinco y diez años, ubicados en Las Condes y Providencia y cercanos al eje del Metro.

La rentabilidad proyectada del fondo es de UF + 6. Pero eso bajo un escenario conservador, porque al final de los seis años de duración, Vercelli asegura que podría alcanzar fácilmente UF + 7. De hecho, esa es precisamente la apuesta de negocio de Sura, ya que si la rentabilidad supera UF + 8, a la comisión fija de 1%, la AGF agregaría una comisión variable adicional de 20% sobre el exceso de retorno.

Inmune a las burbujas

Pese a que este es el primer fondo inmobiliario de Sura, la AGF no es nueva en el negocio de las propiedades, en el que ha estado presente desde hace once años, pero a través de cuenta propia para la compañía de seguros. Su portafolio de 55 mil metros cuadrados está avaluado en US$ 180 millones, y al igual que el nuevo fondo, está enfocado en compra de edificios de oficinas para arriendo. “Los retornos que hemos obtenido han sido tan buenos, que por eso pensamos en aprovechar esa experiencia y nuestro buen track record para ponerlo ahora a disposición de nuestros clientes a través del fondo”, explica Vercelli.

Otro factor que esperan replicar en el fondo es el bajo nivel de vacancia, que según el ejecutivo llega a apenas 0,5%, gracias a que el mismo equipo se encarga de la gestión de los edificios, y a diferencia de otras firmas, no tercerizan la administración de los inmuebles. Esta tasa es muy inferior al 2% de vacancia que está contemplado como escenario conservador en la rentabilidad del fondo.

Pese al debate que actualmente existe en el mercado respecto al riesgo de una eventual burbuja, el ejecutivo confía en que las características del fondo lo protegen de un posible recalentamiento en el sector. “La gracia de este fondo, es que compra edificios construidos y ya arrendados. Los riesgos en caso de una burbuja son principalmente para quienes compran edificios en verde o construidos pero sin arrendar”, señala el gerente de la corredora.

Otra ventaja es que se trata de una cartera de arrentadarios diversificada, por lo que ante un escenario de desaceleración de la economía, si un sector cae, el impacto es acotado. “Este es un fondo que se acerca más a la rentabilidad de la renta variable pero con riesgos que se acercan a la renta fija”, concluye Vercelli.

Datos del fondo

Comisión Comisión fija de 1% y si rentabilidad supera UF + 8 una comisión variable de 20% sobre el retorno excedente.

Plazo del fondo 6 años prorrogables en asamblea de aportantes.

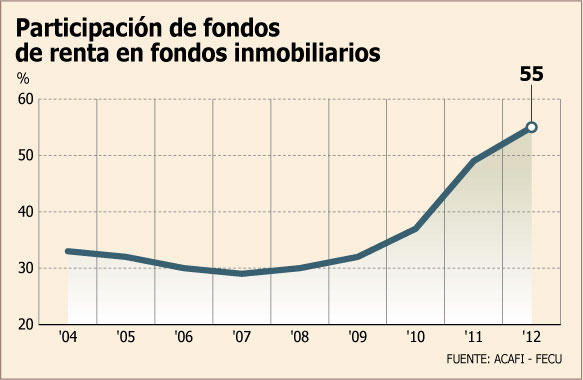

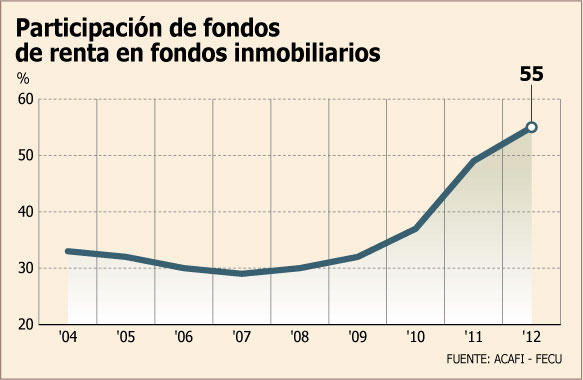

Apalancamiento institucionales 55%

Monto Entre UF 500 mil y UF 1 millón.

Ticket mínimo UF 1.500

Rentabilidad UF + 6

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok