Gas Natural Fenosa será la cuarta mayor distribuidora eléctrica de Latinoamérica tras la compra de CGE

La firma llegará a 6,3 millones de clientes eléctricos en seis países y a 7,4 millones de usuarios en gas natural. La operación aportaría 100 millones de euros anuales a la utilidad de española.

Por: A. Astudillo/A. Pozo

Publicado: Martes 14 de octubre de 2014 a las 05:00 hrs.

Noticias destacadas

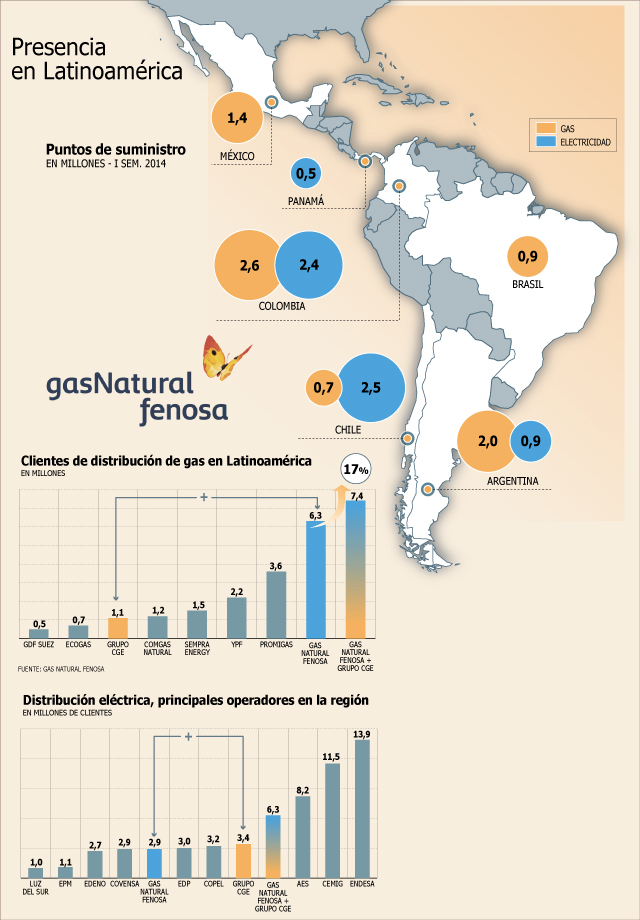

A las grandes ligas en el negocio de distribución eléctrica en Latinoamérica entrará la catalana Gas Natural Fenosa (GNF) cuando tome el control de la Compañía General de Electricidad (CGE). Las proyecciones de la europea apunta a que ascenderá del séptimo al cuatro lugar en distribución eléctrica en la región, con 6,3 millones de clientes en seis mercados: México, Panamá, Colombia, Brasil, Argentina y Chile. Hoy abastece a 2,9 millones de clientes.

Así GNF será superada sólo por Endesa (13,9 millones de clientes), la brasileña Cemig (11,5 millones), y el grupo AES Corp (8,2 millones). En el caso de la distribución de gas natural por redes la empresa también reforzará su posición, llegando a los 7,4 millones de clientes, muy por sobre su competidor más cercano, Promigas, que tiene 3,6 millones de clientes.

El impacto de la operación en el grupo será relevante, ya que tras concretar la compra de CGE, Latinoamérica pasará a representar el 35% del negocio total del grupo, frente al 29% actual. Asimismo, y tal como ocurrió antes con Endesa España, la región superará el aporte de la operación europea y en el futuro el 51% del Ebitda de la compañía provendrá de Latinoamérica. Para 2014, GNF estimó un incremento de unos 5.000 millones de euros en este último indicador, de los cuales la chilena aportaría unos 600 millones, mientras que su utilidad llegaría a unos 1.500 millones de euros, de los cuales 100 millones corresponderían a CGE.

Crecimiento en generación

estimó un incremento de unos 5.000 millones de euros en este último indicador, de los cuales la chilena aportaría unos 600 millones, mientras que su utilidad llegaría a unos 1.500 millones de euros, de los cuales 100 millones corresponderían a CGE. Crecimiento en generación Ayer, los principales ejecutivos de la hispana revelaron algunos alcances de la operación, que contempla recursos por unos US$ 3.300 millones para hacerse con el 100% de la eléctrica nacional. Rafael Villaseca, consejero delegado de GNF, dijo que uno de los intereses de la firma en Chile es crecer en generación eléctrica, donde estiman hay un potencial para instalar unos 11.300 MW al 2030. Precisó que podrían desarrollar esta área al margen de CGE, que salió de este negocio en 2012, cuando vendió a Duke Energry sus filiales Ibener y Enerplus, mientras que su cartera de proyectos hidroeléctricos (421 MW) fue adquirida posteriormente por Eléctrica Puntilla.

"CGE no está en el negocio de generación, pero GNF sí. Es uno de nuestros objetivos incrementar el amplio portafolio de plantas de generación que tenemos. Alrededor del mundo hemos desarrollado nuevas plantas hidroeléctricas, a carbón y gas natural. Es claro que el mercado chileno nos proveerá de muchas oportunidades rentables, y ciertamente nuestra posición en CGE nos hará tener un mejor resultado", dijo Villaseca.

En ese sentido, fuentes del mercado dicen que el interés de la española por concretar inversiones en este sector a nivel local no es nuevo. El propio Villaseca y otros ejecutivos de la firma se reunieron en diversas oportunidades con el ministro de Energía, Máximo Pacheco, para hacerle ver que, en caso de llegar al mercado local, como será el caso, también contribuirían a incrementar la base de generación, principalmente en el SIC, para lo cual ya estarían buscando oportunidades.

Nuevas compras y ventas

Una inquietud que despejó Villaseca es el eventual interés que tendrían por hacerse de las participaciones minoritarias en filiales de CGE, como Gasco y Metrogas, al señalar que por el momento, eso está descartado, pues están "cómodos" con la participación que alcanzarán en estas firmas tras hacerse con CGE. La eléctrica ligada a las familias Marín, Pérez Cruz y Hornauer tiene el 56% de Gasco y controla el 51% de Metrogas. "Los minoritarios en Gasco están en una situación estable. No estamos pensando en cambios. Para nosotros, esta es una situación cómoda (...) veremos en el futuro si la mejoramos, pero ciertamente en el presente estamos muy cómodos", dijo. Conocedores de la operación dijeron que GNF tendría un acuerdo con los actuales accionistas para no realizar ninguna compra adicional en la matriz o sus filiales en los próximos doce meses, un tema no menor considerando que en el due diligence las participaciones minoritarias en Gasco y Metrogas habrían sido valorizadas en unos US$ 1.900 millones.

La familia Pérez Cruz es el mayor accionista individual de Gasco, con un 12,8%; los Marín tienen el 4,9% y el grupo Almería (Hornauer) el 3,6%, porcentajes que expresamente quedaron fuera de la transacción de CGE.

La española también descartó por ahora interés en vender o separar alguno de los negocios que adquirirán, aunque hay fuentes que dicen que las definiciones están en espera de que el gobierno defina los alcances de la regulación del mercado del gas por redes y el posible fin de la integración vertical del mismo. En todo caso, el riesgo regulatorio estaría incorporado en el precio que la española ofertó.

Otra interrogante que ronda en el mercado es el futuro de la plana ejecutiva de CGE tras el cambio del controlador. Conocedores de la negociación señalan que, por el momento, los españoles no harán grandes cambios en CGE, que hoy encabeza desde la gerencia general un histórico del grupo CGE, Eduardo Morandé, ni tampoco en las filiales aguas abajo. La idea, dicen las fuentes, es que GNF se interiorice del negocio antes de emprender una reestructuración en la eléctrica.

Foco en el gas

Si bien el negocio de distribución eléctrica es el que aportará el mayor número de clientes, GNF pondrá sus fichas en la expansión del negocio de gas por redes, tanto a nivel residencial como industrial, y también en el Gas Licuado Petróleo (GLP). Según informó Villaseca, la firma ha realizado esfuerzos en los últimos años para posicionarse como el principal actor en el segmento en la región, lo que se reforzará con la operación en curso.

Asimismo, indicó que la demanda local de gas, asociado al mayor consumo residencial, industrial y del sector eléctrico, le entrega amplias posibilidades de crecimiento, estimando que la demanda se incrementará a unos 4,9 millones de toneladas de GNL a 2020. "Estamos contentos con todos los negocios y dispuestos a desarrollarlos, especialmente Gasco (...) la distribución de gas deberá ser importante en el incremento del crecimiento", puntualizó Villaseca.

Familia Marín inició en marzo tratativas con la hispana y en julio se presentó la primera oferta

Durante el período de la negociación, los compradores se reunieron en varias ocasiones con la autoridad.

A principios de marzo la familia Marín habría concretado los primeros contactos con Gas Natural Fenosa, con la intención de lograr la venta de CGE. Así se desprende del prospecto de la operación, que fue liberado ayer por la firma española. Tras eso, la ibérica contrató a sus asesores legales y financieros para avanzar en la transacción. Tomó contacto con Banchile Inversiones, a través de Antonio Basolas, director general de Estrategia y Desarrollo. Para Gas Natural Fenosa, la Compañía General de Electricidad (CGE) era un activo interesante, que hace tiempo estaba en la vista de varios inversionistas. ¿Su principal virtud? Ser una de las pocas firmas del rubro de capitales nacionales. Aunque se destacó el rol que el presidente de la eléctrica, Jorge Marín, habría jugado en las tratativas, la familia Pérez Cruz también habría tenido una activa participación, a través de su asesor BNP Paribas. El 4 de julio las tres familias recibieron la primera oferta no vinculante, la que fue modificada el 5 de agosto, tras lo cual el directorio de CGE aprobó entregar información interna y comenzar el due diligence. Conocedores del tema dicen que las conversaciones siempre tuvieron buen ritmo, pero que el acceso al data room, las aceleró. En paralelo, la firma española tuvo varios contactos con autoridades, primero para manifestarles su interés por ingresar a este mercado y, segundo, para conocer los alcances de los cambios regulatorios que vienen, los que algún momento les habrían provocado incertidumbre, que luego se despejó. De hecho, los posibles efectos de estos cambios estarían de algún modo internalizados en el monto de la operación. En la recta final, en septiembre, la hispana tuvo contactos con la administración de CGE y con las familias controladoras en octubre, todo para finiquitar el acuerdo que se firmó y anunció el sábado.

ACCIÓN ANOTA MAYOR ALZA EN 20 AÑOS

Aunque comenzaron la jornada suspendidas, las acciones de la compañía General de Electricidad (CGE) anotaron ayer su mayor subida diaria en 20 años. Los papeles escalaron 29,73% en la jornada, hasta los $ 4.630,2 por unidad, logrando el mejor desempeño diario desde el 17 de octubre de 1994, cuando avanzaron 35,04%. Los títulos también marcaron otro récord, al llegar a su mayor precio desde el desde el 3 julio de 2007, cuando cerró en $ 4.700. En lo que va de octubre, las acciones muestran un avance de 62,91%, mientras que en todo 2013 subieron 6,61%. El lunes Gas Natural Fenosa dio a conocer oficialmente el prospecto de la operación para tomar el control de CGE, ofreciendo $ 4.700 por papel, lo que implica un premio de 71,7% respecto del precio de mercado, de $ 2.737, según la definición legal.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

MOP descarta impacto en la construcción de Red de Hospitales del Biobío ante solicitud de quiebra de OHLI

El seremi de Obras Públicas del Biobío aseguró que la insolvencia de la filial de montaje industrial del holding OHL no afectará la construcción de los cuatro recintos médicos ni las obras viales en curso.

Tasa de desocupación nacional sube a 8,3% en el trimestre noviembre 2025-enero 2026, sobre las expectativas

El INE informó que en 12 meses el indicador registró un aumento de 0,3 puntos porcentuales por un alza de la fuerza de trabajo (1,4%), mayor a la presentada por las personas ocupadas (1,2%).

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok